昨日のブログ(以下記事)の後半では、2000年代以降のアメリカでは金融引き締めによって金融システムを傷つけて、リセッションを繰り返しているという話をしました。

今回はこの話をもう少しだけ続けたいと思います。

この記事のポイント

- FRBの金融引き締めが金融システムが傷つけた後に、FRBが緊急支援に乗り出すも結局最後に危機が訪れる展開が2007年以降続いている。

- 2023年は既に3月に銀行が破綻をして、FRBが緊急支援をした。今は市場も経済も安定しているが、どこまで支援が景気を支えるかは疑問。

過去の景気サイクルで繰り返されたこと

2000年代以降のアメリカ経済では、FRBがかなり大きな役割を果しています。FRBの金融緩和は景気回復の原動力になっていますし、金融引き締めはリセッションの引き金にもなっています。

2007年から2009年まで続いた世界金融危機、2020年の新型コロナ不況は「(1)金融引き締め→(2)金融システムに亀裂しFRBが支援→(3)その後さらに大きなショック」という流れを踏んでいたのではないか、というのが前回の記事で書いたことでした。

2007年以降のアメリカでは具体的には以下の流れが起こっています。

- (1)2006年までの利上げ

- (2)住宅価格下落でサブプライムローン問題発生。2008年3月にベアー・スターンズが破綻し、FBRが救済

- (3)2009年3月にリーマンショックで大きな混乱

また、次の景気サイクルに目を移すと、2018年末で続いた(1)金融引き締めの結果、2019年には(2)レポ市場混乱とFRB救済まで起こりましたが、(3)のより大きなショックが起こる前に新型コロナウイルスの流行で不況に陥りました。

- (1)2018年までの利上げと量的引き締め

- (2)2019年9月レポ市場で現金が枯渇して金利急騰。FBRが救済

- (3)(FRBが救済を続ける中、新型コロナという別の理由でリセッション)

結果的には、コロナが不況を起こしたような形になっていますが、コロナがなかったとしたら、いずれどこかの時点で金融システムが悲鳴を上げていたというのは前回書いた通りです。

これらの景気サイクルを振り返ると、いずれもFRBが引き締めをしすぎて金融システムが傷つき、急いで救済に乗り出すものの危機を迎えたり、別の理由も相まって結果的にリセッションに陥っています。

2023年の現状

そして、2023年も同じような経過を辿っています。

- (1)2022年までの利上げと量的引き締め。

- (2)2023年3月シリコンバレーバンク破綻。FRBが救済

- (3)(リセッションはまだ訪れず)

3月のシリコンバレーバンク破綻でFRBが救済に動いたのは記憶に新しい出来事ですが、このときも世界金融危機前の2008年やコロナ不況前の2019年に負けず劣らずFRBは大きな支援に乗り出しています。

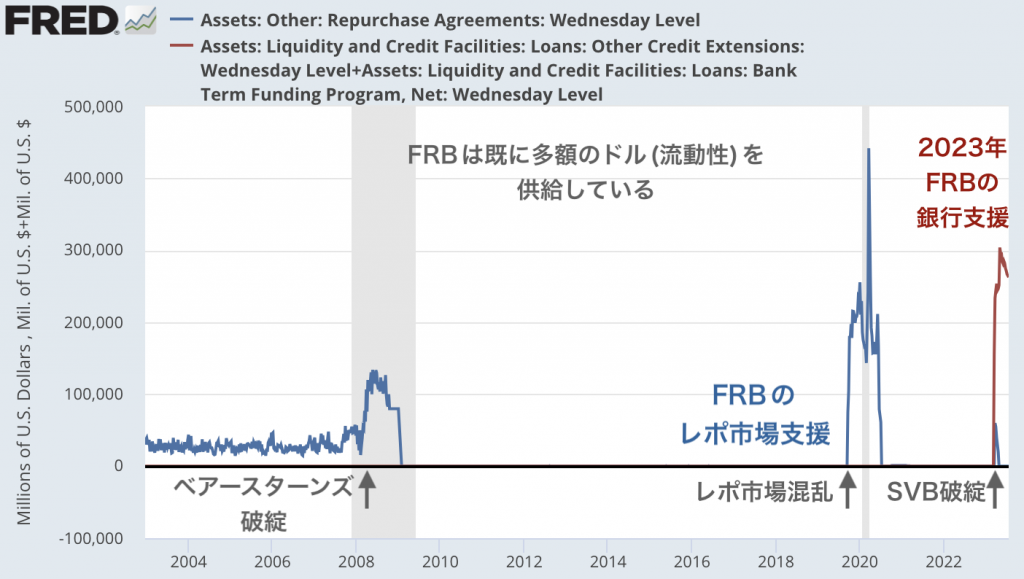

上のグラフは過去2回の景気サイクルでFRBがレポ市場を支援した規模と、2023年の銀行支援をした規模の比較をしていますが、今回の銀行支援の規模が少なくないことがわかります。

2007年のベアー・スターンズ破綻後からリーマンショックまでの半年間はFRBの支援によって市場は落ち着きを取り戻しましたが、今の状況はそれと似ている気がします。

2023年はシリコンバレーバンクが3月に破綻しましたが、強力なFRBの銀行支援策のおかげで7月現在の市場は落ち着いている状態です。

しかし、これからも銀行の混乱をFRBが抑えきれるのかは、かなり疑問です。金融引き締めの悪影響が銀行業界にさらに及ぶのか、もしくはFRBが抑え込んでいる不安定な中に2020年のように別のインベントがやってきて、景気が急激に悪化することも十分考えられます。

いずれにしろ、2000年以降はFRBの引き締めが金融システムを傷つけ、急な支援でその場を切り抜けるも、その後半年から1年程度で波乱を起こす展開が続いています。

2023年もその流れに乗っているので、要警戒だと思っています。