2022年の米国株は中央銀行のFRBの利上げに苦しめられました。

でも、2023年にはついに利上げが終わり、反対に利下げまであると市場の投資家は予想しています。

利上げ停止や利下げが見られたら株価は上がるのか、もしくは下がってしまうのか、過去のデータを振り返りながらおさらいしておきます。

この記事のポイント

- 理論的には「利上げ停止」も「利下げ開始」も株価にはプラス。

- しかし、過去3回のデータを元にすると「利上げ停止」や「利下げ開始」で株価上昇圧力がかかっても、景気後退が訪れると大きく株価が下落する。

- 2023年のアメリカは高いインフレとの戦いの最中なので、景気後退前の直前まで利上げが続くことが考えられる。そうなると「利上げ停止」や「利下げ開始」で株価が上昇する余地は限定的。

利上げ停止後の株価の変化

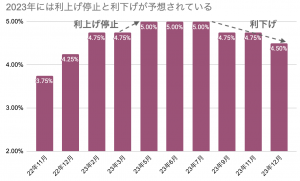

この記事を書いている12月12日時点で、市場の投資家は23年5月を最後に利上げが停止され、23年9月に利下げがあると予想しています。

「利上げ停止」や「利下げ開始」など、局面が変わるタイミングで米国株はどのように動くのかを過去のデータを見ながら振り返っていきたいと思います。

2018年12月利上げ停止からコロナ不況まで

2022年に「利上げ」が株価を下落させたなら、「利上げ停止」や「利下げ」は株価を押し上げる力が働くと考えるの自然です。

その動きが素直に現れているのが、2018年の利上げ停止時です。

この時期は利上げを停止することで株価が上昇し、利下げが起こったことで更に株価が上昇しました。

しかし、景気後退が起こると利下げをしていても株価は下落してしまうようで、2020年3月に新型コロナ不況で株価が急落しています。

ここまでの話は次のようにまとめられます。

- 「利上げ停止」も「利下げ開始」も米国株を上昇させる力を持っている。しかし、景気後退の株価下落圧力にはかなわない。

2007年12月利上げ停止から世界金融危機まで

「利下げ開始」をしても、景気後退の株価が下がる力にあらがうことができないのは2007年の世界金融危機の時を見てもわかります。

このときには、せっかく「利下げ開始」をしてもほとんど株価が上昇することなく、迫りくる景気後退の前に大きな株価下落を引き起こしました。

1999年12月利上げ停止からITバブル崩壊まで

また、「利上げ停止」をしてもすぐに景気後退が訪れる場合には、「利上げ停止」による株価上昇も短命で終わることもあります。

ITバブル崩壊前にFRBは利上げ停止をしたのですが、短い期間の小さな株価上昇が見られただけで、その後の景気後退で大きく株価を落としています。

既に景気後退が起こっている場合には、利下げを開始しても株価は下げ止まらずに下落が続きました。再掲になりますが、以下のルールは過去の3回の景気後退時で成り立っているようです。

- 「利上げ停止」も「利下げ開始」も米国株を上昇させる力を持っている。しかし、景気後退の株価下落圧力にはかなわない。

2023年の利上げ停止と利下げについて

ここまで、景気後退さえ来なければ「利上げ停止」や「利下げ」は株価にプラスに働くという話をしました。

さて、「利下げ停止」と「利下げ」が予定されている2023年ですが、残念ながら今回は割とすぐに景気後退が来てしまうのではないかと私は見ています。

ニューヨーク連銀の景気後退確率モデルでは、景気後退確率が20%前後になると景気後退に突入することが多いのですが、23年6月の確率が18%、7月の確率は25%です。

もしも、投資家の予想通りに23年5月に利上げ停止したとしても、数ヶ月後には景気後退入りしてしまうなら、2023年のFRBによる政策変更で見られるはずの株価の上昇はそれほど大きくないのかも知れません。

だから、一部の投資家が期待している「2023年はFRBの政策変更で株高」というシナリオは、私はそれほど信じていないです。