あと数日で12月のアメリカの消費者物価が発表されますが、結果はそれほど気にしなくていいと思います。

12月は予想以上にインフレが進んでいる恐れはもちろんありますが、最近の動きを見ていると2023年のアメリカの物価のトレンドは低下でほぼ間違いないと思います。

昨日書いたように2024年や2025年にアメリカのインフレが再燃するかどうかは別の話ですが、そのリスクすら少し下がったと思っています。

この記事のポイント

- 2022年からの金融引き締めはアメリカのインフレ低下に確実に効果を発揮した。原油価格は下がり、仕入れ価格は抑えれ、住宅価格は下落に転じて、最後に賃金上昇も鈍化した。

- これからの2023年のアメリカは強力な金融引き締めの影響で、株価や経済がどこまで持ちこたえられるかが焦点。

2023年アメリカのインフレは低下へ

2022年に投資家の間で新型コロナウイルスが話題にならなくなったように、2023年はアメリカのインフレの話題が激減すると思っています。

インフレを抑えるためにFRBが打った手段はとても強力で、既にほぼ全てのインフレ要因が鈍化しています。

- 原油価格:2022年6月にピークをつけて低下

- 仕入れ価格:2022年前半にピークをつけて低下

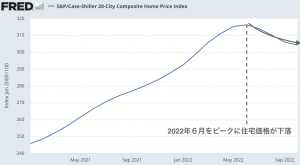

- 住宅価格:2022年6月にピークをつけて低下

- 賃金:緩やかに低下傾向

まず、原油価格は2021年6月から低下傾向に転じています。

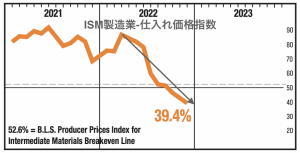

また、企業の仕入れ価格を見るために、ISM製造業仕入れ価格指数をチェックしてみると2021年前半にピークをつけてから急落していることがわかります。

さらに、住宅価格についても2022年6月にピークをつけました。

最後に、賃金の上昇についても緩やかではありますが既に低下傾向に向かっています。

これだけのインフレ要因が低下しているので、しばらく(少なくとも2023年は)アメリカのインフレは低下するものと思われます。

株価や経済はどこまで持ちこたえられるか

今後の焦点は、FRBが政策金利をしばらく高い水準でキープする間に、株価や経済がどこまで持ちこたえられるかです。

最近ではアメリカは景気後退が起こったとしても軽度ですむという意見(ソフトランディング可能という考え)を持つ人も増えてきているように思います。

>>ウォール街、一部で楽観的見方戻る-ソフトランディングを視野に(ブルームバーグ)

ただ、私は2021年にあれだけ過熱したインフレを急速に冷やした今回の金融引き締めを重く受け止めています。恐らく、株価や経済もダメージなしでは済まされないだろうと思っています。

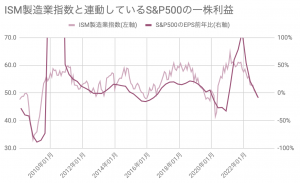

人手不足を背景に失業率はそれほど上昇せずに済むかも知れませんが、少なくともS&P500企業利益や株価はまだ下がるはずです。

この10-12月の決算でS&P500の利益は前年比マイナス成長に落ち込むと予想されていて、企業の利益と連動して動くISM製造業指数も景気悪化水準を下回って低下が続いているので、まだ数ヶ月は米国株の苦戦が続くと思っています。