前月の2月後半、まだ利上げが止まる未来が見えていなかった時点では、「今後は利上げ停止時に見られる現象」を注目していきたいという話をしていました。

この記事は、その話の回収をしたいと思います。

3月24日の金曜日の市場が終わった現時点では、ハッキリと利上げ停止のシグナルを確認できる状態になっており、次回5月のFOMCで利上げ停止が起こるのはほぼ確定だと思われます。

この記事のポイント

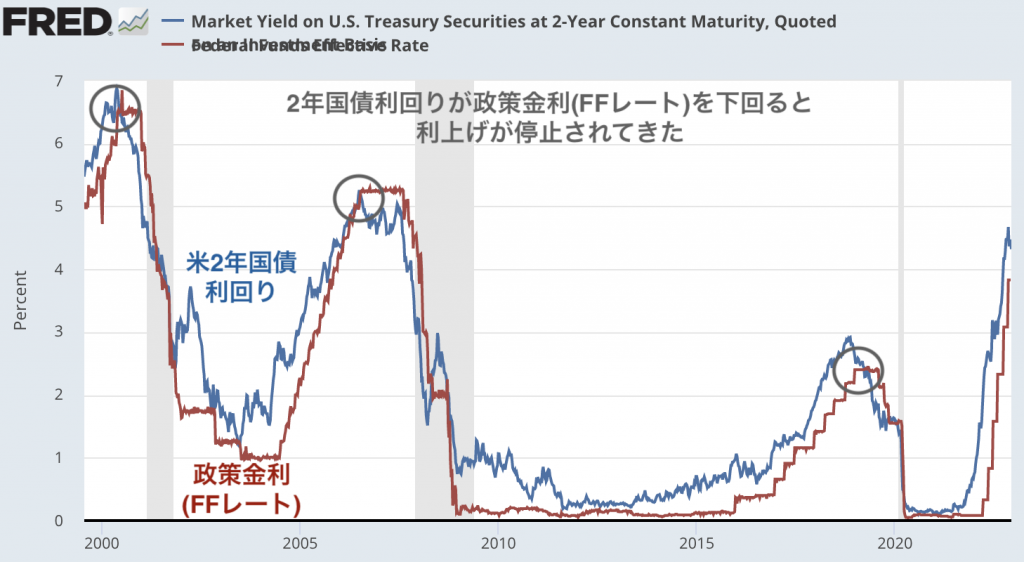

- 過去に2年米国債利回りが政策金利を大きく下回ったタイミングでは、利上げ停止が起こっていた。

- 最近では2年国債利回りは政策金利を大きく下回っており(利上げ停止シグナルが出続けており)、次回5月のFOMCで高い確率で利上げ停止すると思われる。

利上げ停止のシグナルが出現

今から1ヶ月前に、下のようなブログを書きました。

>>今後現れるはずの利上げ停止シグナルについて(23年2月21日)

上のブログでは過去に利上げ停止が起こったときには、米国2年国債の利回りが政策金利(FFレート)を大きく下回る動きが見られたことを紹介しました。

先月2月時点では米国2年国債利回りが政策金利と同じようなペースで上昇を続けていたのですが、3月にいくつかの銀行の破綻や買収があってからは、2年債利回りは大きく下がって様変わりしています。

その結果、今では2年国債利回りが政策金利を大きく下回り、ハッキリと利上げ停止のシグナルを見ることができます。

FRBが政策金利を決める会議(FOMC)は次回5月3日に予定されていますが、ここで利上げ停止になることはほぼ間違いないはずです。

利上げ停止後の世界

利上げ停止となれば、米国債やゴールドには追い風が吹くことになるはずです。

金融引き締めが終われば、その先に待ち受けているはずの景気の悪化を警戒して米国債は買われやすくなります。

下のグラフは過去の利上げ停止後の2年債利回りと10年債利回りをグラフ化したものですが、どちらも景気後退が近づくにつれて利回りが低下していく(国債が買われる)ようすが見られます。

それは金利の低下を引き起こし、ゴールドにとっても有利な環境になるはずです。

利上げ停止後に国債やゴールドが有利になることは、既に過去のブログで何度も書いていますが、少しだけ注意したい心がけのようなものもあります。

今回にかぎらずいつも言えることなのですが、利上げ停止になって国債が買われるトレンドが始まったとしても、急速な景気の悪化時に見られるような国債やゴールドが本格的に買われる現象が起こるまでには、とても長い時間がかかるかも知れないということです。

遅くとも2023年の年内にはアメリカはリセッション(景気後退)になるだろうと私は思っています。それでもFRBがこれからどう振る舞うか、銀行がどれだけ持ちこたえられるか、企業がどれだけ早く人員削減を本格化させるかによって景気悪化が始まる時期がズレるので、正確には予想できません。

今騒がれている銀行の不安もパタリと動きがなくなって株式投資家が強気になり始めると、「本当に景気後退に向かっているのか」と疑問が湧く時期がまだ何度か出てくると思います。そういうときに、いくらか判断の材料になるのはやはり経済指標のトレンドです。

今はテクノロジー業界に加えて小規模な企業でも少しずつレイオフ(一時解雇)の動きの広がりが見えるので、かなりゆっくりとですが景気後退に向かっている動きを感じます。

経済指標によっては毎月のデータにバラツキが大きいものもありますが、景気後退に備える資産運用をしているなら景気が鈍化傾向を保っているのかは常に確認したいところです。