2022年もそろそろ終わりが近づいています。今年は1年前まで予想もしなかった規模のインフレの率と長期金利の上昇に見舞われました。

しかし、2022年も終盤になって流れは変わってきた印象もあります。

最近では消費者物価が発表される度に、アメリカのインフレは(高止まりが続くかも知れないけれど)ピークをすぎたという話ができるようになりました。

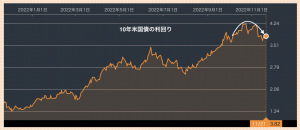

また、私の意見では長期金利(10年米国債利回り)もそろそろピークを超えたのではないかと思いはじめています。

この記事のポイント

- 世界の景気は低下しており、長期国債の利回りは低下し始めている。

- もしも、長期国債が景気悪化の懸念を織り込んでいるなら、長期国債利回りの低下は今後数ヶ月から長くて1-2年続くトレンドになるかも知れない。

各国の長期金利はピークをつけたか

この1年間で長期金利は大きく上昇しました。長期金利が上昇すると株価を引き下げる効果が働くので、2022年は株式投資家にとってかなり厳しい年になりました。

しかし、その長期金利についてもアメリカは恐らくピークをつけて下落に転じはじめたように思います。

背景にあると考えられるのは、世界中で進行している景気鈍化・景気悪化の懸念です。

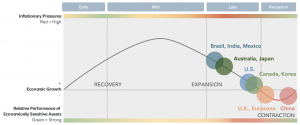

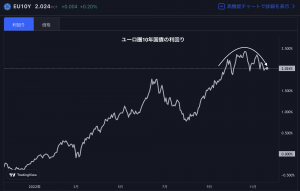

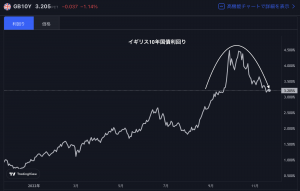

フィデリティのサイトで世界の国々の景気サイクルを確認すると、2022年第4四半期にユーロとイギリスは景気悪化の領域に突入しているようです。

景気悪化に向かえば、国債は買われて利回りは低下します。実際にユーロ長期債の利回りは既に10月後半にピークをつけ低下し始めています。

また、イギリスも10月の混乱を乗り越えて、投資家の関心は次の景気悪化に向かっているように見えます。

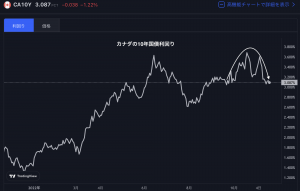

そして、景気サイクルでユーロ圏やイギリスの後を追いかけるアメリカやカナダでも長期国債の利回りは11月7日から下がりつつあります。

世界の先進国の長期国債買い(長期国債の利回り低下)の背景にあるのが景気悪化の懸念で合っているなら、この流れは数ヶ月から長くて1-2年続くものになるかも知れません。

長期国債利回りの好影響と気をつけるべき点

長期国債の利回りが低下すれば、基本的にはあらゆる資産の価格が上昇しやすくなります。

2022年はこれまで長期国債の利回りが上昇してあらゆる資産の価格が下落したのですが、これからはようやくのその逆が訪れることになります。2023年にかけては少し一息つける投資家も出てくるかも知れません。

一方で、気になるのはこれから2023年にかけて訪れる景気悪化です。せっかく金利低下の恩恵が生まれても、2023年のどこかで景気の悪化が始まるとせっかくの金利低下の恩恵をかき消されてしまうかも知れません。

景気悪化を受けやすい資産と受けにくい資産を以下に列挙しましたが、これらを考えてポートフォリオを組むと良いかも知れません。

- 景気悪化を受けにくい資産:国債、ゴールド、現金

- 景気悪化を受ける資産:株、コモディティ(産業需要が少ないゴールドを除く)、ジャンク債

アメリカの景気悪化が深刻化するまでの期間は株・コモディティ・ジャンク債でも上昇をする可能性がありますが、景気悪化の影響がいつ訪れるかはプロでも予想が難しいのでこれらに投資する場合には慎重な視線が求められます。