7月は利上げが予想されています。しかし、くどいようですが、私はすでに利上げは必要ないと思っています。

FRBが言うように7月を含めて2023年内に2回の利上げをするなら、アメリカ経済はダメージを負い、アメリカのリセッションが2023年後半から2024年に訪れるはずです。

最近ではアメリカのリセッションはないという意見がかなり増えているのを感じますが、私はまだアメリカのリセッションを高い確率で信じています。

というよりも、リセッションになるかどうかは、あとは雇用が弱まるかどうかだけだと思っています。

この記事のポイント

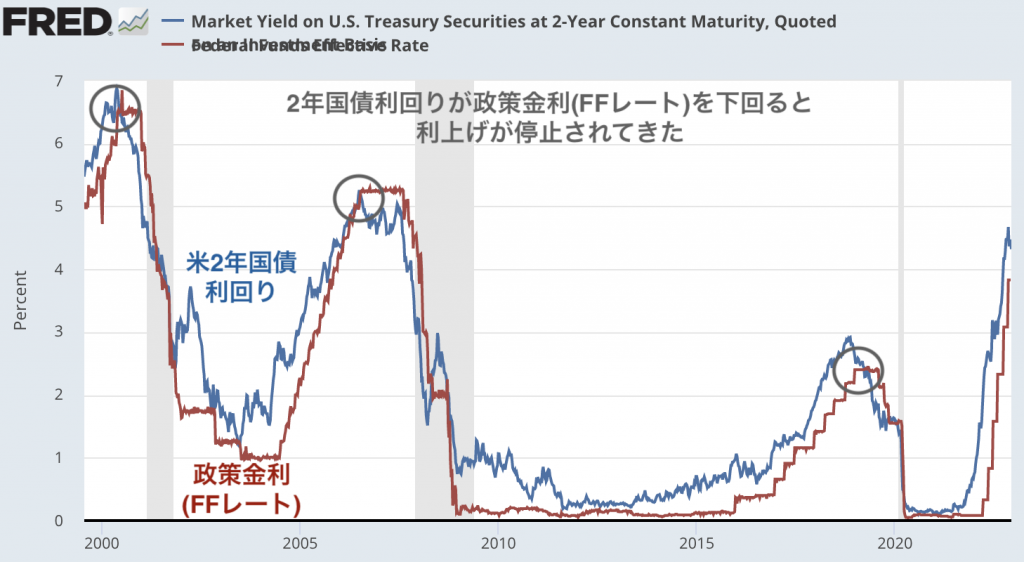

- 通常の景気サイクルでは、FFレート(政策金利)が2年国債の利回りを上回ったら利上げを止めていた。それでも、利上げ停止後にアメリカ経済は景気後退に陥っている。

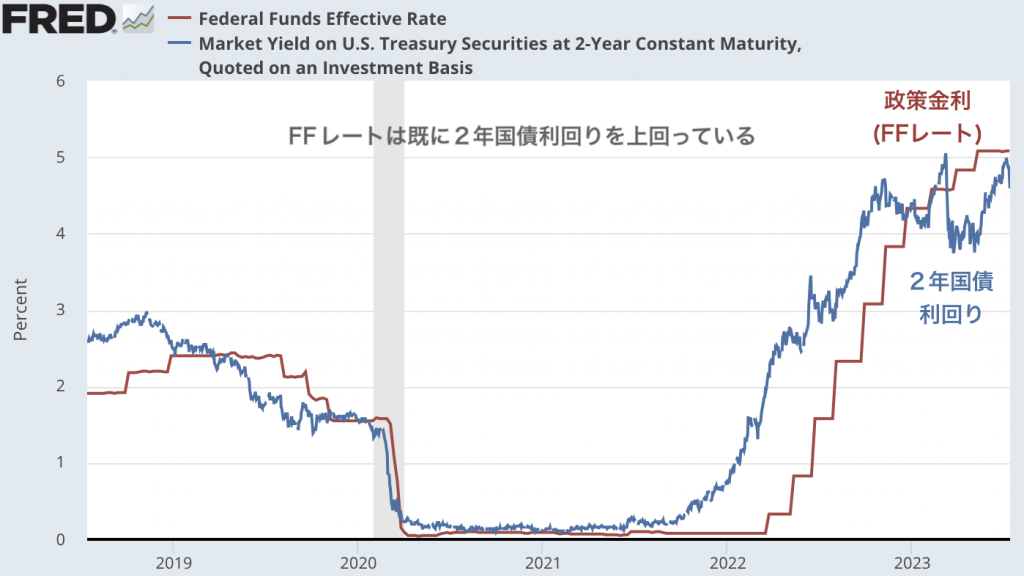

- 今回は2年国債の利回りがFFレート(政策金利)を下回っているのに、さらに利上げを続けようとしている。これならアメリカの景気後退は不可避だと思う。

2年債利回りは利上げ停止を示唆している

以前、このブログでも書きましたが、私はすでにアメリカの利上げはとっくに停止するタイミングが来ていると思っています。

過去のアメリカの景気サイクルでは、FFレート(政策金利)が2年債券利回りを超えたタイミングで利上げ停止が起こっていました。

そして、現時点はすでにFFレートが2年債利回りを上回っています。

これを見ると通常の景気サイクルなら、既に利上げ停止をしていておかしくない状況にあることがわかります。

利上げが見込まれる7月FOMC

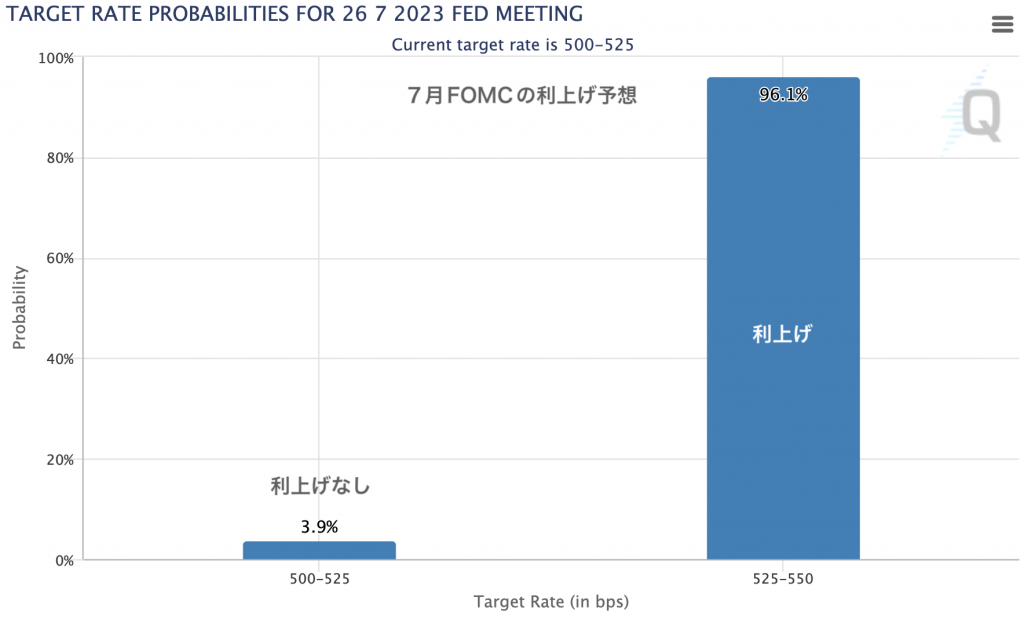

しかし、現時点では7月のFOMC(金融政策を決める会議)に96%の確率で利上げが予想されています。

前回のFOMCの議事録で「ほとんどのFOMC参加者が複数回の利上げを指示した」と書いてあったように、多くのFRB高官が年内2回の利上げを公言しているからこそ、7月の利上げがかなり高い確率で織り込までてしまっています。

ソフトランディングやノーランディングという意見について

ここまで見てきたように今のアメリカは、通常の景気サイクルなら既に利上げを停止するタイミングになっているにもかかわらず、インフレ退治を進めたいFRBによって利上げ停止が遅れています。

通常の景気サイクルでもFFレートが2年債利回りを超えたタイミングで利上げ停止をしてもリセッションになっているのに、今回はそのタイミグでさらに利上げをしてもリセッションにならない理由は私にはわかりません。

最近では、今までアメリカの景気に弱気だった人もアメリカの景気に自信を取り戻しつつあります。

>>エラリアン氏、ソフトランディングのシナリオが優勢-逆らうのは不利(ブルームバーグ)

ただ、景気の悪化は誰もが予測していないところから始まります。今回も恐らくそうなると思います。

2023年3月の銀行の破綻が起こったときにその予測していないことが起こったかと思いましたが、政府とFRBが迅速に対応したおかげで命拾いをしました。

しかし、これは3月にも書いたことなのですが、銀行不安を引き起こした根本理由は金融政策の引き締めだったことを考えると、金融引き締めが続いている今も問題はまだ解決していないのだと思います。

景気を維持できているのは雇用がまだ強いためです。雇用が弱まるまで時間はまだ何ヶ月も残されているので、今は株に強気な人が多いですが、雇用が弱あれば状況は変わると思われます。