2021年の上半期が終わりに近づいているので、この半年間のアメリカで気になった動きを見ていきたいと思います。

何度かこのブログを訪れている人は「またこの話題か」と思われるかもしれませんが、この半年間で投資家として抑えておくべき話題は「景気回復」「金利」「インフレ」の3つだったと思います。

この記事のポイント

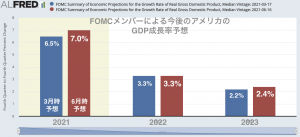

- アメリカではワクチンの接種が進んで、新型コロナウイルスの不況から経済が本格回復した。2022年の経済成長は7%が予想されている。

- 景気が良くなれば長期金利は上がるはずだが、金融緩和が続いていることもあってか、かなり低水準にとどまっている。来年以降に予想される金融緩和の縮小で、金利がどう変化するのかが焦点。

- インフレ率は予想を上回って上昇をはじめている。一時的なインフレだと言われているが、長続きするようなら金融政策は早めに縮小しても対応する必要が出てくるので今後も要注意。

2021年3月に始まったアメリカの本格的な景気回復

2021年のアメリカで一番の大きな出来事は、コロナの不況から景気回復が始まったことだと思います。

前年の経済こそ感染拡大で大きく低迷しましたが、ワクチンの接種で感染拡大を抑え込むと、バイデン大統領の給付金の効果もあって3月から景気は力強い回復軌道に入りました。

6月末時点でも未だに景気回復の勢いは衰えていなく、2021年はGDP成長率は37年ぶりに7%を超えると予想されています。

投資はそろそろ景気のピークを見越した投資へ

ただし、2021年の景気が良いからと言っても、景気が良くなれば利益が上がるような銘柄は既に売りどきに来ています。

景気が良いときには買われる工業株ETF(VIS)の値動き見ても、最近は上昇の勢いがやや衰えたように見えます。

投資家は将来の出来事を次々と株価に織り込んでいくので、本格的な景気回復が既に始まったのなら、景気のピークを超えた後に有利になる投資に切り替えていくのも手だと思います。

景気拡大のペースがピークを過ぎたあとでもインフレ率がしばらく上昇が続くので、石油株や素材株などのインフレに強い銘柄を選ぶのもの良いですが、景気終盤から景気後退にも耐性があるヘルスケア・生活必需品・公共分野から株を選ぶのも良いと思います。

【関連記事】景気サイクルを意識した上で、どのような業界の株を選んでいるか。

また、昨日の記事で書いたように四半期ごとで経済を追いかけた場合には、4-6月期がGDP成長率のピークになる可能性が高いと思います。これを踏まえても、そろそろ景気のピーク後を意識した投資が必要と言えます。

6月もアメリカの景気は強かったようです【IHSマークイット指数】

アメリカの本格的な景気回復は3月から始まりましたが、データを見ている限り、6月も引き続き景気は強かったようです。投資家からはあまり注目されていないのですが、 IHSマークイット社がいち早く6月のアメリカ企業の景気指数(景況感)を発表しているので、そのレポートからアメリカは好調な景気が続いたことを確認していこうと思います。

まだまだ好調な米国株ですが、守りの意識も少しずつ取り入れていくと良いかもしれません。

長期金利は3月まで上昇したものの、低い水準のまま

景気がかなり強くなったのなら、国債が売られて長期金利が上がるはずです。

長期金利が大きく上がった場合には、割高な株ほど価格が下がりやすくなります。

私は2021年初めから長期金利の上昇をかなり警戒していたのですが、予想していたほどの大きな上昇はまだ起きていません。

たしかに、1-3月にかけては長期金利が上昇して、株価が下落する動きが見られたのですが、この動きは長続きしませんでした。

7%もの経済成長をするのに、長期金利が1.5%までしか上昇しないというのも、少し不思議なことです。

私は長期金利が上昇したら利益が上がるはずの銀行株を買ってまで、長期金利上昇に備えたのですが、少しばかり不満足な結果に終わりました。

金融緩和が続いていることが原因で、金利が低く保たれていることもあると思うので、今後のアメリカが金融緩和の縮小に向かい始めたら何が起こるのかは注意してみたいと思います。

2021年急上昇したアメリカのインフレ率

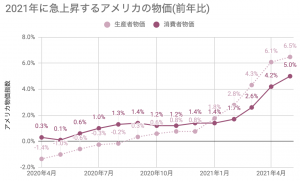

2021年の動きの中で見逃すことができないのは、急上昇するアメリカのインフレ率です。

市場と中央銀行FRBはこのインフレは一時的に終わると見ているようですが、経済データなどを見ても、未だにインフレ率が収まる気配は見えていません。

たしかに今のインフレには一時的な要因もあるんですが、少しばかり長く続きそうなインフレ要因も見られるので、まだ注意が必要な段階だと思います。

- 一時的なインフレの要因:半導体不足*による中古車・レンタカーの値上がり、航空チケットとホテル価格の上昇。

- 長続きしそうなインフレの要因:アメリカの大きな財政赤字、予想よりも大きな上昇が続く平均時給、住宅価格の上昇

*注:半導体不足は7月以降に徐々に改善され、2022年に供給が安定すると見られています(ガートナー調べ)。

投資への影響

私たち日本人の米国株投資家にとっては、アメリカのインフレで生活に影響が出ることはないでしょうが、気をつけたいのはインフレを警戒したFRBが金融緩和終了のペースを早める恐れがあることです。

今の米国株は金融緩和のおかげで高い株価がついているので、金融緩和が縮小されると株価への悪影響が心配されます。

6月のFOMC直後では、市場の40%は2022年7月にも政策金利が引き上げられると予想しているのですが、インフレが一時的で終わらない兆候がではじめると、金利引き上げ予想が前倒しされて株価が不安定になる恐れがあります。

>>米市場の金利予想、2022年7月には利上げされる確率は40%

最後に

この記事では、2021年上半期で見られた景気回復、金利の上昇、インフレ率の上昇の3つについて書いていきました。

この3つはもともと2021年初から今年のテーマになるだろうとは思っていました。

しかし、少し予想外だったのは、景気回復がかなり早く始まったこと、インフレが予想以上に強くなっていることです。このどちらも金融政策の終わりを早める効果を持っている点には注意が必要です。