アメリカのインフレは根強いと主張する投資家の意見を多く耳にします。その中では「なるほど」と思わされる根拠もあります。

しかし、このブログでは何度も書いてきたようにアメリカのインフレは2023年のどこかで急降下すると思っています。

この記事のポイント

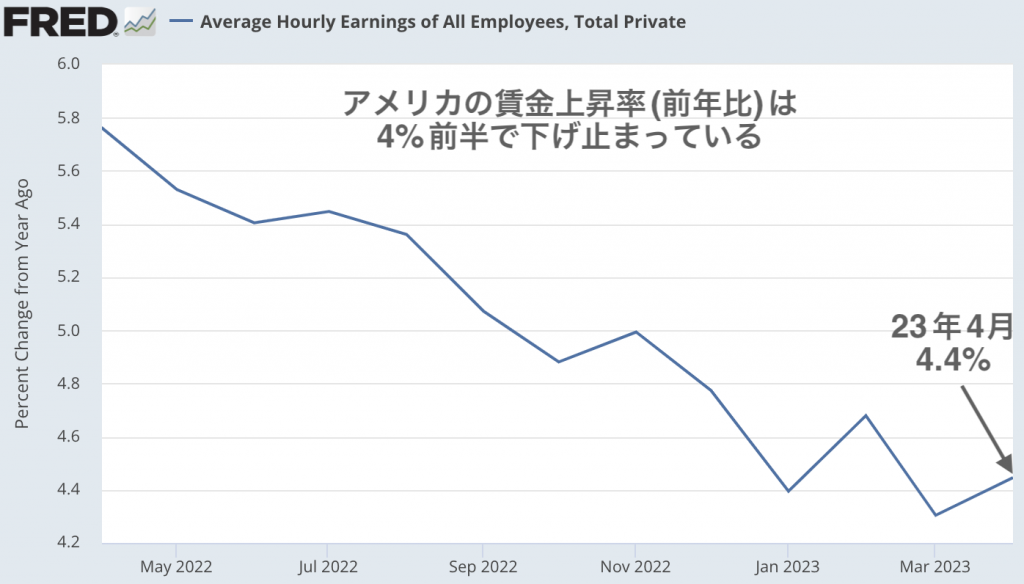

- アメリカのインフレが長引く派の根拠には「賃金上昇率が高止まりしている」というのがある。

- 賃金が4%で伸びているなら、インフレも4%くらいまでにしか低下しないというのは一理ある。

- しかし、2023年にリセッションが起こって失業率が悪化するなら、高くなるモノ・サービスを買えない消費者が出て、物価は下がるはず。

インフレが高止まりする派の根拠

冒頭にも触れましたが、最近見たアメリカのインフレが根強いと思われる根拠の中に説得力があるものが1つありました。

それは「賃金上昇が4%超えのペースで続いているなら、物価も4%くらいにまでしか低下しないのではないか」というものです。とてもシンプルな考え方です。

たしかに、それは一理あります。最近のアメリカの賃金上昇率は4%前半で下げ止まっています。

賃金が4%で伸びているなら、物価が4%で伸びてもなんとか生活水準を保てるじゃないかという意見はわかります。

それでもインフレが低下すると考える理由

ただ、私はそれでも2023年のどこかでアメリカの物価は低下をすると思っています。

「どこか」というのはアメリカでリセッション(景気後退)が訪れるタイミングです。それがいつなのかはまだわかりませんが、昨日書いたブログのデータによれば、どんなに早くても6月以降、順当なら10-12月頃になりそうです。

今の平均賃金はたしかに前年比4%前後で推移していますが、リセッションになれば、失業者が増えて高いモノが買えなくなり物価は下がるはずです。

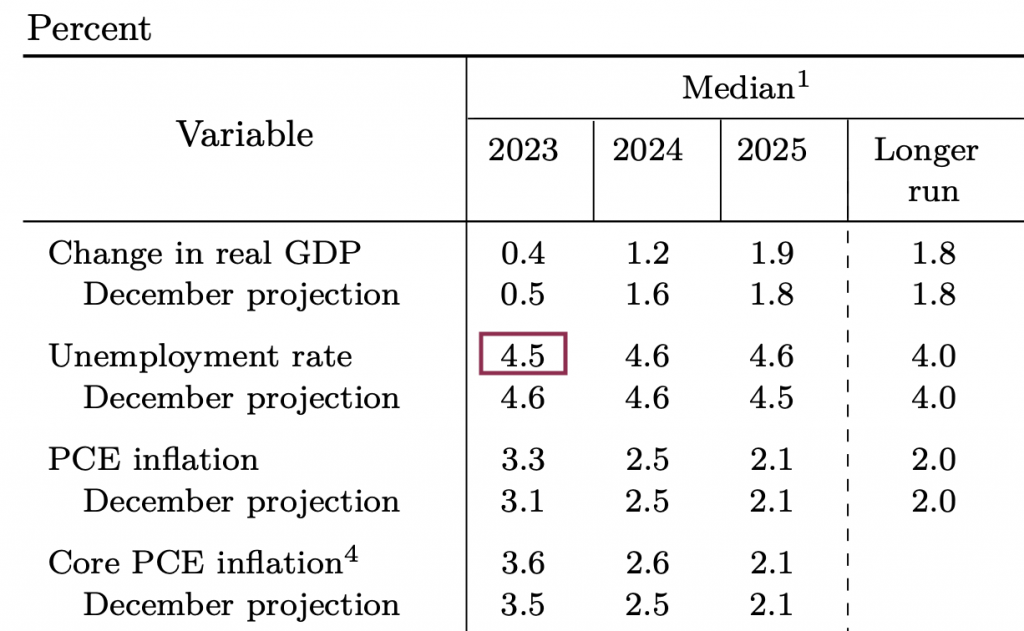

インフレを抑えようと政策金利を動かしているFOMCのメンバーによる見通し(以下表)では、2023年末にはアメリカの失業率は今の3.4%から4.5%にまで上昇するようです。これはリセッション突入には十分な失業率です。

結局、歴史が繰り返したようにインフレを抑えるためには、今回もリセッションが必要なのだろうと感じます。

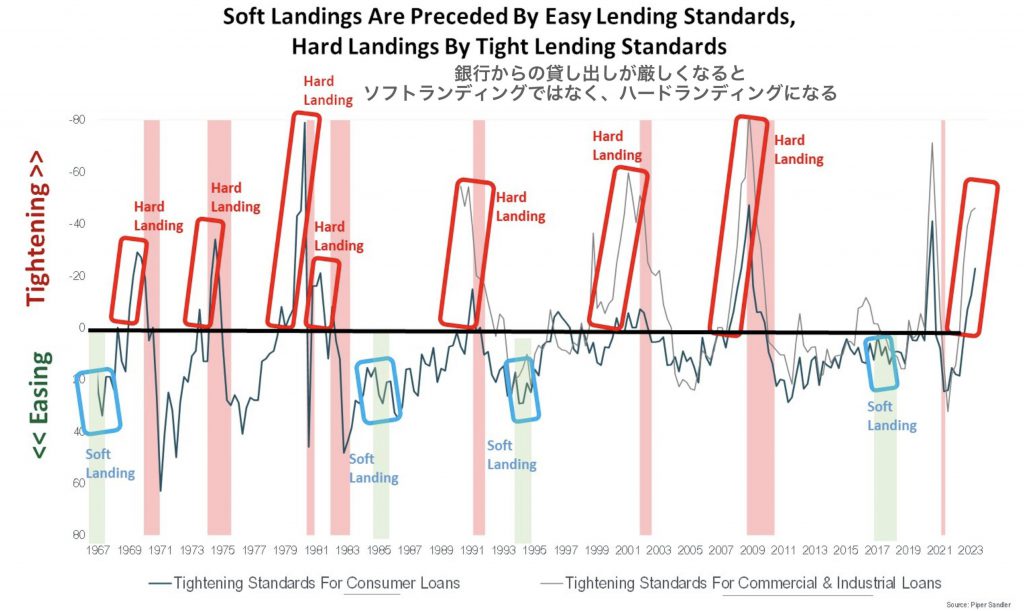

「経済がリセッションにならずにソフトランディングする(軟着陸する)可能性はないのか」というと、私はその可能性はかなり低いと思います。

過去のデータを見てみると、銀行からの貸し出しが厳しくなると(下図でグラフが上に向かうと)ソフトランディングではなくハードランディングになっているのですが、今のアメリカの貸し出しはかなり厳しいものになっているからです。

まとめると、現時点のアメリカではまだ雇用が強く賃金の伸びはまだかなり高いのでインフレが4%前後で高止まりする可能性があるのですが、結局2023年のどこかでリセッションが来ればインフレは低下するのだろうと思っています。

ただ、リセッションが去った後はインフレの再燃を気しなければいけないかもしれません。インフレの再燃は2024年や2025年のテーマになり得ると思っています。