景気が悪化する前(景気後退が起こる前)に逆イールド現象と言われる現象が起こることが知られているのですが、アメリカでは今月それが発生しました。

しかし、わずか数日この現象が見られただけで今は消えてしまっています。さて、これはどう解釈すればいいでしょうか。

この記事では私なりの逆イールド現象の見方を書いていきます。

この記事のポイント

- 4月に逆イールド現象が発生したが、この現象は数日で消えてしまった。

- 過去の景気後退前の様子を見ていると、景気後退前に何度も逆イールド現象が起こっている場合があるが今回もこのパターンだと思っている。

- 私の今の考えでは逆イールド現象は数ヶ月後にまた現れ、景気後退にはまだ時間がかかる。株の大きな下落やドル安の転換もまだ始まらない。

わずか2日で消えた逆イールド現象

アメリカの10年国債利回りから2年国債利回りを引いた値がマイナスになる現象を逆イールドと言い、景気が悪化する数ヶ月から1年半くらい前にこれが見られると言われています。

そして、2022年には4月1日にこれが起こりました。

>>アメリカで不況の前兆「逆イールド」が発生(22年4月3日記事)

しかし、今回の逆イールド現象はわずか2日間だけ見られただけで、今は既に来てしまっています。これはどういうことでしょうか。

「多くの場合で逆イールド現象は発生して消えた後に、景気後退が来る」と言われます。

そうならばアメリカは景気後退に向かって歩を進めていることになりますが、私は違う可能性を追っていて、まだ景気後退はすぐには来ないと思っています。

逆イールド現象が再び発生する可能性について

過去の景気後退の前の様子を調べてみると、逆イールド現象が何度か発生した後に景気後退が訪れるパターンも見られます。

例えば、サブプライムローン問題やリーマンショックが起こった2000年後半の世界金融危機の前にも逆イールド現象が何度か起こる現象が起こっていました。

そして、2022年に起こった逆イールド現象もこのパターンのように何度か逆イールド現象が起こるのではないかと思っています。

というのも、景気後退前には逆イールド現象が起こるだけでなく、不況に強い10年国債利回りが買われる動きも見られるはずなのですが、今回はまだそれが見られないからです。

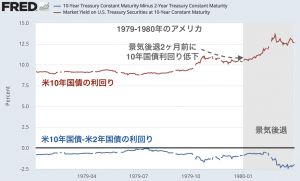

例えば、2010年代後半の景気後退の様子を見てみると、逆イールド現象だけではなく10年米国債が買われて利回りが低下する動きがちゃんと見られています。

しかし、現時点では10年国債利回りは急上昇を続けていて、これが低下する様子はまだ見られていません。

「インフレが強い時代では米10年国債が買われにくいから様子も違うのかな」と思って、今と同じようにインフレに悩まされた1970年代も見てみましたが、やはり景気後退前にはわずかではありますが国債が買われる動きは見られました。

この当時の10年国債利回りの低下はわずかでしたが、少なくとも上昇を続ける中での景気後退というのは少し考えにくいです。

さいごに

ここまで、逆イールド現象は解消されたものの景気後退までにはまだ少々時間がかかるのではないかという記事を書いてきました。

10年国債利回りが上昇を続ける中で景気後退に突入することは考えにくいので、逆イールド現象が何度か発生するパターンになる気もします。

この記事を書いている時点で私は米国株をそれほど多く保有していませんが(国債売りのポジションを取るためにいくつか売ってしまいました)、米国株の大きな下落はまだ始まっていないとも思っています。

先日、ドル高からドル安への転換は逆イールド現象が解消が一つのカギになるという記事を書きましたが、この転換も今ではなくまだもう少しだけ先な気がします。