まだいくらか時間はあるのですが、来年2021年の米国株の投資がどうなるのか、少しずつ考え始めています。

この記事では2021年はどのような年になるのかのベースシナリオと、投資をどのように進めたら良さそうか、今ぼんやりと頭の中で書いているものを書き出していきます。

2021年に予想される動き

- 2021年のはじめの数ヶ月、アメリカは新型コロナウイルスの流行に苦しむ。

- 2021年前半、ウイルスが流行しても恐らく2020年3月のような株価の急落は起こらないが、年初からの数ヶ月で株価がズルズル低迷する展開はありえる。

- 2021年半ば、ワクチンのおかげでコロナに収束の兆しが出てくる。株価はそれよりも少し前から上昇。

- 2021年後半、回復し始めた個人消費に支えられ株価上昇、インフレ率が2%超えを目指して上昇する。

基本的な投資の姿勢としては、2021年前半は感染拡大が続く厳しい冬の時期を耐えつつチャンスがあるなら株を買い増し、2021年後半に期待されるコロナ収束からの景気回復と株高の波に乗りたいと思います。

2021年に上昇するのは、コロナで大きくダメージを受けた銘柄だと思っているので、2021年前半までに買い増すのも、ダメージを受ける銘柄になります。

また、景気の過熱やインフレの過熱が見られるようなら、2021年後半は利益が十分のっている株から利益を確定させて、少しずつ現金比率を高めていくかも知れません。

2021年前半のウイルス流行

早ければ2020年年末にも、アメリカとヨーロッパで新型コロナウイルスのワクチンの緊急使用の承認が降りると言われています。

しかし、一般の人にワクチンの接種が広がるには数ヶ月から半年ほど時間がかかると言われているため、2021年のはじめの数ヶ月で、最後にして最悪規模の感染拡大が世界で起こると思います。

これから接種するワクチンが有効なものならば、この時期の流行が「最後」になるはずです。この時期に、航空・ホテル・レジャー・石油・銀行株などのコロナでダメージを受ける株が下がっているなら、今後のコロナ収束を期待して買っておきたいと思います。

2021年前半の感染拡大で、2020年3月のような株価急落はない

2021年の前半にコロナの感染が拡大することはほぼ規定路線ですが、2020年3月のような米国株の急落はたぶん起こりません。

2020年3月に社債などを中心に市場が混乱したときと違って、今は中央銀行のFRBが市場を安心させるための資金を提供していて、次期大統領候補のバイデンさんもアメリカ全土で都市封鎖はしないと言っているためです。

また、もしも株価の急落が起こっても、2020年のようにFRBやアメリカ政府が大規模な景気支援に乗り出せば、数ヶ月で株価を回復させることができるので、むしろ2021年のコロナを理由にした下落は株の買い場になると思います。

2021年前半の長期金利上昇は限定的

長期金利が上がれば株価に悪影響が出るので、金利のチェックは重要です。

ただ、ウイルスが流行している間は、長期金利は上昇したとしても、株価に致命的なダメージを与えるほどの本格的な上昇にはならないだろうとも思います。

ウイルスの感染が拡大する間は、投資家は安全資産の国債を買い進める傾向があり、国債が買われる間は金利上昇は抑えられます。また、景気の低迷を心配してFRBが国債の購入ペースを増やせば、長期金利は低いまま保たれるはずです。

また、もしも今後FRBも日本やオーストラリアのように金利の目標値を掲げる政策を採用すれば(採用する素振りだけでも)、長期金利はある程度抑えられることになります。

2020年末にワクチンが承認されれば、クイッと一時的に金利が上昇してしまうかも知れませんが、上にあげた理由から株価が大幅な下落につながるような本格的な金利上昇にはならないと思っています。

ただ、この金利予想はハズレてしまった場合に株価下落のダメージを負ってしまうので、私は2020年11月時点から、長期金利の影響を受けやすい割高な株はあまり持たないようにしています。

2020年後半の景気回復

2021年半ばからワクチンの効果もあって、コロナは収束に向かい出すと思っています。

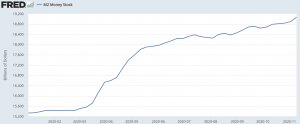

コロナさえ収束して人々が本格的に活動を再開させれば、2020年春から銀行に高く積み上がっている預金を使って、アメリカは力強い消費を始めるはずです。

株式投資家はこうした景気回復を読んで、先に先にと株を買い始めるので、コロナ収束する兆候が見えた頃には、既に株価がだいぶ上昇を始めているはずです。

2021年後半から始まるはずの景気回復の局面では、基本的には株価が上昇するはずですが、気をつけたいのは金利上昇とインフレ率の上昇です。

金利の上昇に注意

景気が回復している段階では安全資産の国債は売られて金利は上昇するので、いよいよ割高な株は高い株価を維持的なくなります。

保有している株が割高な場合は、世の中の景気が良いはずなのに株価が下がることも十分あります。

インフレ率の上昇に注意

アメリカの景気が好調になるのは良いことですが、好調が続いてインフレ率が2%を超えたら注意です。

今の米国株は歴史的に割高な水準ですが、FRBの金融緩和のおかげで高い株価でもさらに上昇が続いています。

FRBの目標は「雇用を最大にすること」と「インフレを2%程度で安定させること」なので、インフレ率の目標達成が見えてきたら、金融緩和の終わりが近いことを意味します。

金融緩和縮小していけば、時間をかけてゆっくりと株価は勢いを失うはずなので、少しずつ株の売って利益確定させることも検討したほうがいいと思います。

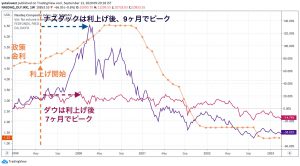

万が一、このときの米国株がバブルのような状態になっていたら、2000年のITバブルのように金融の緩和をやめても、金利を引き上げても株価はしばらく上昇するかもしれません。

今後のハイテクバブルに備えて、2000年のITバブルの値動きを振り返る

2020年はまだバブルではありませんが、今後1-2年かけてバブルになる可能性も否定できません。その場合に一番状況が近いのは2000年のITバブルです。この記事では、今後やってくるかも知れないハイテク株のバブルに備えて、ITバブルの動きを振り返ります。

2000年のITバブルのときは、金利を引き上げてからの株価上昇のほうがむしろ凄まじいものがあったのですが、このときの上昇分は後で下落するので、この波に乗る必要はありません。

このような状況は、どんなに早く起こるとしても利上げ開始が2021年末、株価のピークは2022年以降だと思います。バブルのようなものも頭の片隅にいれるなら、2021年は今まで投資した株のリターンを収穫しはじめる時期という位置づけになります。