2021年2月も無事に終わったので、1ヶ月の振り返りの記事を書いていきます。

この1ヶ月間のブログの記事では、ほとんど「インフレ」と「金利」のどちらかの話をしていたと思います。

2つとも景気が上向けば上昇していく点で共通していますが、さらに行き過ぎた急上昇をした場合にはどちらも株価と景気に悪影響を与える点も似ています。

2月はインフレ(商品価格)も金利もどちらもスルスルと上昇したので、投資家の間で少し警戒感が増した1ヶ月になりました。

この記事のポイント

- 2021年の米国株は、景気回復の好影響と長期金利上昇の悪影響の2つの大きな力を受けて、先を見通すのが難しくなっている。

- 個人的に、株価上昇よりも起こる確率が高いと思っているのは「長期金利の上昇」と「インフレ率が上昇」。2月は長期金利上昇とインフレ率上昇で恩恵を受けるはずの投資に少しシフトした。

難易度が上がっている米国株投資

まず、率直な感想なのですが、最近になって米国株の投資が難しくなっているなと感じます。

アメリカではワクチンの接種も少しずつ広まって、今後の業績回復予想が強まっていて、株価を押し上げる力が働いています。その一方で、景気が回復すれば株高を支えていた低金利の状態が終わってしまう心配もあり、こちらは株価を下げる力が働いています。

2021年2月は株価に悪影響を与える長期金利の上昇が、投資家の話題の中心になりました。

1ヶ月間じわりとアメリカの長期金利が上昇したため、月末には株価に悪影響が見られる場面がありました。この下落では割高な銘柄が多いナスダックが売られ、相対的に割安な銘柄が多いダウの下落は踏みとどまりました。

市場の動きから金利上昇に強い銘柄を探していく。

今後も実質金利が上昇する余地があるなら、どんな銘柄ならその影響を受けにくいのか把握する必要があります。この記事では、2月25日の市場でどんな銘柄が金利上昇の悪影響を受けにくかったのかを調べて、今後の金利上昇にどのように備えるかを考えていきます。

割高で売られやすかったナスダック総合指数でも下落率は最高値から約7%で大したことはないのですが、景気回復局面が訪れても金利の動きによっては株価下落もありえる展開になっているので、最近の米国株は難易度が増している気がします。

米国株はバブルだとしても、弾けるのはまだ先

2月下旬になって、金利上昇で株価の動きが不安定になっている様子は私にとっては少し意外でした。

先月のまとめの記事で米国株はバブルのような動きを見せていると書いたように、今の米国株はバブル期の中にいると思っています。

ゆっくりと着実にバブルへの道を歩む米国株【21年1月振り返り】

1月になってから米国株は既にバブルなんだと感じる機会が、今まで以上に増えました。この記事ではバブルの様子が色濃くなってきた米国株の様子と、私の資産状況のまとめを書いていきます。

バブル期では、本来なら株に悪影響を与える変化でも都合の良い解釈をして株価が上昇することが多いのですが、今回の金利上昇では株価は素直に下落したからです。

1990年代後半のITバブル期を振り返ってみると、長期金利が上昇を続けようが、政策金利が引き上げられようが、ハイテク株を多く抱えたナスダック総合指数は上昇を続けたのですが、今回のバブルは1998年〜2000年のような過熱感はまだ無いようです。

出典:FRED

米国株がバブルの状態でいつか弾けるとしても、それはまだ当分先の事なのかも知れません。

より確実なものに賭ける

どちらかと言えば、私は2021年の米国株は今後も上昇すると思っているのですが、「景気回復で株価が上がる力」も「金利上昇で株価が下がる力」のどちらも強い力が働いているので、米国株全体は上がっても下がっても不思議ではない状況にあります。

こういうときは、より起こる確率が高いものに賭けるのが良いのかも知れません。

米国株全体が上昇するかどうかは判断が難しいですが、「景気が良くなってインフレ率が上昇すること」「長期金利が上昇すること」は今後起こっていく可能性が高いと思って、インフレ率上昇に強い石油株や金鉱株、金利上昇で金利収入が増える銀行株への投資を増やしています。

2021年2月時点の保有銘柄のねらい

現時点で保有している米国株の個別銘柄の狙いと、ゴールドやビットコインなどの米国株以外の資産を買っている狙いについて、このページでまとめて紹介します。

資産状況

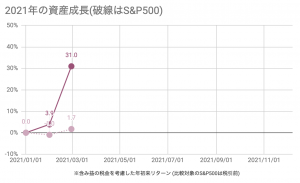

この記事の最後に、2021年2月28日時点の資産状況をメモしておきます。

資産額は$545,261ドル(5807万円)になっています。2021年になってからのリターンは+1510万円(+31%)です。

※この資産額には米国株の含み益20%分、ビットコインには含み益の55%は税金で取られるものとして除いてます。

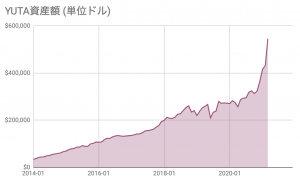

2014年からの株資産推移

2014年の株資産の推移はこちらです。2018年9月以降は追加で入金していません。

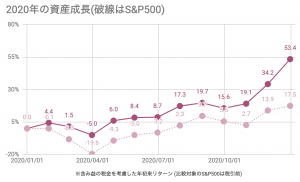

上の図では直近のリターンが分かりにくいので、2020年以降のリターン(年初来リターン)の推移を拡大すると次のようになります。

上のグラフでは含み益にかかる税金をリターンから除外しているので、リターンはやや低めに算出されています。税金を考慮しなければ、資産額は7760万円で年初来で+40%上昇しています。

資産構成

2019年から2020年春にかけて資産の30%まで買い増したビットコインは、上昇を続けて資産の半分以上を占めるようになりました。

今後、もしも1ビットコイン10万ドルを大きく超えるような上昇を見せたら、売ろうと思っています。

保有銘柄

| 銘柄 | シンボル | 評価額($) |

|---|---|---|

| ビットコイン | BTC | 321246 |

| ノボノルディスク | NVO | 32939 |

| エクソンモービル | XOM | 18914 |

| コモディティETF | GSG | 14619 |

| 現金 | CASH | 14289 |

| アルトリアグループ | MO | 13080 |

| デルタ航空 | DAL | 10543 |

| アリババ | BABA | 9748 |

| バーテックス | VRTX | 9140 |

| フリーポート・マクモラン | FCX | 8241 |

| バンガード金融ETF | VFH | 7311 |

| トリアン・インシュアランス | TIG | 7198 |

| JPモルガンチェース | JPM | 6886 |

| シェブロン | CVX | 6766 |

| バンガードエナジーETF | VDE | 6559 |

| ウェルズファーゴ | WFC | 6477 |

| フェイスブック | FB | 6441 |

| バイオデリバリー | BDSI | 6300 |

| ロッキードマーティン | LMT | 5614 |

| ブリティッシュ・アメリカン・タバコ | BTI | 5575 |

| ジョンソン&ジョンソン | JNJ | 5077 |

| ウォルト・ディズニー | DIS | 4012 |

| マクドナルド | MCD | 3863 |

| P&G | PG | 2881 |

| ノースロップグラマン | NOC | 2625 |

| ウォルマート | WMT | 2557 |

| コカ・コーラ | KO | 2359 |

| 3M | MMM | 2327 |

| アメリカンエキスプレス | AXP | 1258 |

| ビザ | V | 1041 |