4月も終わったので、この1ヶ月の振り返りの記事を書いていきます。

この1ヶ月に起こった一番大きな変化をあげるなら、アメリカで景気回復が本格化したことでした。

ちょうど一ヶ月前の3月の振り返りの記事で、以下のようにこれから数ヶ月から数年でいくつかの重要なことが起こると言っていましたが、その1つが早くも見られました。

これから数ヶ月から数年は「コロナ収束とアメリカの景気回復」「インフレ率と長期金利の上昇」「金融緩和の縮小」など大きな変化が待っている。

投資家は常に先を見て投資をしなければならないので、今の力強い景気拡大がピークを迎えた後をそろそろ見据えて投資先を考えなければいけないと感じています。

また専門家によれば、アメリカで高まりつつあるインフレは一時的で終わるようですが、一時的ではなく想定よりも強く長く続く場合にも備えたいと思っています。

この記事のポイント

- 4月に発表された数多くのデータから、アメリカは2021年3月から景気回復が本格化したことが分かった。

- 従来から警戒しているインフレ上昇の兆しが見られはじめた。

- 景気回復が本格化したので、投資も景気拡大期を意識する必要がある。

本格化したアメリカの景気回復

4月に発表された経済データ(3月分)はどれもアメリカの景気が力強くなっていることを示すものでした。

毎月データを公開しているISMによると、3月に企業が感じている景気は製造業もサービス業も近年見ないほど強いものになっています。

>>アメリカの好景気が始まった兆し。米サービス業、3月の景況指数が過去最高を記録。

景気が良くなるのは良いことですが、投資家はいつも先を見ながら投資することを求められるので、今実際に本格的な景気回復が始まったのなら、そろそろ今の景気が弱まった後を見越した投資も開始したほうが良いと考え始めました。

そろそろアメリカの好景気のピーク後を見越した銘柄を検討したいと思います。

そろそろどこかのタイミングで保有している銘柄を変えていかないといけないと思っています。今までアメリカの景気回復を見越してた銘柄を多く持っていましたが、その景気回復は既に始まったので、これから変化していく経済に対応しないといけないと考え始めました。

私が考える2021年まだ投資できるテーマ【2021年4月版】

この記事では、2021年に株価が伸びそうで今から買ってもまだ間に合うと思われる銘柄を取り上げていきます。1ヶ月ほど前にも以下のような同じような記事を書いたのですが、それから1ヶ月してアメリカの経済はコロナの不況から回復して本格的に動き出したので、これから伸びると考える銘柄も少し入れ替えました。

インフレ率が強く長く続く可能性について

アメリカの中央銀行FRBは金融緩和はまだしばらく継続させると宣言しているので、景気が良くなったからと言って、今まで株高の流れを作り出していた金融緩和がすぐに終わる心配はしていません。

しかし、FRBが金融緩和を続けられなくなる事情が出てくれば話は別だと思っています。可能性はまだ低いですが、今後の展開によってはFRBが金融緩和を早く切り上げる要因になるかもしれないのは、アメリカで上昇の兆しが見られるインフレです。

FRBが言うように今のインフレ率の上昇は一時的なものになる可能性のほうが高いとは私も思っていますが、ひょっとすると予想以上に強く長いインフレが訪れる可能性もあると思って警戒しています。

予想以上のインフレを招きやすい要因

- 新型コロナウイルス流行後の景気刺激策で、経済に大量に資金を投入している。

- 既に景気が良いのに金融緩和はしばらく続くので、景気が過熱しかねない。

- 資源価格、穀物、原材料の価格は既に2020年後半から高騰していて、製造業の製造コストは大きく上がっている。

3点目の製造業の物価については、既にかなり上がっています。3月の生産者物価を見てみると、近年にないほど上昇していました。

>>2021年に入ってから急上昇が続くアメリカの生産者物価指数

また、決算発表を見ていると、値上げを宣言している企業も見られます。最近ではP&Gやキンバリー・クラークなどが製品の値上げを発表しています。

P&G予想を超える決算。商品コスト増で9月からの値上げも発表【21年1-3月期】

P&Gの2021年1-3月期の決算発表がありましたが、売上も一株利益も予想を超える業績で内容は良かったと思います。決算をよく見ると、パンデミックの影響が薄れている点、コスト増加で値上げが進んでいる点が見られました。

昔のFRBならば、こうしたインフレの兆候が見られるタイミングでゆっくりと利上げをしていたはずです。

しかし、今のFRBは実際に雇用やインフレ率が十分に力強くなったことを数字で確認してから動き出すように方針を変更しています。

企業の中にはP&Gのように数ヶ月から半年後の値上げを決めているところもあり、このFRBの方針では強いインフレが起こっている事がわかったときには、状況がかなり進んでいる可能性があります。

なので、アメリカで強いインフレが発生する可能性はまだ低いですが、万が一のことを考えて石油株・鉱山株・コモディティなどインフレに強い銘柄も組み込んでおいたほうが良いと思っています。

資産状況

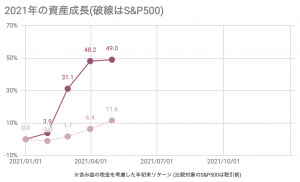

この記事の最後に、2021年4月30日時点のポートフォリオを公開します。

2021年4月30日時点のポートフォリオを公開します。

資産額は$620,424ドル(6780万円)になっています。2021年になってからのリターンは+2490万円(+49%)です。先月よりも3500ドルほど資産は増えているのですが、ドル安の影響で残念ながら50万円ほど資産は減少しています。

この資産額には米国株の含み益20%分、ビットコインには含み益の55%は税金で取られるものとして除いてます。

税引前の資産額は9660万円で、2021年のリターンは+4160万円(+70%)です。

2014年からの株資産推移

2014年の株資産の推移はこちらです。2018年9月以降は追加で入金していません。

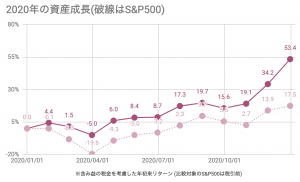

上の図では直近のリターンが分かりにくいので、2020年以降のリターン(年初来リターン)の推移を拡大すると次のようになります。

上のグラフでは含み益にかかる税金をリターンから除外しているので、リターンはやや低めに算出されています。

資産構成

2019年から2020年春にかけて資産の30%まで買い増したビットコインは、上昇を続けて資産の約6割を占めるようになりました。

今後、もしも1ビットコイン10万ドルを大きく超えるような上昇を見せたら、売ろうと思っています。

保有銘柄

このページの最後に、保有銘柄の一覧表を掲載します。

ただし、これだけではどういう目的でそれぞれの銘柄を保有しているかが見えにくいのです。各銘柄の投資の意図を知りたい方は、こちらの記事で解説しました。ご興味あればのぞいてみてください。

2021年2月時点の保有銘柄のねらい

現時点で保有している米国株の個別銘柄の狙いと、ゴールドやビットコインなどの米国株以外の資産を買っている狙いについて、このページでまとめて紹介します。

| 銘柄 | シンボル | 評価額($) |

|---|---|---|

| ビットコイン | BTC | 385962 |

| ノボノルディスク | NVO | 34045 |

| アルトリアグループ | MO | 29679 |

| エクソンモービル | XOM | 19748 |

| コモディティETF | GSG | 15328 |

| ブリティッシュ・アメリカン・タバコ | BTI | 13074 |

| 現金 | CASH | 12584 |

| フェイスブック | FB | 12347 |

| アリババ | BABA | 9469 |

| IBM | IBM | 9222 |

| フリーポート・マクモラン | FCX | 8673 |

| ウェルズファーゴ | WFC | 7756 |

| トリアン・インシュアランス | TIG | 7402 |

| シェブロン | CVX | 6938 |

| バンガードエナジーETF | VDE | 6691 |

| ロッキードマーティン | LMT | 6470 |

| ジョンソン&ジョンソン | JNJ | 5193 |

| ボーイング | BA | 4921 |

| マクドナルド | MCD | 4342 |

| ウォルト・ディズニー | DIS | 3956 |

| ノースロップグラマン | NOC | 3169 |

| P&G | PG | 3079 |

| ウォルマート | WMT | 2717 |

| 3M | MMM | 2574 |

| コカ・コーラ | KO | 2558 |

| アメリカンエキスプレス | AXP | 1403 |

| ビザ | V | 1126 |