2020年10月の振り返り記事を書いていきたいと思います。

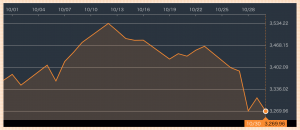

10月の米国株は9月に引き続き、あまり調子が上がりませんでした。10月の前半までは調子が良かったのですが、後半にかけて失速した印象です。

9月の下落では株を買い増ししたのですが、最近では新型コロナウイルスが欧米で再流行し、また長期金利の上昇(株価にとってはマイナス要因)が見られているので、買い増しは見送ってしばらく様子を見ようと思っています。

この記事のポイント

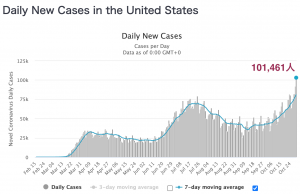

- 新型コロナウイルスの再流行が起こっている。アメリカの新規感染者数は一日10万人を超え、フランスやドイツではロックダウン(都市封鎖)が再実施されると発表されるなど、景気の下押し要因が見られる。

- 感染拡大に加えて、株価に不利な長期金利の上昇の傾向が見られているため、しばらく株の追加購入を見送ることにした。

- 9月2日を堺に米国株の調子は下がり気味になっている。早くも9月がバブルのピークだったという投資家も現れ始めているが、現状はまだ判断がつかない。個人的には、1-2年は米国株が強い時期が続くと思っている。

10月中旬から始まった決算シーズンではグーグル、ネットフリックス、IBM、サウスウエスト航空など、いくつか内容の良かった企業も見つかっているので、しばらくは決算を見ながら購入銘柄候補を考える時間にしたいと思います。

欧米で見られる新型コロナウイルスの再流行

秋冬のシーズンを迎えて、いよいよ欧米では新型コロナウイルスの感染拡大が鮮明になってきています。

アメリカでは10月30日の新規感染者数がついに10万人を超えました。

同じ日の日本の累計感染者数が10万人なので、アメリカはたった1日で、今までの日本での約10ヶ月の感染者合計に匹敵する数字を叩き出していることがわかります。

またアメリカほどではないものの、感染者数が急増しているヨーロッパではフランスやドイツでロックダウン(都市封鎖)を実施する段階にまできました。

>>ドイツ、全国ロックダウン以来最も厳しい規制導入へ-飲食店など閉鎖

>>フランス、全土ロックダウンへ-コロナ入院者急増で医療体制ひっ迫

感染拡大で20年3月のような株価急落が起こらないと考える理由

ここまでの状況をみると、「また2020年3月のような株価の急落が起こるのではないか」と不安になるかも知れません。

新型コロナウイルスに加えて、株価にとってはマイナス要因になる長期金利の上昇まで見られたので、私も少し警戒して10月後半からは追加投資はしばらく控えるようにしています。

米金利上昇と感染拡大、しばらく様子見のため株の追加購入を控えます。

長期金利も新規感染者数もどちらも事態は悪い方向に進んでいるようです。金利上昇は基調で、6月に米国株が1日で7%も下落した水準に近づいています。また、新型コロナウイルスは23日に1日の感染者数としては過去最高の8万人超えを記録しました。

でも、株価の下落が起こったとしても2020年3月のような極端なものにはならないだろうと思っています。

その理由は(1)感染予防のためにロックダウンをしても、景気刺激策を十分打てば景気回復がかなり早くなることがわかっているため、(2)年内にも新型コロナウイルスのワクチンの開発で進展が見られると予想されるためです。

(1)については、ドイツとフランスでロックダウンに関する報道があってからすぐにヨーロッパ中央銀行が既に動きを見せています。

>>ラガルド総裁、ECBは12月に行動へ-新型コロナで回復失速

次回12月の会議ではほぼ確実に景気刺激策を打ち出すとトップのラガルドさんは言っています。12月を待たずに打ち出す可能性も示唆しているので、3月ほどの株価の大崩はないだろうと思っています。

投資方針は変わらず

投資家の中には、「米国株はバブルで、しかも9月2日を堺にそのバブルは既にはじけた」という意見を持っている人もいるようです。

まだなんともわかりませんが、個人的には9月でバブルが破裂したとは思っていません。

バブルのようなものが破裂したときには、(金利の引き下げや債権購入など)景気を支える策を打ち出しても、お構いなしに株価が下落していきます。

しかし、ラガルドさんがECBの刺激策の話をした日にはヨーロッパもアメリカも株価を上げたので、今はまだ中央銀行の金融政策がまだ有効な状態にあります。なので、「(そもそも2020年がバブルだとは思っていませんが)まだ弾けてはいないのは?」と感じています。

以前、今後の投資について以下のように対応をまとめましたが、この方針に今も変わりません。今は一時的に株の追加購入を延期していますが、基本的にはもう少しだけ株を買い増しできる時期が続くと思っています。

今後の投資について

- 【短期(1年以内)】:株価の調整は今後もあるかも知れないが、中央銀行のFRBには策が残されているので下落幅は大きくならないと予想。中期での企業利益回復を見越して、コロナでダメージを受けた株を中心に購入予定。

- 【中期(1-3年以内)】:アメリカ企業はコロナの経済的なダメージから回復する。それまでに仕込んだ株の上昇を待つ時期。ただし、米国株は歴史的な高値圏なので、上昇したものから順に売却して株から距離をとる必要があるかも知れない。

- 【長期(3年以上先)】:FRBの金融緩和がなくなった後は、株価に大きな価格下落が起こるかも知れない。この時、アメリカがデフレかインフレかで対応が異なる。デフレなら現金比率を高めて資産を守る、インフレなら米国株を売ってゴールド・不動産にも投資。

今後の米国株の見通し、どのような投資をしたらいいか。

この記事では、あくまでも私個人の意見ですが、短期・中期・長期で「きっとこんな順番で、こんなことがアメリカで起こるのだろう」という順番の整理をして、どの時期にどんな投資をするつもりかを書いていきます。

資産状況

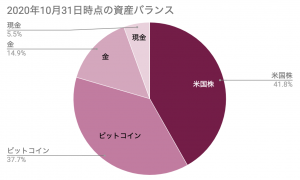

振り返りの記事の最後に、2020年10月31日時点のポートフォリオを公開します

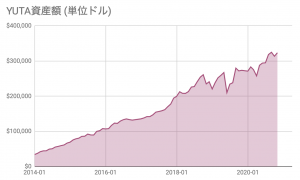

資産額は$323,444ドルで、3,385万円でした。

※この資産額には米国株の含み益20%分、ビットコインには含み益の55%は税金で取られるものとして除いてます。(ビットコインの税金は実際には55%も取られるほど含み益は出していませんが、面倒なのでいつも55%で計算しています)

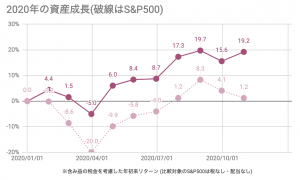

今月は米国株全体は不調でしたが、私の資産はちゃんと上昇してくれました。

割高なハイテク株は避けて投資したので株の下落幅が抑えられたこと、ビットコインの調子が良かったことが好調の要因でした。

ビットコインはスクエア社が購入したり、ペイパルが決済サービスでビットコインを使えるようにすると発表するなどのニュースに支えられて上昇したと言われています。

>>ジャック・ドーシーの「スクエア」、53億円をビットコインに投資(forbes)

>>ビットコイン急伸、ペイパル取り扱い開始(ブルームバーグ)

しかし、そもそも今までがだいぶ割安だったので、こうしたニュースをきっかけに少しだけ上昇したのだと思います。

2014年からの株資産推移

2014年の株資産の推移はこちらです。2018年9月以降は追加で入金していません。

資産構成

保有銘柄

| 銘柄 | シンボル | 評価額($) |

|---|---|---|

| ビットコイン | BTCUSD | 122038 |

| iShareゴールドETF | IAU | 48303 |

| ノボノルディスク | NVO | 32712 |

| 米ドル | USD | 17916 |

| アルファベット | GOOGL | 8081 |

| マクドナルド | MCD | 6816 |

| ウォルト・ディズニー | DIS | 6669 |

| フェイスブック | FB | 6578 |

| ジョンソン&ジョンソン | JNJ | 6444 |

| アマゾン | AMZN | 6072 |

| ロッキードマーティン | LMT | 5952 |

| サウスウエスト航空 | LUV | 5811 |

| アリババ | BABA | 5484 |

| JPモルガンチェース | JPM | 4902 |

| ネットフリックス | NFLX | 4282 |

| エクソンモービル | XOM | 4241 |

| マリオット | MAR | 3715 |

| ハイアットホテルズ | H | 3529 |

| P&G | PG | 3428 |

| ブラックロック | BLK | 2996 |

| バンガード金融ETF | VFH | 2947 |

| ウォルマート | WMT | 2775 |

| ノースロップグラマン | NOC | 2608 |

| シェブロン | CVX | 2433 |

| コカ・コーラ | KO | 2403 |

| 3M | MMM | 2239 |

| アメリカンエキスプレス | AXP | 912 |

| ビザ | V | 909 |

| ウェルスファーゴ | WFC | 215 |