2022年も残り1週間を切り、今年1年を振り返るニュースが多くなってきました。

このブログでは、経済の変化をおいかけても戦争や環境問題などの社会問題に動きについてはほとんど触れませんが、今年は地政学的にも色々とあったので思うところがたくさんありました。

社会の変化が経済や投資に長期的に与える影響もあるはずなので、1年の最後くらいは投資に関連しそうな社会の変化について勝手に思っていることを書いておきたいと思います。

この記事のポイント

- 数年前から緩やかに進んでいる脱グローバル化の流れが続いている。これが続くと企業のコストは高くなる。

- (最近は下火になっているが)社会が本格的に脱炭素の道を進むなら、エネルギー価格の高騰から長期的なインフレを招く。

- 先進国の高齢化は日本だけにかぎらず、長期的な賃金上昇とインフレを招き、放置すれば通貨安が起こるために増税が増える。

脱グローバル化

1990代から30年近く、世界ではグローバル化が進んでいた気がします。

マイクロソフトが開発したWindowsは一度作ったら世界中で同じものが売られたし、アップルのiPhoneは人件費の安い中国で製造した後に世界中で売られました。こんなふうに、安いコストを求めて国境を超えて企業が進出し、世界の市場で販売するのがグローバル化の動きでした。

グローバル化で「低いコスト」と「高い売上」を確保できた企業は利益が増え、米国株が上昇する原動力になっていました。

しかし、どうも最近はグローバル化の流れが逆回転しているように見えます。2018年から2020年ではアメリカと中国が貿易で対立したり、2022年のロシアのウクライナ侵攻からは半導体は自分の国で製造しようという動きまであります。

グローバル化が株価にプラスなら、脱グローバル化は株価にマイナスです。

グローバル化は安いコストを求めた結果起こっているものなので、脱グローバル化になれば高コストになります。これは長期的にはインフレに働きます。また、脱グローバル化の背景には、アメリカにとって(異なる社会の仕組みで動いているという意味で)得体のしれない中国の台頭があるので、しばらくこの流れが続くものと見られます。

脱炭素

最近は下火になりましたが、去年から今年はじめにかけて話題になっていたのは「脱炭素」というテーマです。

ロシア侵攻前には、ヨーロッパを中心に「脱炭素」に前向きに取り組む流れがありました。

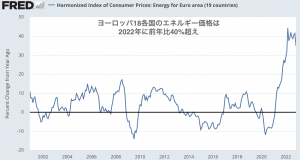

ただ、2022年は「脱炭素」を進めると何が起こるのかを勉強できる良い年になったのではないかと思います。ロシア産からの燃料の輸入を制限したヨーロッパのエネルギー価格が急上昇したのは偶然ではなさそうです。

戦争のような急な変化がなくても、今までコストが優位だったから化石燃料が使われていたわけで、大きな技術革新なく高コストな非化石燃料を使おうとするなら長期的なエネルギー価格の上昇を招くことになりそうです。

2022年はインフレが世界のテーマになってから脱炭素とは言われなくなりましたが、インフレが収まって再び脱炭素が声高になったら「脱炭素は長期的にインフレを押し上げる」要因なのだと覚えておこうと思います。

先進国の高齢化

最後に取り上げるテーマは「先進国の高齢化」です。

日本では社会保障費の負担増加や増税で長い低インフレ(デフレ)になりましたが、日本ほど社会保障の負担が重くないアメリカでは少し違う動きになるかも知れないと思っています。

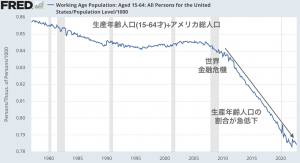

社会保障費よりもアメリカで問題になりそうなのは、人手不足です。アメリカの労働者の人口はかつてのようには伸びなくなっています。

上記グラフで世界金融危機まで順調に伸びていた労働人口は、この10年間で急激にペースダウンしていることがわかります。

この原因は高齢化で、世界金融危機前後から今も生産年齢人口(15〜64才)比率が下がり続けています。

アメリカでは長年経済は成長が続き、しかも脱グローバル化で製造業など一部の雇用はアメリカに戻ってくる動きはあるのに、労働人口の伸びがいまいちです。

労働者を雇いたい需要はあるのに、人手不足で労働力の供給が足りないなら、アメリカは長期的に賃金が高い伸びを示してインフレになる恐れがあるのではないかと思っています。

長々話しましたが、長期投資に影響が出そうな社会問題を3つほど取り上げました。

「新興国の台頭と脱グローバル化(コスト高)」「脱炭素(コスト高)」「先進国の高齢化(人件費コスト高、税負担増大)」は長い時間をかけてジワジワと米国企業の企業の利益の足を引っ張るかも知れません。

こうした長期の問題の対応策には、やはり長期的には新興国の株を取り入れることを検討するのがいいのかも知れません。数年前から言っているわりに手を出せていませんが、インド株などは超長期ではやはり有望だと思います。