近年は、値動きを何倍かに大きくした(レバレッジをかけた)投資商品が流行っているのを感じます。レバレッジをかけた商品は値動きが2-3倍になっているので、儲けも損も大きいハイリスク・ハイリターンな投資対象です。

レバレッジに関する記事はほとんど書いてないのですが頻繁に質問をもらったり、証券会社でランキング上位に位置しているのを見る限り、関心が集まっているようです。

コロナショックで一時的に株が下落する場面はありましたが、この10年間米国株は上昇を続けたので、強気な投資家も増えたのだと思います。

私はレバレッジを良いものとも悪いものとも思っていません。ただ火や包丁と同じように、使い方によっては便利な道具にもケガのもとにもなります。

それよりもレバレッジが流行っている背景には、リスクとリターンの関係の誤解があるような気がしています。「リスクを取れば、高いリターンが得られる」という考えは一部正しいですが、その理解だけではリスクの高い商品にドンドンと突き進みかねません。

この記事では、基本的なことですが投資のリスクとリターンの関係をいま一度確認していきたいと思います。

この記事のポイント

- 「リスクを取れば、高いリターンが得られるという」という理解のままだと、リスクの高い商品を積極的に投資する動機づけがされてしまう。

- リスクとリターンの関係の解釈は色々あるが、個人的には「リスクを大きく取れば大きく損をする確率も増えるが、期待できる平均リターンが大きくなる」と思っている。

- またリスクが小さい商品でも、投資環境によっては高いリターンを上げることもできる。リスクを小さくしつつ高いリターンが得られる場合があると知っているだけでも、むやみにリスクの高い投資に走ることを防ぐことができる。

リスクとリターンの関係

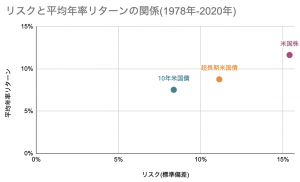

投資の関連本を読んだことがある人は、どこかで以下のようなグラフを見たことがあると思います。株や国債などの投資対象毎に、リスクとリターンの関係をグラフ化したものです。

このグラフから「そうか!リスクの高い株に投資すれば、高いリターンが得られるんだ」と思ってしまうと、リターンを求めてどんどんリスクを取る投資をしてしまうかも知れません。

上のグラフで誤解を招きやすいポイントは、1978年から2020年の平均年率リターンしか描かれていないことです。この43年間には、株で大きく儲かった年もあれば、大きく損をした年もあったはずです。

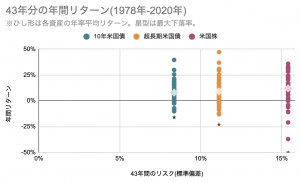

なので、実際に1年毎のリターンを43年分見える化した次のようなグラフのほうが多くの真実を語っていると思います。

このグラフから気づくのは、次のような点です。

- (1).株はたしかに平均年率リターンは大きいが、その分大きな損失が出やすい。

- (2).米国株は超長期国債よりも平均年率リターンで4%大きいリターンを得るために、最大下落率で2倍の損失を被るリスクを負っている。

- (3).図をよくみると、リスクの低いはずの10年国債や長期国債でも株のリターンを超えている年がある。

1-2点目からわかるのは、「リスクを大きく取れば大きく損をする確率も増えるが、期待できる平均リターンが大きくなる」ということです。

低リスク資産でも高リターンを狙える

また3点目にこそ重要な要素を含んでいると思うのですが、リスクが小さいはずの国債が株のリターンを超えることがあります。

リスクをとってリターンを得ようとする投資家に見過ごされがちな事実なのですが、株には株が上がりやすい環境があり、国債には国債の価格が上昇しやすい環境があるので、今の時代にあった投資先を選べばリスクの小さい商品で高いリターンを出すことも可能になります。

例えば、上のグラフを作成した1978年から2020年で国債が高いリターンを得たのは、アメリカの急激なインフレが収束した1980年代前半でした。

| 年 | インフレ率 | 米国株 | 超長期米国債 |

|---|---|---|---|

| 1980年 | 12.5% | +33% | -5% |

| 1981年 | 8.9% | -4% | +1% |

| 1982年 | 3.8% | +21% | +47% |

インフレ率の低下は国債の投資にとって追い風になるので、インフレ率が低下した1982年には国債のリターンは株よりもずっと大きなものになりました。

(インフレ率や金利の状態、それまで売られすぎていた等の)状況によっては、リスクが低い商品でもリスクが高い商品のリターンを超えることがあるという知識があるだけでも、むやみにリスクの高い投資に突き進むことを回避することができます。

少し長くなったので、リスクとリターンの関係のグラフからわかることをまとめておきます。

リスクとリターンの関係で抑えておきたい知識

- リスクを大きく取れば大きく損をする確率も増えるが、期待できる平均リターンが大きくなる。

- リスクが小さい商品でも投資環境によって、高いリスクの商品のリターンを超えることがある。この時、低リスクでもハイリターンが実現している。

おまけ

私もサブプライムローン問題やリーマンショックが起こる以前、レバレッジをかけた投資をしていたので、レバレッジかけた投資をしたくなる気持ちがとてもよくわかります。

今、証券会社で人気のある米国株に2倍や3倍のレバレッジをかける投資をする人が見ている未来は以下のような「リスクを増やせば、高いリターンが得られる」ような世界だと思います。

しかし、実際には待っているのは次のグラフのような大きなリターンも大きな損失もあり得る確率分布の世界です。

上のグラフで、米国株レバレッジ2倍とレバレッジ3倍の最大下落率はマイナス100%を超えています。この瞬間は、自分の資産がゼロになる時です。

「でも、そんな極端な状況は滅多には起こらないよ」と思われるかも知れません。

ただ、私の場合はレバレッジをかけた状態で、上のグラフで星マークがついているマイナス100%超えになる瞬間をリーマンショックで体験しました。滅多にない経験ができたと、今では思っています。

それ以降、私はレバレッジをかけた投資はしなくなりました。

たぶん2007年から2008年当時の投資初心者の私は、運がなかったのでしょう。それに投資環境を見抜く力もなかったので仕方ありません。

レバレッジをかけた投資をしている人は既に十分リスクを知っていると思いますが、これからレバレッジの投資をしようと考えている人は、もしやるとしても初めて火や包丁を扱ったときのように十分気をつけることをオススメします。