どの年を振り返っても「投資は楽勝だ」と思えた記憶はあまりないのですが、最近も米国株への投資はちょっと難しいなと感じます。

今の米国株には「まだ上昇しそうな理由」も「大きく下げそうな理由」もどちらもそれっぽい理由があり、いつまで攻めの投資を継続してよいのか、それともそろそろ守りの投資に転じたほうが良いのかの判断に迷うからです。

この記事のポイント

- 今の米国株にはまだ上昇する理由がある。とっても割高な米国債に比べると米国株はまだ割安で、投資資金は国債ではなく株に向かいやすい(相対的に割安)。

- ただ、下落しそうな理由もある。米国株はITバブル期にせまるほど絶対的に割高な状態で、数年以内に大きな下落が起こっても不思議ではない(絶対的に割高)。

相対的に割安でも、絶対的に割高な米国株

2020年に米国株はかなり株価を大きくしましたが、まだ上昇する余地があると言われています。

投資家の資金はたいてい株か国債に向かいますが、今のFRBが大量に国債を買ってからは歴史的な割高で投資しても儲からない状態なので、株が買われやすくなっています。

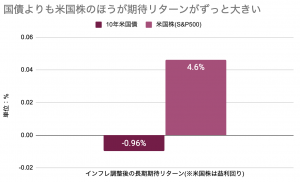

以下は2020年12月の10年国債と米国株のインフレ率調整後の期待リターンを比較したものですが、国債の利回りは予想されるインフレ率すら超えられずマイナスに沈んでいます。

上の図を見た直後に「国債と米国株どちらを買いたいですか」と言われたら、米国株かなとつい思ってしまいます。

米国株は歴史的な割高

一方で、株の割高度を図るPERという数字を見てみると、過去10年では例がないほど高くなっていて、最近ではITバブルに次ぐほど割高になっているようです。

つまり、米国株は国債に比べたら相対的にまだ割安で上昇余地はありそうですが、過去の株の割高感と比べるとITバブルに迫るほどの絶対的な割高で、そのうち下落しそうな気配もあります。

最近では、著名な投資家も「相対的に割安でも、絶対的に割高」と呼んで、警戒しています。

米国株はいつまで投資できるのか

株価がまだ上昇する要因もあり、一方で大きく下落する要因もあると、投資家としてはどのような投資をしたら良いか判断に迷います。

迷ったところで、どこかで折り合いをつけて投資の判断をしないといけないわけですが、私の場合は米国株の中でもまだ比較的割安な業界を見つけたり、そもそも米国以外の国に目を向けて投資対象を広げたりして、なんとか折り合いをつけています。

2021年でまだ投資できる投資テーマとして石油、航空、ホテル、銀行、タバコ、軍需産業、新興国を以下の記事で紹介したのは、このような背景があります。

私が考える2021年まだ投資できるテーマ【2021年1月版】

2021年1月時点で、米国株は割高にみえるものがかなり多くなっていますが、現時点でまだ伸びしろがある分野もわずかにあります。私がまだ投資できると思っている分野は石油、航空、ホテル、銀行、タバコ、軍需産業です。これらのまだ投資できる分野について書いていきます。

ただ、今は私も株やビットコインなどの攻めの資産を多く持っている状態ですが、このまま価格が上がり続けたら、今年のどこかでいくらかを売却して現金化の保有比率を高めないといけないだろうとは思っています。

問題は、いつ頃攻めの投資から守りの投資に切り替えていくか、どの程度、現金などの守りの要素を入れたほうがいいかです。これについてはまだ答えがでていないまま投資をしています。

一番わかりやすいのは、株高の原因を作っているFRBの金融緩和が縮小されたら、株などのリスクの高い資産の割合を減らしていくことです。

しかし、注意が必要なのは、金融緩和が継続していても、株が上昇しすぎればどこかのタイミングで割高に耐えきれず、自然と株価が崩れることもあるかもしれない点です。

空まで届く豆の木は存在しないので、どこかで自分の重みに耐えきれなくなる限界点がくるはずです。それがいつ訪れるのかわからないので、金融緩和が継続しているうちでも、資産のうちのいくらかは現金で保有し始めたほうが良い気もしています。

この記事を書いている1月は企業の決算が続々と発表される時期なので、上昇余地がだいぶ減ったなと感じる銘柄がもしあれば、1月のタイミングでもそんなに多くない金額で一部の銘柄は売却を検討しようかと思います。