最近では、インフレはもう投資テーマではないという話を聞きます。

最近は原油やガソリン価格だけでなく色々な素材の商品価格が落ちているので、たしかに投資家からすると今はコモディティへの投資はあまり旨味がないのかも知れません。

でも、1つ疑問なのはアメリカのインフレは本当にもうすぐピークを迎えるのでしょうか。

「コロナ流行後にバラまかれたドルの量」と「政策金利」を見ていると、(可能性は高くないかも知れませんが)ひょっとするとまだまだ物価は上昇しそうな気配も感じます。

この記事のポイント

- 原油やガソリンなどの価格は落ち着きを取り戻しているように見える。また銅などの素材の価格も落ちている。

- しかし、新型コロナ後に増えたドルの量と政策金利を見ていると、まだまだ物価の上昇が続いてもおかしくないようにも見える。

落ち着いてきたインフレの要因

冒頭でも言いましたが、最近ではエネルギー価格や素材の価格が落ち着いているように見えます。

原油価格は次の図のように6月上旬から低下しています。

原油価格につられるようにガソリン価格も低下しているようです。

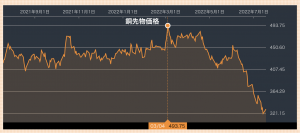

銅はもっと下落がハッキリしています。銅は景気が悪化する時期にはいち早く価格を下げる動きがあるのですが、次のグラフのように銅先物の価格は勢いよく低下しています。

この銅の価格を見る限り、景気の悪化を警戒してさまざまなコモディティの価格は売られているようにも見えます。

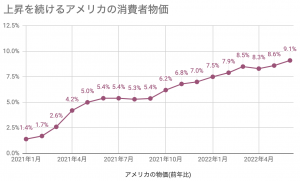

このような状況なら、アメリカのインフレも低下するのではないかという考えが出ても不思議ではなく、勢いよく伸びてきた消費者物価の伸びもそろそろ止まるのかも知れません。

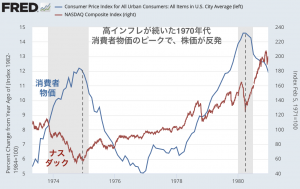

過去にインフレが高止まりした時代では、消費者物価がピークをつけたら株価の下落が終わって上昇に転じています。

なので、最近の投資家の動きを見ていると「コモディティは下落した。インフレのピークのまもなくのはず。それなら株価の底打ちは近い」という考えを持っているように見えます。

疑問点

ただ、私は「本当にこの程度でアメリカのインフレが収まるのか」あまり自信がありません。

現時点でわかっている最新のアメリカの消費者物価は前年比+9.1%でかなり高い水準ですが、もっと上昇してもおかしくないのです。

そう考える根拠は2つです。

根拠(1)ドルの供給量

教科書的には世の中のドルの量(M2)が増えれば、消費者物価が上がることが知られてます。そして、今回のアメリカのインフレの背景にも大量のドルのバラマキ(M2の急拡大)がありました。

問題は2020年からのドルの量の増え方が、かつてインフレが社会問題化した1970年の倍以上だったことにあります。

とても単純に考えれば、アメリカの消費者物価は1970年代の倍程度(20%台)になってもおかしくないのです。

根拠(2)低い政策金利

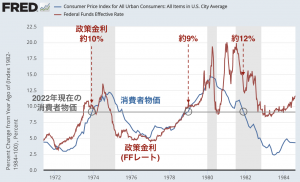

かつてインフレで苦しんだ1970年代では、物価以上に政策金利を引き上げてようやく物価を抑えました。

1970年代に消費者物価が前年比+9.1%を記録したときの政策金利を見てみましたが、10%前後にまで引き上げています。

それ対して、2022年7月18日現在は消費者物価が+9.1%で、政策金利はわずかに1.50%〜1.75%です。

この程度の政策金利で本当に今回のインフレが抑えられるのか、私にはわかりません。ひょっとすると、消費者物価のピークは2022年6月ではなくしばらく先になる恐れもあると思っています。