この記事では、恐らく来月から少しずつ投資家の注目があつまるようになるはずのアメリカの消費者物価指数(インフレ率)について、書いておこうと思います。

インフレ率は低すぎても、高すぎても景気の問題になります。

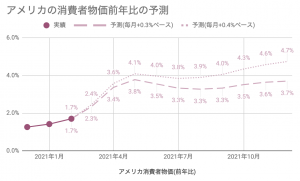

だいたい前年比2%前後で安定するのが良いと一般的には言われていますが、4月に発表される3月分のデータから2%を超え、その後の数ヶ月は一時的に3%どころか4%近くまで大きくなる可能性もあります。

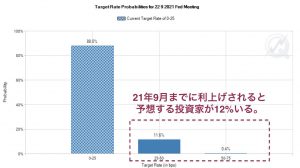

このインフレ率の上昇が一時的であれば問題はありませんが、ごく一部の投資家(10%ほどの投資家)は高止まりするインフレ率に対応するために、FRBが早めに政策金利を引き上げざるをえなくなる展開が9月にも訪れると予想しています。

この記事のポイント

- 2月のアメリカの消費者物価は、今後数ヶ月で前年比3〜4%などの高いインフレ率になることが予想される結果だった。

- 今のところFRBは、高いインフレ率の原因は一時的なもので持続しないと考えている。

- ただし、もしも高いインフレ率の状態が続くなら、インフレを抑えるためにFRBが早めに金融緩和を引き上げる展開もありえる。ごく一部の投資家は9月に金利引き上げがあると既に予想している。

FRBが予想しているようにインフレ率の上昇が一時的なものなら、2021年は米国株への投資を緩やかに続けて問題はありません。

問題になるのは今後もインフレ率の上昇が続く場合ですが、FRBの対応によってどのような投資をしたら良いかが変わってきます。

FRBがインフレ率に目をつぶり景気回復を優先して金融緩和を続けるなら、インフレ率上昇を見越して石油株などの資源株への投資を増やすだけです。

万が一、FRBがインフレ率上昇に危機意識を持って金融緩和を早めに終わらせるなら、今後は景気の悪化と米国株が下がると見て、株の保有比率を下げて日本円の現金とインフレ率が抑えられない場合に備えてゴールドの比率を上げていきます。

ほとんど注目されなかった2月のアメリカ消費者物価指数で気になる点

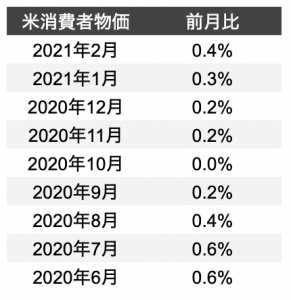

この記事を書いている前日の3月10日に、2月分のアメリカの消費者物価指数(インフレ率)の発表がありました。

だいたい予想通りの結果だったので、結果を見て投資家が大きく動くようなことも特になかったと思います。

2021年2月のアメリカの消費者物価指数

- 前年比:予想+1.7%に対して、結果+1.7%

- 前月比:予想0.4%に対して、結果+0.4%

たいていの場合で注目を集めるのは、前年比の+1.7%という数字です。コロナ流行から1年して2%近くまで回復してきたので、まずまずと言ったところです。

ただし、個人的には前月比+0.4%という数字は「高いな」と感じています。

この上昇はアメリカの寒波でエネルギー価格が上がった影響もあると思いますが、このペースの上昇が続くと今後数ヶ月はインフレ率が大きく上昇する可能性があると思っています。

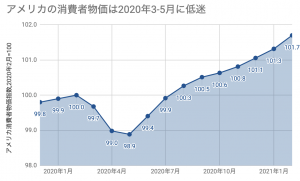

21年3-5月のインフレ率が大きく上昇する理由

このブログでは何度も言ってきましたが、私は21年3-5月のアメリカのインフレ率が前年比で大きく上昇すると思っています。一部の投資家はそれらのデータが発表される4-6月頃に少し慌てるかも知れません。

インフレ率が大きく伸びる理由は「前年の物価がコロナの不況で低迷していたため、前年比で大きな数字が出やすいから」、「アメリカ政府の給付金が3月後半から4月にかけて配られるから」の2点です。

特に前年の物価指数を確認すると、2020年4-5月は物価指数が特に低迷していたので、2021年4-5月はもっとも前年比で大きなインフレ率が出やすくなります。

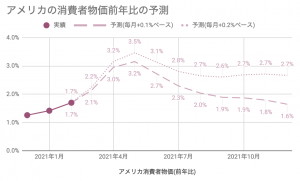

試しに毎月0.1%ずつ(年間1.2%ペース)で今後の物価が上昇するなら、5月の消費者物価は前年比3.2%なります。また毎月0.2%ずつ(年間2.4%)なら、5月に物価は前年比3.5%にもなります。

毎月0.2%のペースのインフレでは済まない可能性も

毎月0.2%ずつインフレ率が上昇した場合に、5月には消費者物価が前年比3.5%になるというのは少し高い気がします。

問題は、毎月0.2%程度のペースでは済まなくなる可能性があるということです。

最近の数ヶ月のアメリカの消費者物価指数の(前年比ではなく)前月比を見てみると、1月は0.3%(年間約3.6%ペース)や2月は0.4%(年間約4.8%ペース)で増加していることがわかります。

先程は、今後のインフレ率の予想では前月比0.1〜0.2%ペースを想定していましたが、前月比0.3〜0.4%ペースに変えると見える世界が違ってきます。

この場合、5月には4%近いインフレ率になることもあり得る上に、このペースが続けばインフレ率は前年比3-4%代で高止まりすることも考えられます。

また、2021年のアメリカの経済成長率は5%から6%とも言われているので、それくらい高い成長率が実現するなら消費者物価3-4%になる展開になっても不思議ではないかも知れません。

ごく一部の投資家は9月の利上げを予想

このようにインフレ率が目標とする2%を大きく上回る時期がしばらく続くと、投資家たちはまもなく金利を引き上げてインフレ率の過熱を抑えようとするのではないかと考え始めます。

3月10日時点では、9月にも政策金利引き上げがあると考えている投資家が既に12%ほどいるようです。まだかなりの少数派ですが、この1ヶ月でこの確率が上昇傾向にある点には少し注意です。

もしも、FRBが金融緩和を終わらせて政策金利を引き上げる場合には、株価には下落する力がかかります。

過去の金利引き上げ時を振り返っても株価はすぐには下落していませんが、金利引き上げが数回と続くなら、しだいに悪影響が出るはずです。

金利引き上げの様子を占うためにも、来月から消費者物価指数がどのような変化をたどるのか注目が集まると思います。

前年比の数字に惑わされずに、前月比を確認しながら、このページでシミュレーションしたどの予想に近い展開になるのかをイメージすると良いかも知れません。