マイクロソフトの2019月10-12月期の決算が発表になりました。結果はとっても良かったです。

収益は相変わらず10%前半で目立った数字ではないですが、一株あたりの利益は前年比で40%伸びている点が魅力的です。今期も収益・利益ともにアナリスト予想を超えました。

- 一株利益:1.51ドルで、予想の1.32ドルを大きく上回る(前年比+40%)

- 収益:369.1億ドルで、予想の356.8億ドルを上回る(前年比+14%)

いい感じですね。今回の決算で、利益の伸びが順調だった原因を探っている時に気づいたのですが、前期からマイクロソフトはサービス売上50%を超えるようになってきています。

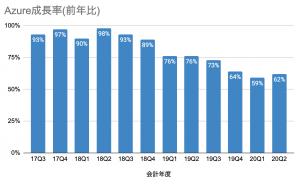

牽引しているのは、恐らく成長しているクラウドプラットフォームAzure(前年比+62%)とクラウド版オフィスのOffice365(前年比+27%)です。

サービス売上比率が高くなってきたせいか、近年は営業利益率が改善されて高収益な企業体質になっています。

決算のポイント

- マイクロソフトはサービス売上が上昇し、営業利益率が改善している。要するに儲かる企業になっている。

- サービス売上を牽引しているのはクラウドプラットフォームのAzure(前年比+62%)とOffice365(+27%)

- 今期はWindows7とWindows2008のサポート終了で、買い替え需要があり、好調な決算を後押しした。

マイクロソフトは引き続き、良い購入銘柄の候補です。次に株を買うタイミングが来た時には、買う候補の筆頭になると思います。

儲かる企業体質に変わっているマイクロソフト

2020年度の第2四半期の決算で、主要な数字を拾っていきます。収益の伸びはIT企業としては物足りなさを感じますが、注目は前年比+40%で伸びている利益です。

| 単位:100万ドル | 2Q20 | 2Q19 | 前年比 |

|---|---|---|---|

| 収益 | 36,906 | 32,471 | 14% |

| 利益 | 11,649 | 8,420 | 38% |

| 一株利益 | 1.53 | 1.09 | 40% |

近年のマイクロソフトの営業利益を見てみと、年々利益率が良くなっています。

営業利益率はビジネスの構造が変わらないと大きく変化しないものですが、近年のマイクロソフトは良い変化が起こっているように見えます。

サービス売上が増え、利益率が改善

ビジネスの構造の何が変わっているのか、決算書で数字遊びをしてみるとすぐに見つかるのは、サービス売上比率と利益の関係です。

近年のマイクロソフトの営業利益と、売上に占めるサービスの割合の変化を一つのグラフにしてみると、サービス売上が増えるごとに営業利益率が改善されているように見えます。

今期はクラウドプラットフォームAzure(前年比+62%)とクラウド版オフィスのOffice365(前年比+27%)が伸びていて、この営業費用やマーケティング費用は、従来の製品を売るより安く済んでいる可能性があります。

高収益な体質に変わっているのは、投資先としてかなり魅力的に写ります。

部門別売上

マイクロソフトの部門名はかなり分かりにくいので、部門別売上を見ていく前に部門ごとに何を売っているのかを確認しておきます。

- プロダクティビティ&ビジネスプロセス部門:Word・Excel・PowerpointなどのOfficeソフト、CRM(顧客管理)製品のDynamics、LinkedInを提供する部門。主にソフトウェアを扱う。

- インテリジェントクラウド部門:クラウドコンピューティングのAzure、Windows Server、SQL Server、GitHubなどの製品の提供と、企業向けのコンサルティングサービスを行う部門。

- モアパーソナルコンピューティング部門:Windows OS、Surface PC、bing検索、Xboxを提供する部門。

| 部門 | 売上 | 成長率 |

|---|---|---|

| プロダクティビティ&ビジネスプロセス部門 | 118億ドル | 17% |

| インテリジェントクラウド部門 | 119億ドル | 27% |

| モアパーソナルコンピューティング部門 | 132億ドル | 2% |

| 合計 | 369億ドル | 14% |

Azureが成長したインテリジェントクラウド部門

部門ごとに見ていくと、インテリジェントクラウド部門が一番良い成績ですね。

ここの成長エンジンは、クラウドコンピュータAzureです。クラウドコンピュータの成長率はずっと下がっていたのですが、今期は前期よりも成長が加速したのは良い点です。

Windows 2008サーバのサポート終了のタイミングで、クラウドコンピュータのAzureに移行する企業が一定数いたことで業績が好調になった模様です。

Office365が好調なプロダクティビティ&ビジネス部門

また、プロダクティビティ&ビジネスプロセス部門では、クラウド版オフィスの売上が+27%で加速しています。これが部門の成長の牽引役になっていそうです。

Xboxが足を引っ張ったモア・パーソナルコンピューティグ部門

一方で、調子が悪いのはモア・パーソナルコンピューティングです。+2%とは低調でした。

この部門で製品別に見た時に一番業績が良くないのはXboxです。新モデルが2020年末に発売予定で、現行モデルの買い控えが起こっている上に、価格も下げたので、Xboxの売上はマイナス43%になっています。

まとめ

マイクロソフトの決算を見てきましたが、やはり株主として一番注目する点は「今期も引き続き利益の大幅な上昇が見られた」ことでしょう。

株価は利益に比例して大きくなるので、これはかなり安心材料です。

企業によっては、利益は一時的に上昇する企業も多いのですが、マイクロソフトの場合は恐らくサービス売上が増えてて利益を得やすい体質に企業が変わっている気がするので、一時的にはならなそうです。

なので、マイクロソフトは買っても良い銘柄だと思いました。