昨日の米国株市場は少し一息つけるような上昇が見られました。

しかし、市場の動きを見ているといくつかの価格が崩れているのに気づきます。いくつか気になった動きを見ていきます。

この記事のポイント

- 原油先物価格は1週間で10%の下落をした。今後一直線に下落することになるとアメリカの景気低迷を織り込んでいる可能性がある。

- 米国債はやや危険なほど売られている。銀行の破綻が見られた3月よりも大きく売られており、次なる破綻が起こらないかが心配される。

- 株価はそろそろ9月からの下落が落ち着く時期だが、これから年末にかけて上昇できないと大きな下落があるかも知れない。

原油価格

9月末まで上昇を懸念していた原油価格ですが、わずか1週間ほどで大きく低下しています。

昨日はEIAからガソリン需要が低迷していることを示す数字が発表されたようで、1日で5%近く下げています。

経済的なショックが起こる前に原油価格はピークをつけて下落を始めるという話をつい先日このブログでしたためか、個人的には今回の原油価格の下落は何かの前触れかと少し気になっています。

上記記事のおさらいをしておくと、リーマンショック前もコロナショック前もどちらも2ヶ月前にピークをつけて約30%下落したところでショックが来ています。

以下がリーマンショック時の原油価格ですが、この時のように一直線に原油価格が落ちていくようだとアメリカの不況を折り込み始めている恐れがあるので要注意です。

もちろん、この1週間の原油価格の下落が一時的な調整で終わる可能性もあるので、しばらく経過を見守りたいと思います。

債券価格

もしも原油価格が景気低迷をを暗示してるとなると2ヶ月程度先に何があると思っているのでしょうか。

現時点で一番可能性として高いのは、3月に起こったような銀行危機が再び起こる気がしています。

アメリカの銀行は3月の時点ですでに米国債の含み損が積み上がっていて、現金が足りなくなっても(国債の損失を確定させたくないので)国債は売るに売れないという話がありました。

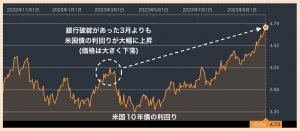

そして現在は3月よりも米国債はさらに大きく売られているので、銀行はより苦しい状況にあると思われます。

ほとんどの銀行はリスクを管理してるはずですが、たくさんある銀行全てが健全である可能性はそれほど高いとは思えません。

銀行が助かるためには金融引き締めが終わることが必要ですが、そのためには失業率が上昇する必要があり、その時期が来るにはまだ時間がかかるように見えます。

というわけで、結局はどこか脆弱な銀行が音を上げて問題が発覚し、FRBが再び銀行救済をするか金融緩和することになるかもしれません。

株価

ここまで縁起の悪いことばかり書いてきましたが、原油が何かのショックを暗示していたとしても2ヶ月程度先の米国についてで、銀行の破綻があるとしてもそれくらい先の話です。

一応、10月後半から年末までの2ヶ月間は米国株にとっては一年で一番上昇しやすいシーズンと言われているので、例年通りであれば9月から下落してきた米国株はそろそろ反発してもいいかも知れません。

私も短期的なそれほど米国株は心配していません。

反対にこの時期にしっかりと上昇しておかないと、少しまずいかも知れません。

最近このブログで何回か取り上げたVVIX/VIX(恐怖指数変動率÷恐怖指数)はすでに株価の下落シグナルを出しています。

VVIX/VIXが下がっていく時期には米国株も株価を大きく下げるのですが、すでに下がり始めたような傾向が見られます。

また、企業の利益に懸念が生まれると下落して反応しやすいハイイールド債の価格が9月から急落しているのも気になります。

これから上昇が見込めるはずの10月後半から12月にかけて米国株が下落すようならVVIX/VIXが示唆するように大きな下落になる恐れがあります。