2024年のアメリカでは利下げが行われる予定です。

また利上げほど注目度は高くないですが、利上げと合わせて進められた金融引き締め政策である量的引き締め(QT)もそろそろ縮小に向かう時期が近づいているかもしれません。

この記事のポイント

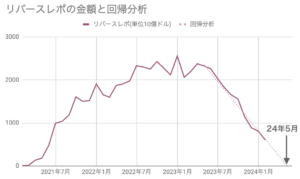

- 2024年5月頃にはリバースレポが枯渇することが予想されている。

- リバースレポは2023年の株価を押し上げた要因であり、それがなくなることは市場にとってはマイナスに働く。

- この悪影響を軽減させたいと考えるなら、FRBはそろそろQTの減速を議論するかもしれない。

2024年5月にもアメリカはカネ余り解消へ

2022年からアメリカの中央銀行FRBは積極的に金融引き締めをしてきた結果、ようやくドルのカネ余りを解消できるところまで来ています。

世の中で溢れているドルをFRBはリバースレポという操作で吸い上げていますが、このリバースレポは2023年から急速に低下しています。

このリバースレポの金額の減少は、世の中の余分なドルの吸い上げの規模が減っていることを意味していて、余分なドルの吸い上げは2024年5月にもゼロになりそうです。

リバースレポがゼロになることの影響

リバースレポがゼロになったら投資にどう影響があるかですが、端的にいうと株も国債も売られやすくなると思います。

金余りがある状態なら、余っているドルで株や国債を買う余力を買うこともできるはずですが、それがなくなってしまうからです。

2023年の米国株高はリバースレポの減少のおかげだったと私は思っているのですが、そうした株高要因は2024年5月以降はなくなることになります。

また、リバースレポに溜まっていたドルは株だけでなく国債を買うためにも使われていたはずなので、国債も買われる要因を失うことになります。

リバースレポ枯渇を前にQT減速の議論は活発化するか

というわけで、2024年はリバースレポがなくなる5月以降の米国株はリスクのランプが灯るという話をこのブログではしてきました。

しかし、リバースレポが5月にゼロになることはFRBも十分にわかっています。それなら、FRBは金融システムが混乱しないように(米国債が売られて金利が不用意に上がらないように)対策を講じると考えるのが自然です。

その対策の一つが、冒頭で書いた量的引き締め(QT)の減速です。

FOMCでQT減速は議論されるのか

FRBは毎月保有している国債で満期を迎えたものを再投資せずに資金を引き上げるという金融引き締め(量的引き締め、QT)をしていますが、この引き締めペースを緩める可能性は十分に考えられます。

もしも、リバースレポがゼロになる前にQT減速の議論をするなら3月FOMC、早ければ今月1月FOMC頃から具体的な話があってもおかしくありません。

最近のダラス連銀総裁の発言を聞いているとQTの減速について関心があるようです。

>>米ダラス連銀総裁、当局はバランスシート圧縮ペースを減速する必要(ブルームバーグ)

1月末のFOMCでQT縮小の議論がどの程度出るのかを、少し注目してみたいと思います。