新しくヨーロッパ中央銀行の総裁に就任したラガルドさんが、EUは公共投資で景気を強くする必要があると言っています。

言葉には出しませんが「中央銀行だけでは景気回復させるのに限界が来ている」と言っています。

でも、悲観することではありません。歴史を見ると、政府支出を増やしてうまく言ったケースがあるからです。

この記事ではうまくいったケースを振り返って、株価がどうなったのかを見ていきます。同時に失敗したときのリスクについても見ていきたいと思います。

この記事のポイントはこちらです。

- 1930年代アメリカでも、中央銀行だけでは乗り切れなかった景気の低迷があった。

- この時のアメリカは、戦争(多額の政府の支出)で景気が浮上し、その後に長期的な株高になった。

- ヨーロッパは戦争ではなく、公共投資で景気を浮上させようとしている。難しいのは金額が少なすぎると効果が出ず、多すぎると強いインフレを起こしてしまうこと

- もしもインフレになった場合には株と国債は下落して、金と商品が高騰する。

政府の支出拡大で株価が回復した1930-40年代のアメリカ

中央銀行ができることをやりつくしても景気が回復しない例は、今回が初めてではありません。

1937年から起こったアメリカの不況は、金利をゼロに引下げても景気は浮上しませんでした。

このときは、1929年から続いていた世界恐慌の影響を受けて金利がかなり低く抑えられていた状態で不況を迎えてしまったため、中央銀行が打てる手がなくなってしまったのです。(リーマンショック後にマイナス金利を導入した、今のヨーロッパと状況が似ていますね。)

このときのアメリカはどうして、景気が浮上したかというと1941年の第二次世界大戦への参戦です。政府の莫大な戦争費が民間企業の売上につながって、景気が急回復します。

1941年を転機に株価は上昇、国債が下落

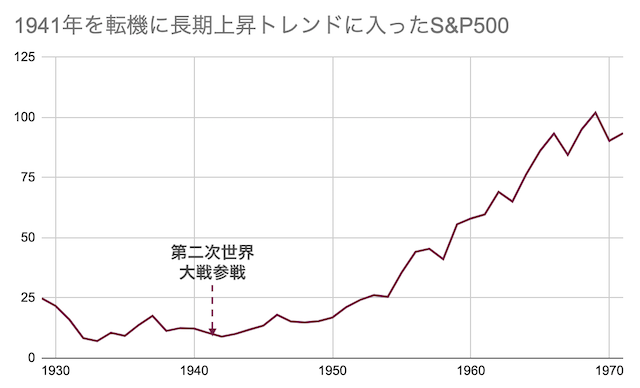

このときの株価のチャートを確認してみましょう。アメリカの株価は1941年を堺に急回復しています。この1941年は政府が支出を増やした年です。

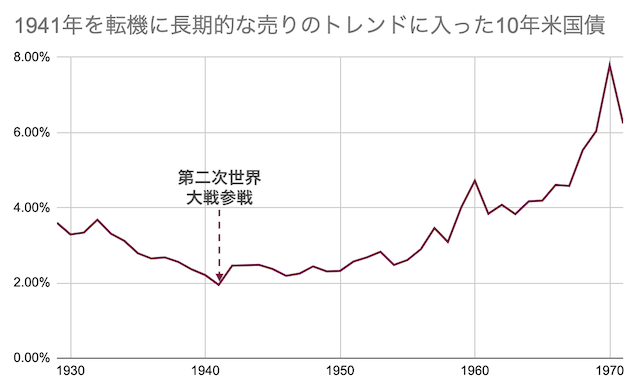

こちらはアメリカ10年国債の利回りです。1941年まで買われた(利回りは低下)のに、1941年から長期的な売りのトレンド(利回り低下)をすることになります。国債を売って、株を買っている流れです。

これらを見ると中央銀行の策が尽きてきたから、公共投資などで政府のお金をどんどん民間企業に流して、景気を支えようというヨーロッパの考えは、正しい考えのように見えます。

公共投資をやりすぎた場合にはインフレのリスク

問題はリスクが伴うことです。公共投資などの政府のお金の規模が少なければ効果が出ないのは当然ですが、政府がお金をばらまきすぎてしまった場合には、通貨の価値が急落する強いインフレを招きます。

ここまでだと「ふーん」で終わるかも知れないので、投資家への影響をわかりやすくいうと「株・国債はさがり、金は上がる」ということです。

株式投資家に限ってポイントを絞ると、「うまくいけば株があがり、やりすぎれば株が下がる」というわけです。

まとめ

マイナス金利の導入だったり、公共投資を増やそうとしたりと、ヨーロッパの取り組みは先進国でかなり進んでいます。

このヨーロッパの取り組みがうまくいくかを世界中の国が注目しているわけですが、結果によって投資家の取るべき行動も変わるので、投資家としても注意してみる必要があります。

起こりうる場合の整理と、そのときの資産の変化をまとめておきましたので、お役立て下さい。

- 公共投資の額が少なすぎて効果が限定的な場合、景気の停滞が続く。株は低迷、国債価格は上昇。(2000年以降の日本と同じ)

- 公共投資が適度な量で景気が浮上した場合、景気上昇。株は上昇、国債価格は下落。(1941年以降のアメリカと同じ)

- 公共投資の額が多すぎてインフレを招いた場合、景気の悪化。株、国債は下落。金が上昇。(1970年代のアメリカと同じ)