2021年はウイルスが収束に向かうにつれて景気も上がるはずですが、消費も活発化してあらゆるモノの値段(インフレ率)も上昇するだろうと思っています。

前年からFRBも政府も米ドルをバラまいたおかげで、原油・銅・農産物など投資対象になりやすいモノは既に価格が上昇していて、これから景気の回復の恩恵を受ければさらにまだ上昇する余地はあると思います。

つまり、2021年はモノ(コモディティ)に投資してもそこそこ上手くいくのではないかと考えています。

世界的に有名な投資家のウォーレンバフェットが物価上昇を見越して、コモディティを扱っている日本の商社の株を買っていることを見ても、それほど筋が悪い打ち手ではないはずです。

この記事のポイント

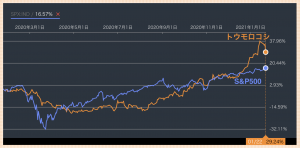

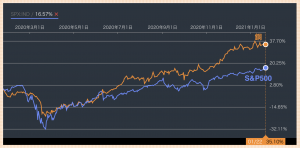

- 2021年1月時点で既に原油・銅・農産物などあらゆるモノ(コモディティ)が値上がりしている。直近1年ではS&P500のリターンを上回るものもある。

- 2021年はコモディティや、それらに関連した株を購入するのも手だと考えている。バフェットのような日本の商社株への投資、商品ETFへの投資、石油や銅などの景気に連動する商品の採掘企業への投資も手。

2021年は物価が上昇しやすい年

私は2021年は特に物価が上昇しやすい年になると思っています。

2021年にインフレ率(前年比)が上昇しやすい背景

- 前年にコロナで経済が大きく低迷した影響で、前年比の数字が高く出やすい。

- コロナで自由に外出できなかった2020年に貯蓄したお金が、2021年の経済再開後に消費に回って物価を押し上げる。

- 2020年にドルを大量にバラまいていたことで、ドルの価値が低下(モノの値段が上昇)しやすい土壌ができている。

以下の記事では2021年4-5月頃にアメリカの景気は低迷していたとしても、消費者物価(インフレ率)が一時的に前年比3%にまで上昇するはずと書きました。

2021年4-5月にアメリカで物価が上昇率が大きくなる理由とその影響

経済の回復はまだかなり鈍いですが、このままかなり低調な経済が続いたとしても消費者物価(インフレ率)は21年4-5月にも前年比で2%を超えると私は思っています。ワクチンの効果で新型コロナウイルスの収束が見え始めたり、アメリカの新政府が財政支援(景気刺激策)を打ち出したら、一時的に前年比3%超えも十分ありえるはずです。この記事では、なぜ2021年4-5月に物価が上昇するのかを書いていきます

4-5月に物価が3%上昇するカラクリは、前年の2020年4-5月がコロナの外出禁止であまりにも景気が悪かったからなのですが、もしも4-5月頃までにコロナをある程度おさえこめて経済が回りはじめていたら、もっと大きな物価上昇が起こるかも知れません。

投資家は既にインフレを予想

投資家は未来の動きを予想してお金を投資するので、市場では既にインフレを見越したかのような価格上昇が起きています。

原油、ゴールド、銅、小麦などの商品の先物市場の価格は以下のページで確認できますが、そのほとんどが2020年から力強い上昇をしていて、早くも投資家たちはインフレが進むことを見越して投資していることがわかります。

たとえば、この1年間で市場でのトウモロコシの価格はS&P500よりもずっと上昇しています。

景気が強まれば工業用の需要が増えて価格が上がるはずの銅も、S&P500よりも上昇しています。

ちなみに、インフレ対策でゴールドを保有している人も多いと思いますが、景気が上昇していく場面ではゴールドよりも銅のほうが価格が上昇しやすいです。銅は工業でも使われるので、景気が良ければたくさんの銅が買われて価格が上がりやすくなるためです。

インフレ上昇を見越した投資

これからのインフレが起こるなら、どのような投資をすれば良いでしょうか。

インフレを見越した投資

- あらゆる原油・金属・穀物を取り扱っている日本の商社の株に投資(2020年からバフェットが取り組んでいる投資)

- あらゆる原油・金属・穀物などの価格に連動するETFに投資(GSGなどの商品ETF)

- 石油や銅などの採掘企業の株に投資(エクソン・モービルやフリーポート・マクモランなど)

投資家の間で有名なのは、1つ目のウォーレン・バフェットがやっている日本の商社株への投資です。

インフレが進めば商社の原油や金属などを扱っている商社の業績が上がること、さらに米ドルで生活しているバフェットにとっては2020年からの円高ドル安の流れを利用して、2重の恩恵を受けられる投資です。(私たち日本人にとっても、ドル安のリスクを回避できるメリットがあります)

このブログを見ている人は、ドルは手元にあってもすぐに投資できる日本円がなかったりするので、そういう人でも手軽にできる投資は商品ETF(GSGなど)を買うか、エクソンモービルやフリーポート・マクモランの株を買うことだと思います。

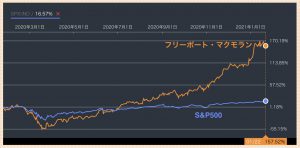

エクソンモービルは有名ですが、銅の採掘企業のフリーポート・マクモランを知る人はそれほど多くないかも知れません。最近は銅の価格上昇を背景に2020年から価格が上昇しています。

フリーポート・マクモランの株価は既にだいぶ高くなっていますが、割高度(予想PER:22)はS&P500の平均くらいなので、金利さえ大きく上昇しなければ銅の価格上昇を受けて上昇する余地はあるはずです。

ただし、フリーポート・マクモランは株価の変動が激しい点には注意です。私も米国株投資をはじめて数年で、決算書を見る力や世の中の景気を見る力が全然十分じゃなかった頃に、この株で50%以上の大きな含み損を抱えたことがあります。

過度なリスクを取らないようにするならGSGなどのETFに投資するか、もしくはまだ価格上昇が緩やかな原油に注目して、エクソンモービルなどに投資するのが良いと思います。