インテルの決算が先日発表されたので、この記事で振り返っておきます。

インテルは割安に放置されていてしばらく投資機会を探っていたのですが、決算発表を見る限りまだまだ買わなくて良いと判断しました。

今のインテルはAMDなどの他の半導体企業から技術競争で遅れを取っていることを前回の決算記事で書きましたが、それから3ヶ月たっても進展が見られませんでした。

インテル、次世代半導体の生産の遅れで株価大幅下落【20年4-6月期】

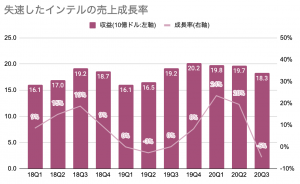

インテルの2020年4-6月の決算報告がありました。4-6月の業績は問題なくよかったです。収益も前年比+19.4%と力強く伸び、収益も利益も予想を超えました。問題は、次世代半導体の生産の遅れが明らかになったことです。インテルは今まで半導体の設計と生産の両輪を自社で担ってきましたが、製造の面で他社に大きな遅れを取りつつあります。

私はこの問題をかなり深刻だと考えているのですが、インテルの対応が遅く、少し失望しています。この間に、一歩先を行くライバル企業には市場シェアを取られるのだろうとも思います。

2020年7-9月期の売上・利益ともに予想以上の内容で、ガイダンス(今後の業績見通し)も悪くなかったのですが、市場の投資家もインテルの半導体技術競争に関する進展の遅さに失望したのか、株価は決算発表後に10%下げる展開になりました。

この記事のポイント

- インテルの2020年7-9月期の決算では、売上・利益ともに予想以上の結果を残して、悪くない内容だった。

- しかし、以前から課題に上がっていた次世代半導体製造の遅れで、大きな進展が見られなかったことに投資家は失望したのか、株価は大きく下げた。

- インテルの株価はかなり割安に見えるが、次世代半導体の製造の遅れが長引けばライバルにシェアを奪われることになる。半導体開発の続報がある21年1月まで買わなくて良さそう。

2020年7-9月は前年を下回るも予想ほど悪くない業績

株価は大きく減少しましたが、7-9月期の売上・利益はそれほど悪くはありませんでした。

- 調整後一株利益:1.11ドルで予想に一致。

- 収益:$18.3Bで、予想を0.04B上回る(前年比-4.7%)。

収益はインテルいわく「新型コロナウイルスの影響を受けた」とのことで、売上は前年よりも約5%ほど落ち込んでいます。

ただ、売上の減少については、新型コロナウイルスの影響以外にライバルのAMDに攻勢をかけられている影響もあるかも知れません。

ライバルのAMDの決算は10/27に予定されているので、インテルと同じように前期から売上が減る結果になっていれば、新型コロナウイルスが影響しているという説明で納得です。しかし、AMDの好調が明らかになれば、インテルの売上減少にはライバルの存在を意識しないといけません。

データセンター向け売上に息切れ感

インテルの決算で部門別売上も拾っておきます。

しかし、冒頭でお話したように、今回の決算の重要な点は次の章で触れる次世代半導体開発についてなので、ここはサラッと数字を確認する程度にとどめます。

インテルの部門説明

- CCG:デスクトップPC、ノートPC、タブレット向けのチップを製造。

- DCG:データセンター向けにチップを製造。

- IoTG:組み込み用半導体を製造

- Mobileye:車の衝突回避などの先進運転支援システムとその半導体を製造。

- NSG:メモリとストレージを製造。

- PSG:プログラム可能な半導体FPGAを製造。

抑えておくべきは売上規模が大きいPC向けチップの部門(CCG)と、企業のデータセンター向けチップの部門(DCG)です。

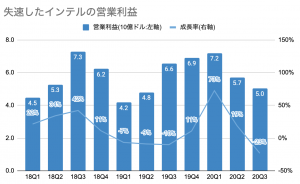

前期までデータセンター向け部門(DCG)が前年比+43%で絶好調でしたが、今期はマイナス7%と好調後の息切れが見られる内容でした。

| 部門 | 収益(10億ドル) | 構成比 | 前年比 |

|---|---|---|---|

| CCG(PC) | $9.8B | 54% | +1% |

| DCG(データセンタ) | $5.9B | 32% | -7% |

| IoTG | $0.7B | 4% | -33% |

| IoT-Mobileye | $0.2B | 1% | +2% |

| NSG(メモリ・ストレージ) | $1.2B | 7% | -11% |

| PSG(FPGA) | $0.4B | 2% | -19% |

| 全体 | $18.3B | 100% | -4% |

次世代半導体をめぐる動向について

まず、近年のインテルを取り巻く状況について、箇条書きでまとめておきます。

7nm半導体をめぐる技術競争の背景

- 半導体は小さくをすることで、高速化・省電力化を進めてきた。過去5年間で半導体のプロセスルールは22nm、14nm、10nm、7nmと微細化されている。

- インテルのライバルのAMD社は既に7nm半導体を販売。

- 一方、2020年時点でインテルは10nm半導体までしか実現できていない。しかも10nm半導体の不良品の発生を抑えることに苦労し、主力製品は未だ14nm半導体。インテルの7nmの販売は2022年になる見通しを示している。

- AMDは、インテルと違って半導体の設計・販売だけを手がけ、多額の投資が必要な製造は専門の台湾セミコンダクター(TSMC)に外部委託して、7nm半導体の素早い販売を実現した。

- インテルは自社で設計・製造・販売まで手掛けることに強みがあったが、次世代半導体の開発スピードをあげるためにTSMCに製造を委託するか検討している。

※インテルの7nm半導体は他社よりも細かいので、同じ7nmだからといって単純比較できませんが、それでもインテルの開発は遅れているようです。

ポイントは「インテルがライバルよりも次世代半導体の製造に遅れていること」、「次世代半導体の開発を加速させるためにTSMCと手を組むかどうか」です。

ここまでの背景は前期の4-6月決算で明らかになっていたことでした。

7-9月期の決算発表ではTSMCと組むかどうか、インテルの半導体開発がどれほど巻き返すプランを用意しているのかが聞きたいところでしたが、「TSMCに製造を外部委託するかどうかを21年1月に発表する」と発言する程度にとどまりました。

個人的には、ライバルに溝を開けられている問題にも関わらず、判断に時間がかかっているように見えて残念でした。

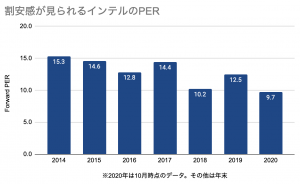

インテルは割安に見える銘柄です。割高度をはかるPERを見ても、過去数年よりも安い株価がついていることがわかります。

ただし、この記事で取り上げた次世代半導体の開発の見通しがハッキリしないことには、インテルの株は買わなくて良さそうだなと感じました。この株の購入は早くても、21年1月以降の発表を待ってからになりそうです。