2022年から2023年はアメリカが景気拡大から悪化へ変化が起こるだろうと思って、しばらくは株の話よりも経済の話を多めにしてきました。

最近ではアメリカの中央銀行FRBによる利上げもだいぶ進み、以前より少しは世の中が見えてきたと思われるので、経済と株価について今の段階で思っていることをまとめて書きたいと思います。

この記事のポイント

- インフレ:ピークはつけた可能性はあるが、賃金が高い状況が続く限りFRBの目指す2%の物価には到達できない。よって、政策金利は高止まりする。

- 経済成長率:実質GDPでは既にマイナス成長だが、賃金の高い状態を抑えるための高い政策金利が続き、金融緩和もない。よって、景気悪化は長引く。

- 株価:短期的な動きはわからないが、長期では株価はGDP成長率が上向くまで下落する。次の1年の米国株は下落を予想。

インフレの問題はまだ終わっていない

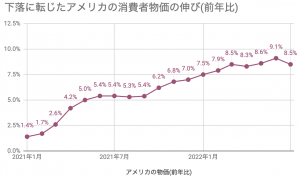

7月のアメリカの消費者物価は前年比で前月よりも低下し、「アメリカのインフレはこれから低下に向かう」という考えが見られるようになってきています。

8月のアメリカの消費者物価の伸びもかなり小さいと予想されているので、アメリカのインフレがピークをつけたというのは、一定の真実味はあります。

しかし、ここでインフレへの関心を失うは、まだ早いと思っています。FRBが目指す2%までインフレが下がるかどうかの次なる問題が残っているからです。

私は2%に戻るまでにはかなりの長い時間、FRBが苦戦を強いられると思います。

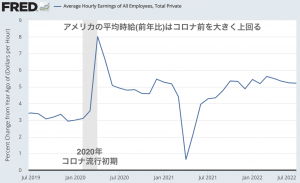

今のアメリカは賃金上昇が大きく、賃金の伸びが(たとえば消費者物価4%程度の)インフレの高止まりを支える可能性があります。この高い伸びが続く限りは、コロナ前の物価2%には戻らないでしょう。

7月の雇用を見ているとアメリカの雇用環境は強すぎるくらいなので、賃金上昇をコロナ前と同程度まで押し下げるためには、かなり長い期間かけて政策金利を高止まりさせる必要があると思っています。

アメリカの経済成長について

2022年1-6月で、既にアメリカの実質GDPはマイナス成長におちいっています。

普通なら金融緩和を検討する段階に来たと思うのですが、今回はインフレの高止まりを回避するために政策金利を高い状態にとどめないといけないため、金融緩和は期待できません。

景気は既に悪いのに金融緩和がない今の状況が景気悪化を長引かせるのではないかと、私は心配しています。

ちなみに、もしも景気悪化を心配して早めに利下げをするようなことになればインフレを退治できずに、インフレを長引かせた1970年代の失敗を繰り返すことになっていまいます。

>>バーキン総裁、利上げ「継続していくしかない」 -70年代の反省で(ブルームバーグ)

この頃の反省があるので、2022年や2023年にアメリカが景気悪化したとしても、インフレが安定して下がるまでは簡単に利下げできなくなり、アメリカの経済成長はまだまだこれから低迷するのだろうと思います。

株価

最後に株価についてですが、アメリカの経済成長がまだ底を打たないなら、株価も底を打たないと思っています。

次の記事で書いたように、米国株はGDPが底を打って回復をはじめないかぎり底を打たない傾向があるからです。

最近ずっと私は米国株に弱気なままでいますが、強気になるのはアメリカの景気後退が終わったあとでいいと思っています。

>>【景気後退期はいつ終わるか】株を安全に運用できる時期を知る方法

景気後退が終わったことをいち早く知るためにには、失業率の悪化がピークをつけたり、失業者の増加がピークをつけたことを確認すると良いですが、今のアメリカは失業率が歴史的な低水準にとどまっているので、まだ景気後退が終わる気配はまるでありません。

つまり、米国株はまだまだ買う時期に来ていないと思っています。