IBMの2020年4-6月期決算は、事前の予想ほど業績は悪化しませんでした。

調整後の利益も収益もアナリスト予想を超えて、決算発表後に株価は6%以上の上昇をしています。

この銘柄はPERが12倍で、配当利回りが5%超えで一見すると割安に見えます。また成長分野のクラウド関連売上も伸びてきているので、今後長い目で見れば、低迷期を抜け出して復活を遂げる可能性もあります。

ただし、現時点ではあまり手を伸ばしたい銘柄ではかもしれません。

今回の決算で財務諸表を詳しく見てみたのですが、(1)クラウド事業の成長でIBMの利益が復活することが既に織り込まれているか、(2)長年積み上がった債務が大きいかのどちらか、または両方の理由で、営業利益がコロナ前の水準に回復したとしても今のIBMの株価は割高に見えます。

この記事のポイント

- 利益も収益も予想よりも悪化せず、決算発表後に株価は+6%超えで上昇した。

- 全体で売上成長がマイナスの中でも、クラウド関連売上は前年比+30%超で成長を続けた。

- クラウドが成長すれば、IBMは長年続いた低迷から抜け出す可能性はある。しかし、現時点でも低迷から抜け出すシナリオが織り込まれているような割高感が見られる。また債務の規模が大きいのも難点。

2020年4-6月期結果

新型コロナウイルスの影響でIBMは業績の悪化が予想されていましたが、アナリストが事前に予想したほどには収益も利益も悪化しなかったようです。

- 調整後一株利益:2.18ドルで、予想を0.09ドル上回る。

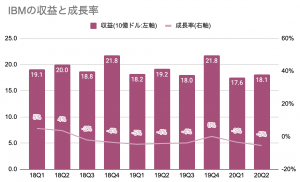

- 収益:181.2億ドルで、予想を4億ドル上回る(前年比マイナス5.4%)。

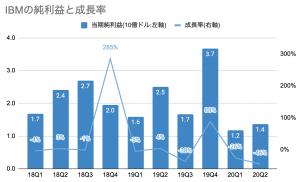

上の図で見たように、前年に比べて利益は大きく悪化していますが、売上は前年比でマイナス5%にとどまっています。

予想外に踏みとどまった要因は、クラウドの売上にあるようです。次の章では部門別に業績の好不調を見ていきます。

部門別業績

部門別売上を見る前に、4つの部門の名称と特徴をざっとまとめておきます。

- クラウド&コグニティブソフトウェア:クラウドとAI製品の開発・販売をする。(ただし、クラウド関連売上は他の部門からも計上される)。

- グローバル・ビジネス・サービス(GBS):企業にあった製品ソフト・アプリを提供する。コンサルティング業務も含む。

- グローバル・テクノロジー・サービス(GTS):企業に合わせたコンピュータを提供・管理する。セキュリティ関連の売上も含む。

- システムズ:銀行などが使う、ほとんど停止しない特殊な大型コンピュータ、大容量の記憶装置を製造・販売する。

IBMには4つの部門があるのですが、注目は苦戦しているIBMの中でも成長を続けるクラウド&コグニティブソフトウェア部門です。

この部門の売上には、クラウドコンピューティング、AI製品、近年巨額で買収したRedHatの企業の売上などが計上されてます。また、他の部門の利益率(粗利)が30%-50%にとどまる中、この部門は同77%と高い数字を出しています。

今期も売上比率の大きなGBSやGTSと言った部門がマイナス成長に沈む中、クラウド&コグニティブ部門は前年比プラス成長を維持しました。

| 部門(単位10億ドル) | 収益 | 構成比 | 前年比 |

|---|---|---|---|

| クラウド&コグニティブ | 5.7 | 32% | +3% |

| GBS | 3.9 | 21% | -7% |

| GTS | 6.3 | 35% | -8% |

| システム | 1.9 | 10% | +6% |

| その他 | 0.3 | 2% | – |

| 合計 | 18.1 | 100% | -5% |

コロナで先行きが見通しにくい中なので、企業のIT投資は削減される傾向にありますが、クラウドは堅調なようです。

クラウド関連売上は成長を加速

最近のIBMは、クラウドコンピュータを企業に使ってもらって利用料をもらうだけでなく、どのようにクラウドコンピュータを活用するのかコンサルティングを行い、システム設計・導入も積極的に取り組んでいます。

なので、クラウド&ソフトウェア部門でクラウド利用料を計上するだけでなく、GBSなどの別部門にもコンサルティング料などの収入が発生しているのですが、すべての部門のクラウド関連売上を足し合わせた数字は確実に伸びているようです。

上のグラフを見る限り、前年成長率が加速している点は株主にとってプラス材料です。

割高感が見られるIBM株

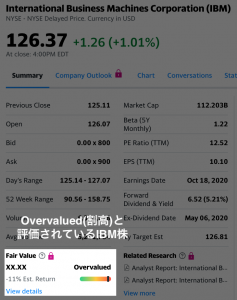

ただし、投資家はクラウドの成長を既にある程度見越しているのか、IBMの株価は2020年7月現時点でそれほど割安ではありません。

詳細は省きますが、財務諸表の数字からIBMの一株あたりの価値をざっくりと計算してみると、今の株価126ドルを遥かに下回ります。

(専門家ではない)私の概算では、126ドルの株価が適正になるためには、新型コロナウイルス前の2019年のIBMの年間営業利益に戻るだけでは不十分で、2019年の営業利益を40%も上昇させる必要があるという結果が出ました。

多分ですが、クラウドによる成長は既にかなり織り込まれている可能性が高いです。

専門家であるアナリストの評価をヤフーファイナンスで見ても、今のIBMはOvervalued(割高)という評価が出ているので、だいたいあっているようです。

クラウドの成長は魅力的ですが、今のIBMはクラウド成長を既に織り込んでいるか、もしくは債務が大きくて割高になっている恐れがあるので、当面の間はIBMへの投資を見送る予定です。