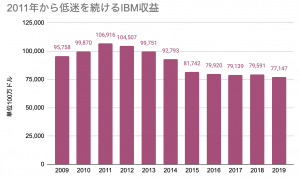

IBMは大型コンピュータがクラウドに移行する2010年代から始まった流れに乗り切れず、かれこれ10年近く低迷している企業です。

しかし、前期(2020年10-12月期)は出遅れていたクラウドの売上の成長率が加速した上に前年の売上を上回ったので、「ひょっとすると、そろそろ低迷期の脱出もあるか」と期待したものでした。

【2019年4Q決算】IBM、10年続いた長期低迷に底打ちの兆し

IBMの決算は久々に収益・利益もアナリスト予想を超えてきました。2018年第2四半期を最後に6期ぶりでした。決算の内容を確認すると決してそんなに良いわけではないのですが、出遅れたクラウドで成長が加速しているのは良い兆候です。

しかし、あまりにも悪いタイミングで新型コロナウイルスが世界で流行し、今期はクラウドの成長も虚しく、前年比で売上減少に逆戻りしてしまいました。

今後のアメリカや世界の景気を考えると、この企業の復活にはもう少し時間がかかりそうです。

この記事のポイント

- 2020年1-3月期の売上は前年比マイナス3%だった。アナリスト予想もわずかに下回った。

- 今のIBMの成長エンジンであるクラウド関連売上は前年比+23%で拡大しているが、まだ売上比率は31%で大きくない。

- 新型コロナウイルスを理由に2020年通期業績見通しを既に撤回していたが、1-3月期の決算発表時でも業績見通しは発表できなかった。業績への影響を見ながら、4-6月期終了時に新たな業績見通しを発表する予定とのこと。

1-3月期の決算は大崩せずに踏みとどまったようにも見えますが、2020年の通期業績見通しが発表できないところに、不安要素を感じます。

この企業を買えるようになるタイミングはまだもう少し先のようです。

IBM2020年1-3月期の結果

IBMの20年1-3月期は一株利益はアナリスト予想を上回ったものの、収益は下回ってしまいました。

20年1-3月期結果

- 一株利益:1.84ドルで、予想の1.82ドルを上回る。

- 収益:175.7億ドルで、予想の176.2億ドルを下回る。(前年比マイナス3.4%)

- クラウド関連売上:54億ドルで、前年比成長率23%(前期も23%)

収益は下回っているとは言え、前年比マイナス3%程度なので大ダメージではありません。「ちょっとつまずいたね」くらいの数字です。

そもそもIBMの株主は、既に10年くらい収益減少を経験しているので、マイナス3%くらい平常運転です。

ただ、少し気になるのは、株主の多くが期待しているクラウドの成長がイマイチだった点です。もちろんIBMのクラウド関連の売上は前年比+23%で成長しているのですが、前期まで見られていた成長率の加速は止まりました。

クラウドの成長は継続も、成長の加速は止まった

クラウドは前年比+23%で成長していますが、欲を言えば少しだけでも成長が加速してほしいところでした。

というのも、この数四半期はクラウド関連売上の成長率の加速が続いていたからです。

以前に比べれば、+23%は十分高い成長率になりましたが、まだまだIBM全社の売上に占めるクラウドの比率は31%で大きくないので、いち早くこれを引き上げるために成長率の加速がほしいところでした。

IBMの売上に占めるクラウド比率は3割

| クラウド関連売上 | 収益 | IBM売上に占める割合 |

|---|---|---|

| 1Q20 | $5.4B | 31% |

| 4Q19 | $6.8B | 31% |

| 3Q19 | $5.0B | 28% |

| 2Q19 | $4.8B | 25% |

| 1Q19 | $4.5B | 25% |

長年低迷しているIBMが復活するとすれば、現時点で唯一の成長分野であるクラウド関連売上が牽引する他ありません。

2011年から続いたIBMの低迷期を終わらせることができれば、低評価で割安に放置された株が上昇をする可能性があり、いつその時が来るか注目しています。

しかし、実にタイミングが悪く新型コロナウイルスの流行が来てしまったので、IBMの復活までの道のりはやや遠のいた印象です。

部門別売上

部門別売上を見る前に、4つの部門の特徴をざっとまとめておきます。

- クラウド&コグニティブソフトウェア:クラウドとAI製品の開発・販売をする。(ただし、クラウド関連売上は他の部門からも計上される)

- グローバル・ビジネス・サービス(GBS):企業にあった製品ソフト・アプリを提供する。コンサルティング業務も含む。

- グローバル・テクノロジー・サービス(GTS):企業に合わせたコンピュータを提供・管理する。セキュリティ関連の売上も含む。

- システムズ:銀行などが使う障害が発生しにくい特殊な大型コンピュータ、大容量な記憶装置を製造・販売する。

| 部門 | 収益 | 前年比 |

|---|---|---|

| クラウド&コグニティブソフトウェア | $5.2B | +5% |

| GBS | $4.1B | -0% |

| GTS | $6.5B | -6% |

| システム | $1.4B | +3% |

| その他 | $0.4B | – |

| 合計 | $17.6B | -3% |

各部門で特に好調だった項目を見ると、次の3つがあがってきます。

- クラウド&コグニティブ部門:クラウド&データプラットフォーム(25億ドル、前年比+34%)

- GBS:コンサルティング(21億ドル、前年比+5%)

- システムズ:大型コンピュータ(10億ドル、前年比+10%)

少し面白いのは、好調な部門で売上を牽引している製品・サービスを見てみると、今のIBMの売り方が見え隠れすることです。

透けて見えるIBMの売り方

- どんなクラウドの上でも動かせるシステム構成を検討するコンサルティングを行い(GBSのコンサルティング収益)、その新システム構築とデータ移行で稼ぐ(クラウド&コグニティブのプラットフォーム収益)

- 絶対に停止してはいけない銀行などのシステムに対しては、業界随一の高性能大型マシンIBM Zを販売して稼ぐ。(システムズの収益)

特に、近年は1つ目のクラウドのコンサルティングとその構築のためのプラットフォーム販売が好調なようです。

この分野で注目を集めているのが2019年にIBMが買収したRedHatです。RedHatはアマゾンのクラウドだろうが、マイクロソフトのクラウドだろうが関係なく動くシステムを作るために、重要な機能を提供しています。

「RedHatを活用して、どんなクラウドでも動かせる先進的なシステムを構築しませんか」と提案して、コンサルティングを行い、実際に製品を納入して実装するまでをIBMで担当して、売上を上げている様子が想像できます。

RedHatを使わなくてもモダンクラウドと呼ばれる先端システムは構築できるのですが、システムに詳しくない人は「IBMが近年買収して話題のRadHatを使えば簡単にできます。設計から開発・運用まですべてお任せください」と言われたら、IBMに任せたくなるのでしょう。

こうしてみると2019年に買収したRedHatは、良い戦略だったと言えます。

今のIBMはクラウド関連売上が復活の鍵を握っているので、新型コロナウイルスの影響がもっとも強く現れる4-6月期にどれだけ成長できるかか、次の決算のポイントになりそうです。

ただし、4-6月期の予想業績をIBMが出せていないところを見ると、大きく業績が悪化する恐れもあるので、IBMへの投資は4-6月期の決算の様子を見てから考えようかなと思います。

現状はこの企業は買いでも、売りでもないフラットです。