アメリカは既に景気後退に入っているか、もしくは景気後退が近いと言われています。

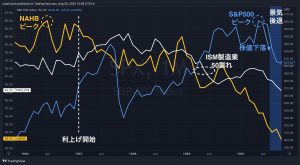

2022年3月から始まった政策金利の引き上げ(利上げ)がアメリカの景気を悪化させると心配している人は多いです。

そこで、利上げが景気後退になるまでどのような順番をたどることが多いのかを、過去の景気後退を見ながら確認していきたいと思います。

利上げによる悪影響の順番

- (1)利上げが始まり、住宅建設業者の景況感が急速に悪化する(NAHB住宅市場指数が悪化)

- (2)製造業の景況感が悪化を示す(ISM製造業指数が50を下回る)

- (3)企業の利益見通しが悪化し、米国株が下落する。

- (4)失業率が悪化し、景気後退になる。

世界金融危機の様子

まず、サブプライムローン問題に始まってリーマンショックが起こった世界金融危機前の利上げ時の様子から見ていきます。

世界金融危機の前は、2004年から利上げが始まりました。この利上げが住宅市場を締め付け、2005年から住宅建設業者の景況感(NAHB住宅価格指数)を急激に悪化させることになります。

その後は利上げの影響がじわりと製造業にも及び、2006年には製造業が感じる景気は悪化に転じています。(ISM製造業指数は50を下回った)。

そして、製造業だけでなく企業全体で予想利益が低下し、S&P500は大きな下落をして景気後退を迎えています。

失業率の変化はグラフにはしませんでしたが、景気後退が訪れたということは失業率が上がっていることとほぼ同じ意味なので(以下の記事参照)、景気後退の訪れとともに失業率の悪化がみられています。

まとめると、利上げの悪影響は「住宅の景気鈍化」「製造業の景気鈍化」「企業利益と株価の低下」「失業率の悪化で景気後退」の順番で起こっていることがわかります。

その他の景気後退時の様子

世界金融危機以前の景気後退でもほとんど同じパターンが見られます。

上のグラフは2000年ITバブルの前後ですが、1999年の利下げ再開からは「住宅の景気鈍化」「製造業の景気鈍化」「企業利益と株価の低下」「失業率の悪化で景気後退」の動きが見られます。

上の1990年の景気後退時もほとんど同じ流れです。

2022年の現在の動きについて

さて、では2022年の現在ではどの段階まで来ているのかを最後に確認していきます。

上のグラフを見る限り、NAHB住宅市場指数は急激に悪化していますが、ISM製造業はまだ50を越えているので製造業は景気悪化にまで至っていません。

利上げによる悪影響の順番

- (1)利上げが始まり、住宅建設業者の景況感が急速に悪化する(←2022年ここまで到達)

- (2)製造業の景況感が悪化を示す(2022年7月までで未達)

- (3)企業の利益見通しが悪化し、米国株が下落する

- (4)失業率が悪化し、景気後退になる。

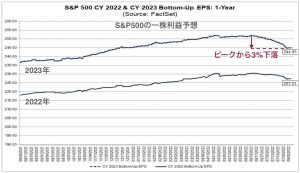

S&P500がいち早く下げに転じているようにも見えるのですが、これは2022年から始まった急激な利上げをいち早く織り込んだからで、企業利益の見通しはまだ大きく低下していません。

なので、通常の景気後退と同じように動くなら、ISM製造業指数が50を下回ってしばらくしてから企業利益の見通しが悪化して、一段と株価が下げる場面が来るのだろうと思っています。