歴史は繰り返すのではなく、韻を踏むとよく言います。

過去に起こったことがそのまま繰り返されるのではなく、過去の似たような出来事が繰り返されていくという意味です。

そう言われてみると今の2020年の米国株には、過去に見たことがある景色がとても多く広がっています。この記事では、2020年の米国株の動きと過去の歴史の類似点を見ていきます。

この記事のポイント

- 2020年はハイテク株が株価の上昇を牽引してきた。この様子は90年代後半から2000年にかけてのITバブルに似ている。

- 金融政策だけでは景気回復できずに、政府が赤字を覚悟で景気を支える大型支出をしている点、その結果として株高が起こっている点は世界大戦中の1940年代以降に似ている。

- ただし、過去の歴史で似た光景を見たことがあっても、そっくりそのまま繰り返すわけではなく、2020年特有の事情が存在している。

2000年に似た2020年のハイテク銘柄の高騰

2020年はIT銘柄などのハイテク銘柄の株が大きく上昇した年になりました。

IT銘柄の構成比率の高いナスダック総合指数は2020年1-9月で32%上昇し、同じ時期のS&P500の10%上昇を大きく上回っています。

ハイテクだけ株価が上昇している点は、2020年の特徴をとてもよく表していると思います。そしてこの現象は、2000年のITバブルの時期を思い出させます。

ナスダック指数をS&P500で割った値で、どれだけナスダック(ハイテク銘柄)が上昇しているかを確認してみると、2000年以来ITバブル崩壊時の水準に迫る勢いになっていることがわかります。

上のグラフだけ見ると「2020年も2000年のITバブルのようにこれから大きく株が下落するのか」とつい考えがちです。

しかし、そこは歴史を繰り返すのではなく、少し形を変えて韻を踏んでいるようにみえます。個人的には、以下の2つの背景が2000年と異なるため、もう少しだけ2020年は株の高値が続くと思っています。

2020年9月はまだITバブルではないと思う背景

- 2020年は今後も数年間FRBの金融緩和が続く見通しで、それを受けて株価が上昇している。利上げで市場の過熱をおさえようとしても株高が続いた2000年とは、様子が異なる。

- 調べた限り、金融緩和の最中にバブルが崩壊したことはない。2000年も金融緩和の利下げ時期は既に終わり、利上げをして行き過ぎた景気の過熱を冷やそうとした結果、ITバブルが崩壊した。一方で、2020年はまだゼロ金利で金融緩和の最中。

たしかに2020年のハイテク銘柄の株高は2000年のITバブル期を連想させますが、FRBが金融緩和を続けている限り、アメリカ株の高値はもうしばらく維持されるのだろうと思っています。

1940年代にも似た2020年の政府による景気下支え

アメリカ政府による2020年の新型コロナの景気対策は、GDP10%を超える巨額な規模になっています。

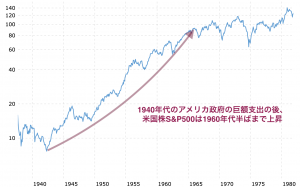

アメリカ政府がこれほどの支出をして景気を支えたのは、世界第二次世界大戦があった1940年代以来のことです。1940年代は政府の巨額な支出で戦争特需が起こり、それまで低迷していた景気が大きく回復しました。

以下の図で、アメリカ政府の財政赤字のGDP比を載せましたが、2020年の財政赤字GDP比のマイナス15%(エコノミスト予想値)を超えていたのは、世界大戦時の1940年代しかありません。

1940年代のこの巨大な政府の支出の後に、アメリカの景気と株はどうなったかといえば、長期的な上昇期を迎えました。

「この歴史を繰り返すなら、アメリカはこれから長期的な株高が始まるのではないか?」と思うかも知れませんが、ここでも歴史を繰り返すのではなく、韻を踏むだけかも知れないと思っています。

2020年以降、長期的な株高にならないと思う理由

- 長期的な株高が始まった1940年代の米国株は、1929年の世界恐慌時の株価にも届かない株安だった。一方、2020年は記録的な不景気の中でも株価だけは歴代最高値を更新していて、今後の株の上昇余地は大きくない。

- 1940年代以降のアメリカは労働人口が大きく増加する時期で経済が大きく発展したが、2020年代以降はアメリカでも高齢化が進み、支出を抑えがちな世代の割合が増えれば著しい経済発展は期待できない。

- 2020年代は、2010年代から続く長期の金融緩和で生産性の低い企業(ゾンビ企業)が生き残っているため、アメリカも低成長になりがち。また脱グローバル化(中国に依存しないモノづくり等)が進むと、企業の利益を圧迫して株価に悪影響を与える。

私は長期的には米国株に強気ですが、どんな資産にも好調・不調の時代がやってくるように、2010年から続いた米国株の株高もまもなく一旦落ち着く時代が来ると思っています。

少なくとも、1940年代のように今後も20年間も米国株が右肩上がりとは考えていません。

一時的に不調な時代は来るかも知れませんが、アメリカが経済の中心にいる限りは再び勢いづく時代が来ることを信じて、低迷期に株を仕込むつもりです。

アメリカが低迷する間にかつてのイギリスのように世界の覇権をどこか別の国に渡すことがあれば投資先の変更も考えますが、それが起こるのはどんなに早くても10年以上先の話だと思うので、遠い将来にその兆候が見られた時に検討することにします。

【投資家向け】アメリカの経済史と資産のリターンを年代別に振り返る

歴史は繰り返すとよく言います。この記事では1920年代からのアメリカの経済史を振り返りながら、各時代で株・国債・金・商品のどの資産を持てばリターンを上げることが出来たのか数字を見ながら振り返ります。