2019年に引き続き、2020年も今のところゴールドのリターンがかなり良いです。

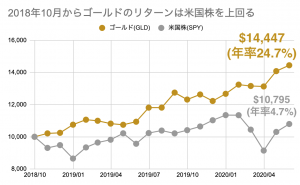

また結果論にはなりますが、2018年10月からは米国株に投資するよりもゴールドに投資したほうが成績が良かったというデータがあります。

2020年は景気後退入りしたと言われていますが、景気後退のかなり前からゴールドを保有していたほうがリターンが良いというのは、興味深い事実です。

2019年に米国株はかなり上昇しましたが、景気後退前に一般的に見られる株高の状況で「いつ景気後退が来るのだろうと」ビクビクしながら一時のブームに乗る必要はなく、ゴールドを保有しておけば良いというのはシンプルで良い投資アイディアです。

次の景気後退が何年後になるかわかりませんが、危機前のポートフォリオの組み方としてゴールドの保有比率を増やす方法を記憶にとどめておいても損はなさそうです。

この記事のポイント

- 2020年1-5月でゴールドはかなりの安定感を見せた。米国株S&P500のリターンを上回っている。

- そもそも景気後退前の2018年8月からゴールドは米国株のリターンを上回っている。景気後退のサイン(逆イールド現象)が出る前から、米国株よりもゴールドのほうがリターンがよくなる。これはリーマンショック前にも見られた傾向。

- 数年後から10年後に次の景気後退期が近づいた場合(逆イールド現象が発生した場合)、危機に備えてゴールドを保有するのは一つの手かも知れない。

この記事では、危機が訪れるかなり前からゴールドが米国株のリターンを上回るという趣旨を書いていますが、この記事を書いている2020年6月以降にゴールドと米国株のどちらがリターンを上げるかについては、何も書いていません。

あくまでも、次の危機前に活かせそうな話として読んでください。

2020年も堅調なゴールド

2020年5月が終わった時点でゴールドのリターンを見てみると、かなり安定して好成績を上げている事に驚きます。

2020年1-5月ではS&P500のリターンを大きく超えています。

また下記の月別のリターン表を見た場合、ゴールドは最悪でも月間成績がマイナス0.6%に収まっているのはかなり優秀です。

| 期間 | ゴールドETF (GLD) |

S&P500米国株ETF (SPY) |

|---|---|---|

| 20年1月 | 4.5% | 0.0% |

| 20年2月 | -0.6% | -7.9% |

| 20年3月 | -0.2% | -12.5% |

| 20年4月 | 7.3% | 12.7% |

| 20年5月 | 2.6% | 4.8% |

さすがに株価が底を打った直後の4-5月は米国株のほうがリターンが良いですが、今年に入ってからゴールドはかなり健闘していると言えます。

一般的に景気回復期には株のほうがゴールドよりもリターンが良くなるので、今後アメリカの景気が回復するなら、ゴールドの優位性がなくなるかも知れません。

しかし、危機時にはゴールドのリターンが高いことは覚えておいて損はなさそうです。

ゴールドのリターンは危機前から米国株を上回る

ただ、「危機時のリターンは株よりもゴールドが良い」という結論だけなら、おそらくほとんどの投資家が既に知っています。

しかし、景気が低迷する遥か前の2018年10月から、ゴールドのリターンは米国株を上回っていると知ったら、驚く投資家は多いと思います。

株の急落が来る1年も前からゴールドのリターンが米国株を上回っていて、さらに景気後退期の株の下落でゴールドとのリターンの差がさらに広がる傾向が見られます。

ゴールドのリターンは危機前から上昇する理由

景気後退のかなり前からゴールドのリターンが上昇する理由は、ゴールドが景気後退前の金利(10年国債利回り)の低下に敏感に反応するからです。

一般的にゴールドは金利が低くなればなるほど、インフレ率が上昇すればするほど、高いリターンが良くなります。

景気後退が近づくと投資家は安全資産の10年国債を買いすすめて金利が下がるので、景気後退前からゴールドのリターンが上昇するようになります。

景気後退シグナルが出てからはゴールドのリターンが米国株を上回る

「景気後退前からゴールドのほうが米国株よりもリターンが良い」ことがわかりましたが、景気後退前なのかどうかを知るためにはどうしたらいいでしょうか。

ひとつ参考になるデータとしては、景気後退の1年ほど前になると発生する逆イールド現象と呼ばれるものがあります。

(逆イールド現象の発生の調べ方は下記記事を参照してください)

【解説】12年ぶり発生した景気後退シグナル、逆イールドとは何か。

2019年3月22日、3ヶ月米国債金利が10年国債利回りを上回る現象が起きました。この現象は「逆イールド」とも呼ばれるのですが、このめったに起きない現象がなぜ景気後退のシグナルと呼ばれるのか、この現象が起こった場合に何が起こるのかをこのページでまとめておきます。

過去50年で、アメリカで景気後退が起きる前にはほぼ確実に逆イールドが見られていました。逆イールドが起きたにもかかわらず、景気後退入りしなかったのはたった1度だけしかありません。

2020年は景気後退入りしているはずですが、今回のコロナ危機が起こるより前、2019年3月にも逆イールド現象が発生していました。

そして、19年3月に逆イールド現象が発生を確認したあとで、ゴールドを購入した場合でも、上で見たように米国株を上回るリターンが得られたはずです。

またリーマンショック前には2006年1月からに逆イールド現象が発生していました。2006年1月からリーマンショック後の2009年2月までのリターンを以下で比較してみましたが、やはりこの時期でもゴールドが米国株のリターンを上回っているようです。

まとめ

この記事では、危機前にゴールドのリターンが米国株よりも良くなることを2020年と2007年のデータを検証して見ていきました。

景気後退前には逆イールド現象と呼ばれる現象が見られるので、この現象が発生してからゴールドに投資すれば米国株以上のリターンが得られる可能性があります。

一般的に景気後退前には株価が最後の上昇を見せて、最高値を更新する傾向があります(例:2019年の株価上昇)。しかし、この直後には景気後退の株の下落が待っているので、この時期に株を買い増すのはリスクが高い投資になります(例:2020年の株価下落)。

逆イールド現象が発生した後はゴールドのほうが米国株よりも安定してリターンをあげられるなら、株の下落リスクを回避しつつ、リターンを狙える可能性があります。