最近このブログではよく取り上げているFRBの資産について新しいデータが公開されたので、もう一度取り上げようと思います。

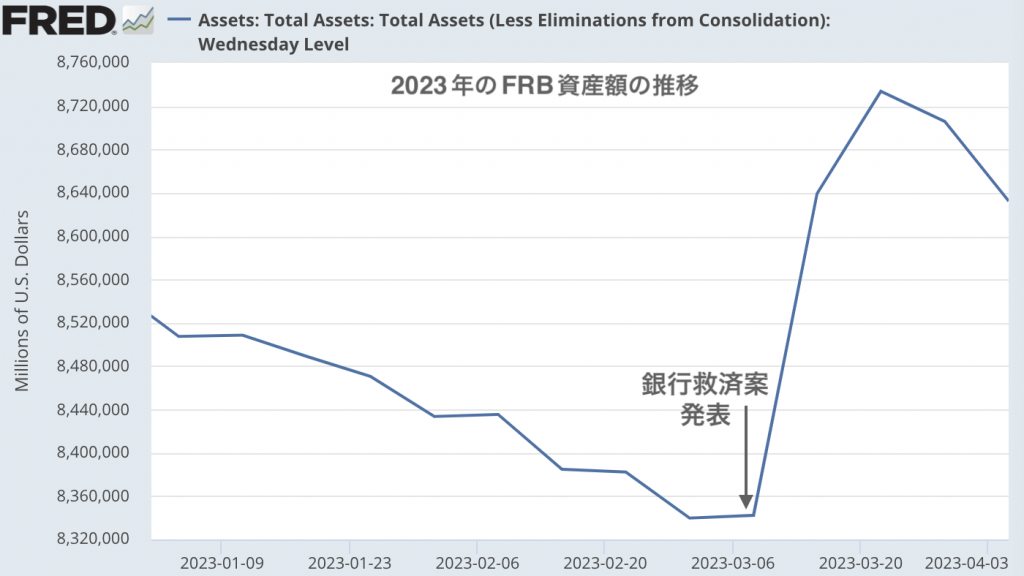

この記事を書いている時点で最新のFRBの資産を見てみると、銀行救済案を背景に一時的に大量のドルがバラまかれて株価も上昇した3月後半の現象は、すでにピークを超えたことが確認できたと言えそうです。

この記事のポイント

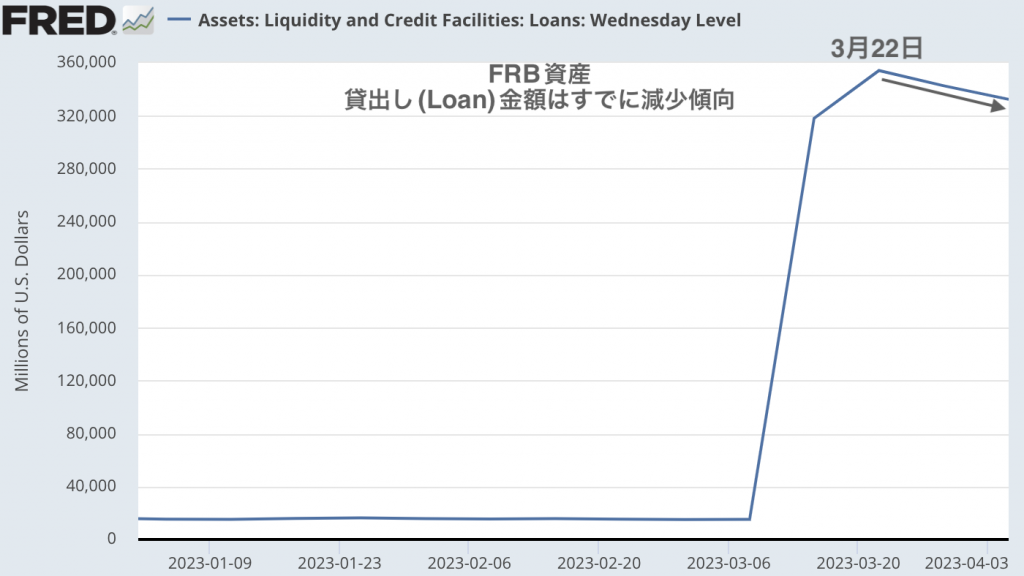

- FRBが公開した最新の資産状況を見ると、銀行への貸し出しはピークを打ったことが確認できる。

- 3月の銀行の混乱を抑えるためにFRBは銀行への大量の貸出しをして株価にはプラスに働いたが、その効果はすでにピークを超えた。

FRB資産は再び減少トレンドへ

3月の欧米の銀行をめぐる混乱があったのに、米国株は3月後半に上昇しました。

その背景にはFRBが銀行に多くの貸出して(ドルを供給して)、一時的にカネ余りの状況が生まれたことにあると思います。

でも、その力はすでにピークを超えてしまったようです。

すでに1週間前に書いた記事(下のリンク)で「FRBから銀行への貸出しが弱まってきたから、株価の押し上げ効果も弱まるかも知れない」と書きましたが、最新のFRBの資産データを見てもその傾向が続いているようです。

>>3月後半の米国株の上昇要因とそれが長く続かない理由(23年3月31日)

以下のグラフが、FRBの貸し出し資産の推移ですが、すでにピークを超えて減少に転じていることがわかります。

これでFRBからの貸出し資産は2週連続の低下です。これにより、3月半ばから急増したFRBの資産額も、すでに減少に転じています。

銀行救済案のおかげで突如生まれた、ミニ量的緩和はすでに終わってしまったようです。

そのせいか、株価の上昇要因が力を失った米国株は4月になってから少し冴えない展開が続いています。

こうなってしまうと次の銀行の破綻のニュースでも起こらない限り、こうしたミニ量的緩和は起こらないと思われます。

ひとまず、3月半ばからの株価の上昇要因は一服したと見て良さそうです。

次の注目はやはり決算

じゃあ株には好材料はもうないのかと言うと、あるにはあります。

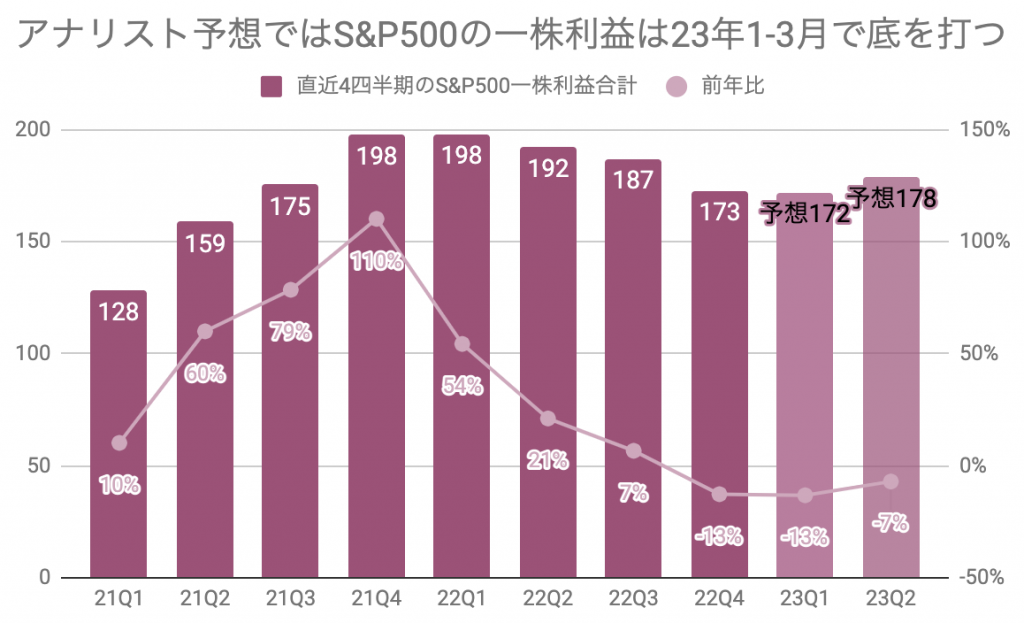

アナリストの予想通りなら2023年の1-3月で企業の利益の低下は底を打ち、これから回復すると見られています。

この予想通りになるなら、基本的には今後は株価は上昇基調になるはずです。

問題は予想通りになるかどうかです。

過去半年でアナリスト予想は低下を続けてきたことを知っている人なら、「アナリストの予想通りなら」という言葉があまり信用ならないことを知っていると思います。

月並ですが、もうじき始まる決算シーズンを無事に通過できるかどうか(利益見通しの下方修正がないかどうか)が焦点になると思います。

無事に決算を通過できたとしても、マクロな視点ではアメリカの景気はどれだけ持つのかという大きな問題もあります。

個人的には、次の景気後退がやってきて景気悪化の波がすぎるまでは、株への投資は控えめで良いと思っています。