2022年に消費者物価指数が前年比8%を超えた時に、FRBは利上げをしました。

これだけ利上げが遅れたことは記録にも残っていないほど、FRBは後手に回りました。

しかし、今度は2023年は一転してFRBが引き締めすぎる恐れが出ているように見えます。特に、投資家にとっては引き締めすぎになるかも知れません。

この記事のポイント

- 市場の動きを見る限り、いつもなら利上げ停止が必要なタイミングに差しかかっている。

- しかし、インフレを2%に引き下げるためには賃金上昇の伸びを抑えなければならないという考えがFRBの内外にみられる。

- だが、今のアメリカは人手不足で賃金上昇は簡単には下がらない。賃金上昇が落ち着くまで引き締めたら、アメリカ企業の利益は大きく悪化する。

既に利上げ停止するタイミングに来ているアメリカ

既にアメリカは利上げを停止するタイミングに来ていると思っています。

いつもなら2年国債の利回りがFFレート(政策金利になっている金利)を下回った段階で利上げ停止が起こっているのですが、既にこの現象が起こっています。

2年国債利回りの動きを見ていると、市場の投資家の総意として「そろそろ利上げは止めいないと行けないタイミングですよね」と言っているように私には見えています。

>>【詳細記事】利上げ停止を迫っている債券投資家(22年12月8日)

まだ引き締めが十分ではないと考えているFRB

しかし、現時点でFRBは利上げのペースを下げるつもりはあっても、利上げ停止をするつもりはなさそうです。

先月12月に発表されたFOMC(金融政策を決める会議)の政策金利見通しを見ていると、2023年末の政策金利は5.1%となっていて、今の4.25%〜4.50%よりもずっと高いからです。

まだ政策金利を引き上げないといけない理由は前ニューヨーク連銀総裁のダドリー氏が説明しています。

ダドリー氏は、金融当局は失業率を十分に上昇させて経済を減速させ、労働市場にスラック(たるみ)をもたらし、2%のインフレ目標と整合する水準にまで賃金インフレを鈍化させる必要があると指摘した。

要するにインフレをおさえるためには、賃金上昇を抑えなければならないといいます。

確かに、最近数ヶ月の平均時給は伸びが加速していて、コロナ前の3%の時給の伸びに向かっている状況ではありません。

インフレを抑え込むためには、まだ金融引き締めが必要なようです。

景気後退の深さ

前述のダドリー氏は2023年に景気後退が起こったとしても、FRBが引き起こしたものなので金融緩和をすれば景気後退は浅いままで抑えられるといいます。

これはアメリカで働く労働者にとってはそのとおりかも知れません。私も今回の景気後退では失業率はそれほど大きく上昇しないと思います。

ただ、失業率の上昇が小さいことと米国企業や米国株に投資している投資家が負うダメージが小さいかどうかは別問題です。

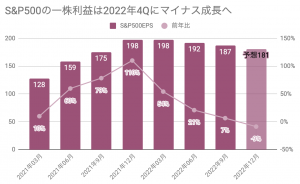

今のアメリカは人手不足で賃金上昇が収まりにくい状況です。それにも関わらず賃金上昇を抑え込めるまで金融引き締めした場合には、既にマイナス成長になっていると思われる企業利益(下図)が2023年に大きく下がって、株価も大きく下落する恐れがあります。

ダドリー氏の言う通り失業率が上がりにくいという意味では次の景気後退は浅いかも知れませんが、企業の利益と株価にとっては大きな損失が出るかも知れません。

つまり、FRBが賃金の上昇が抑え込めるまで金融引き締めを続ければ、投資家にとってやりすぎとなる恐れがあるように見えます。