アメリカの金融政策を決める会議(FOMC)の12月の議事録が公開されました。

すでに議事録を読んだりニュースで知っている人も多いと思うので、詳細はニュースサイトにおまかせしますが、この会議ではバランスシートの縮小について話し合われたと言います。

議事録の発表後に投資家は警戒して株が幅広く売られる動きが見られましたが、私はまだ米国株は心配していません。

この記事では、バランスシート圧縮とはどんなものでどんな影響があるのか、どうして米国株はまだこれから最高値を更新すると考えているかを書いていきます。

この記事のポイント

- FOMCでは利上げだけではなく、バランスシートの縮小が話し合われた模様。

- 過去の2018年のデータを振り返ると、FRBの資産が減り始めて約1年は株価は上昇した。

- バランスシート圧縮で株が下落するとしても、今ではない。まだ米国株に上昇の余地はあると思う。

バランスシートの縮小とは

1月5日にFRBは12月のFOMCの議事録を発表しました。

この中で投資家の注目を集めたのは、バランスシートの縮小についてです。

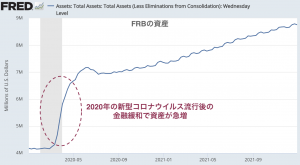

「バランスシートの縮小」というと難しく聞こえますが、アメリカの中央銀行FRBの資産を減らすことを言います。

2021年までFRBは景気対策のために国債(資産)を買い取ってFRBの資産額が膨らんでいましたが、2022年からは今までとは反対に資産を減らす方向に舵を切るようです。

FRBの資産を減らす方法については、FRBが買っている国債は短期のものが多いので満期になった国債は再投資しないという形で多くは処分されると思います。

バランスシートの縮小が起こると何が困るの

FRBの資産が減ると何が困るのでしょうか。

米国株に投資している人にとって、一番困るのは次のようなステップで時間をかけて株が下落することだと思います。

- FRBの資産縮小の間は、国債が売られやすくなる。

- 国債の利回りが魅力的になり、しだいに株価が下落する。

株価下落は投資家にとって嫌なことですが、ポイントはFRBの資産が縮小してすぐに株価の下落がはじまるわけではない点です。

過去には2018年にバランスシートの縮小が行われていましたが、バランスシートの縮小が始まってからも株価は約1年間上昇を続けてから、ようやく大きく下落しました。

なので、2022年にバランスシートの縮小が始まった場合、一時的な下落が訪れてもまだ米国株は最高値を更新すると私は思います。

米国株がまだ伸びると考えるもう一つの理由

もう一つ私が注目しているのは、「長短金利差」と「米国株」の関係です。

1980年代までのどの時期を振り返っても、「長短金利差(米10年国債利回り – 米2年国債利回り)」がマイナスになってから米国株はピークをつけています。

この順番が逆になったことは、1980年代以降に一度もありません。

そして、2022年現在はまだ長短金利差がマイナスになっていません。

2022年は利上げもバランスシート縮小も行われそうなので、2022年の後半になると長短金利差がマイナスになるかもしれませんが、そうなったとしてもまだ株価はしばらく伸びると思われます。

なので、現時点では私は過度に米国株の下落を気にしなくて良いと思っています。

むしろ、株価が下がってきたなら一時的な下落で終わることを期待して、先日言ったような2022年に利益を伸ばす銘柄に手を出す良い機会かもしれません。