今朝終わったFOMCは、投資家にとってかなり優しい内容でした。

今後の経済と政策金利の見通しやパウエル議長の会見にそれが現れており、投資家は安心して株を買い戻したように見えます。

この記事のポイント

- 政策金利の年内3回の利下げ見通しは維持された。投資家にとっての安心材料となった。

- 記者会見でバランスシート(量的引き締め)の縮小ペースを落とす時期は近づいてるとパウエル議長がコメントしたことも、投資家に好感された模様。

3月FOMC

今回のFOMCで大事な点は次の2つだと思います。

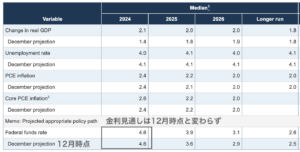

- 2024年内3回の利下げ見通しが維持されたこと

- パウエル議長が記者会見で、バランスシート(量的引き締め)縮小ペースの鈍化について触れたこと

最近数ヶ月のアメリカではインフレ率がなかなか下がらないことが投資家の懸念材料になっていました。

インフレ率が2%に向かって下がっていく様子が見なられないなら、3か月前のFOMCで示された年内3回の利下げも難しいかもしれないという声も一部でありました。

しかし、今回のFOMCで示された利下げ見通しは変わらずに年内3回を維持していたようです。

2024年のインフレ見通し(PCEコア)は引き上げられたにも関わらず、金利はそのままで良いという判断は株式投資家にとっては優しい内容でした。

「やや高いインフレは続くかもしれないが、複数年かけてインフレを下げよう」というFRBの意思の現れにも見えます。

ゆっくりと時間をかけてインフレを下げる作戦なら、インフレ退治には時間がかかりますが、高い金利が経済成長を止めてしまうリスクを減らすことができます。

これが可能なら経済成長率の減少を抑えることができ、また急な変化を嫌う投資家からも好感を得られるはずです。

バランシート縮小ペースはまもなく鈍化へ

今回のFOMC後には、もう一つ良い知らせがありました。

金融引き締めの1つとし続けてきたバランシートの縮小のペースを緩める時期が近づいているとの発言が、パウエル議長からありました。

かなり早い時期に縮小ペースの鈍化させることが適切となる

今行っているバランシートの縮小は、FRBが保有する国債などの債券が償還を迎えた場合に再投資をしないというもので、これによって米国債が買われにくくなる効果がありました。

米国債が売られて利回りが上昇すれば相対的に米国株の魅力も薄れるので、結果的に米国債にも米国株にも悪影響を与えうる政策でした。

その引き締めペースが弱まるなら、米国債と米国株のそれぞれの投資家にとってありがたい展開です。

というわけで、今回のFOMCの内容は投資家にとって明るい材料が多かったです。

私は以前から書いている通り(下記参照)、5月以降から年後半のどこかで米国株に逆風が吹くと思っているのですが、それを前に「利下げ」や「バランシート縮小ペースの調整」があるなら、それらは株価を(いくらか)支える材料になるはずです。