この数ヶ月、市場は何度も利上げ停止予想を撤回し続けてきました。

2023年の年始には3月を最後に利上げは停止されると予想が大半だったのですが、今では(6月の利上げはスキップして)7月が最後の利上げという感じで、当初予定から4ヶ月もずれ込んでいます。

ただ、私の意見では、本当はもう利上げはしなくても良いとも思っています。

これ以上に利上げする場合には、むしろ2%を下回って低インフレやデフレ的な不況になる恐れが増すという考えを持っています。

この記事のポイント

- アメリカの過去のデータを眺めると、インフレを抑えるためにはインフレ以上に政策金利を上げる必要があった。

- 2023年現在はアメリカのインフレ率は既に低下を始めており、金利を引き上げなくても自然と政策金利はインフレを上回るようになる。

- これ以上の政策金利はハードランディングの恐れを増すと考えている。

インフレ率と政策金利

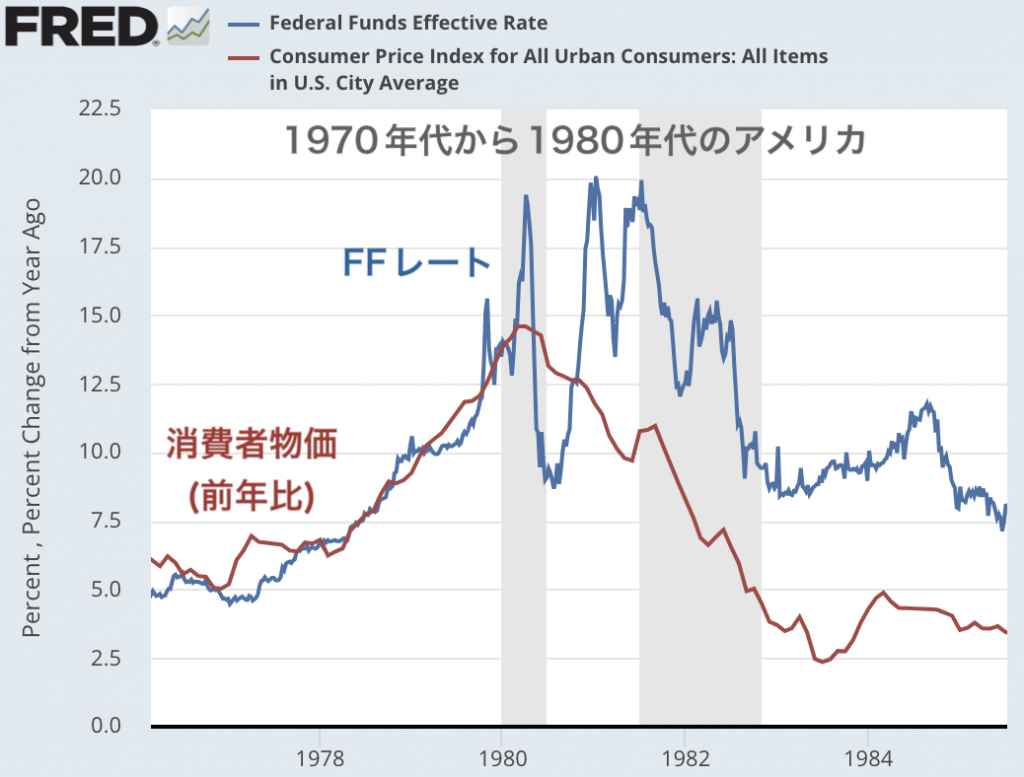

インフレを抑えるために、FFレート(政策金利)はインフレ以上に引き上げないといけないとよく言われています。

例えば、今以上にインフレが深刻化していた1970年代後半のアメリカでは、インフレ以上にFFレートが高い状態を続けてインフレ沈静化に成功しました。

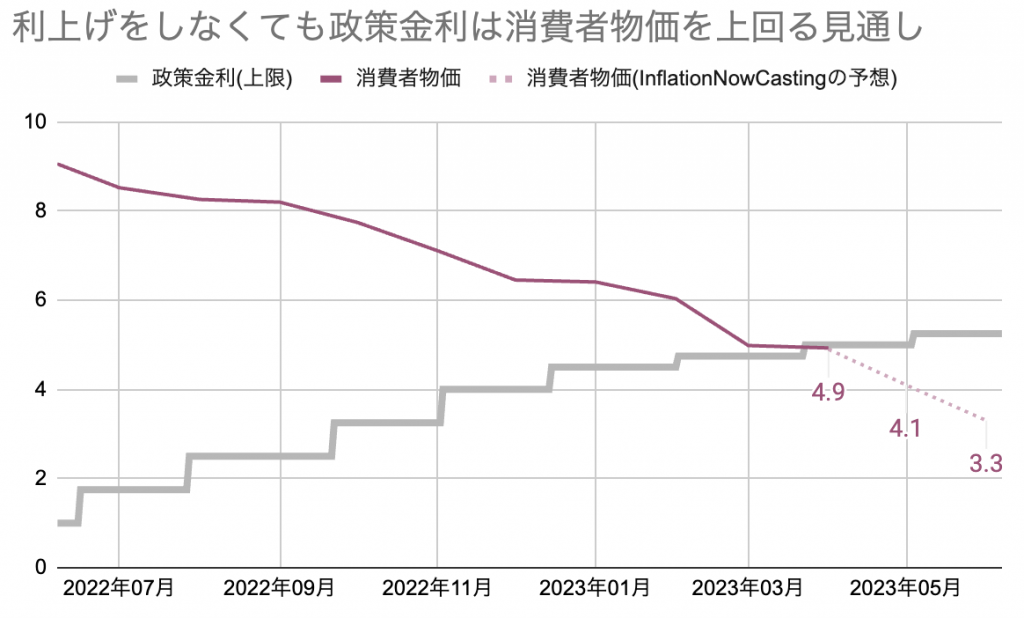

一方で、2023年はどうかというと、インフレ率の鈍化が急速に進んでいるおかげで、今後は政策金利を引き上げなくてもインフレ率以上に保つことができるようになっています。

上のグラフで点線で描いたものは、クリーブランド連銀が公開しているInflation Nowcastingというアメリカの消費者物価の予想値ですが、5月には4.1%、6月には3.3%まで下がると見られています。

この記事を書いている時点で政策金利目標は5.00%から5.25%なので、すでにインフレ率に対して高い金利を維持していると言えます。

コアCPIについて

ちなみに、「(エネルギーや食料価格をのぞいた)コアCPIはまだ高いままではないか」という声もあると思うので、それについても考えを書いておきます。

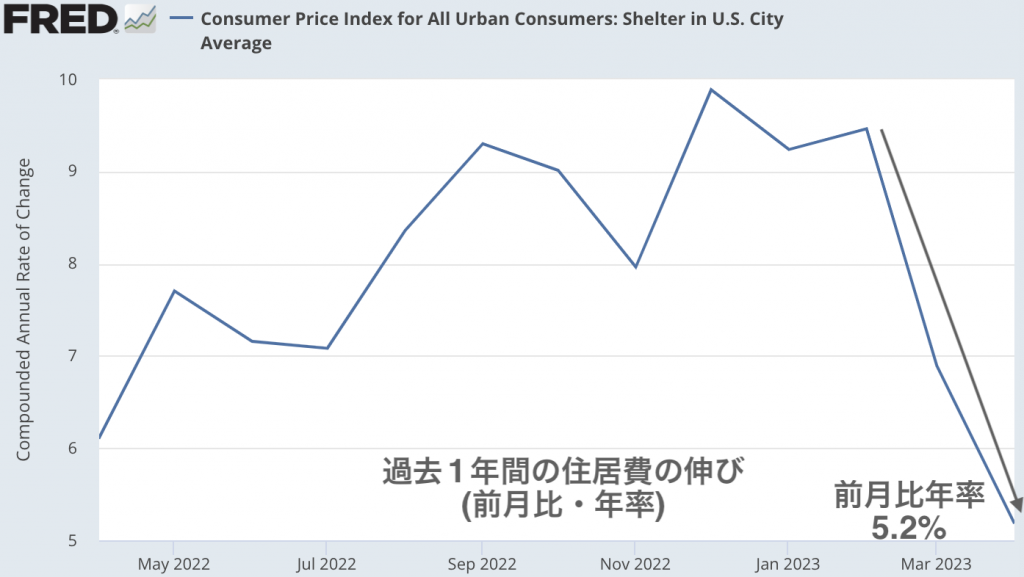

コアCPIはたしかに6月のクリーブランド連銀の予想でも5.1%で高いままですが、時期に下がるので心配いりません。コアCPIを強く押し上げている住居費の伸びは、既に鈍化が始まっています。

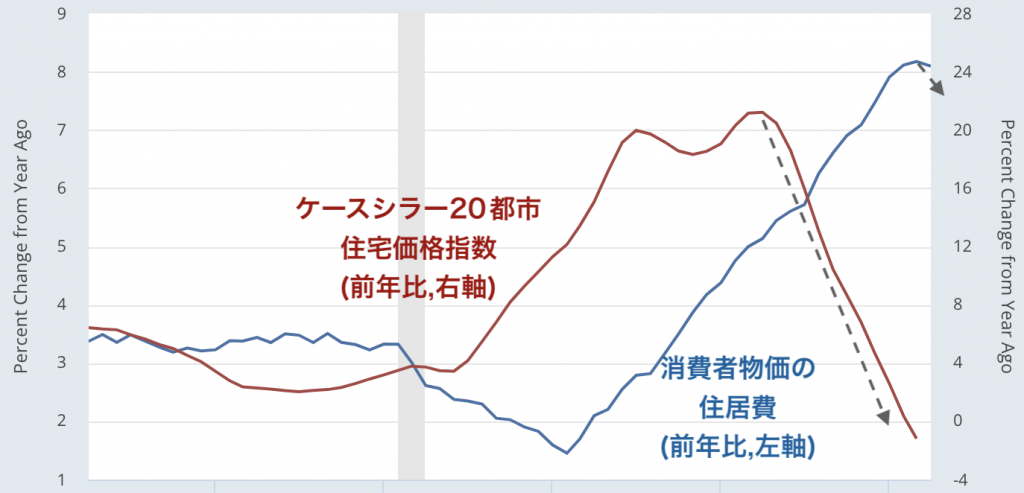

住居費(下図青線)はアメリカの住宅価格の伸び(下図赤線)の鈍化に1年くらい遅れて反応したのですが、これからは先行する住宅価格のように価格の伸びが大きく鈍化するはずです。

PCEについて

「FRBが見ているPCEというインフレ指標ではどうなのか」という意見もありますが、それも心配いりません。

PCEは消費者物価よりも低いです。なので、政策金利が消費者物価よりも上回ることができるなら、当然PCEも上回ることができます。

というわけで、FRBは政策金利はもう利上げをしなくても、インフレを抑えることができるのではないかと私は思っています。

政策金利だけでもインフレ率を上回っているのに、量的緩和もしているので、もはや十分すぎるくらい引き締めを続けているとすら考えてます。

それでも、市場や一部のFRB高官が考えているように7月も利上げをするなら、アメリカはソフトランディングではなくハードランディングに向かう可能性が高まるはずです。

今月発表があった雇用統計でも確認しましたが、アメリカは景気後退にまでまだしばらく時間がかかります。それでも、いざ景気が崩れた場合には割りと大きな規模になる気がしています。