ウォルト・ディズニーの20年7-9月期(20年4Q)の決算がありました。

予想ほど業績は落ち込まず、投資家はまずまずと評価したのか、決算発表後に株価は+4%以上の上昇で反応しました。

ディズニーの収益は前年比でマイナス23%、一株利益はマイナスに沈んでいるのですが、早くも株価はコロナ前の水準に戻りつつあります。

株の好調の理由は、期待を大きく上回って拡大している動画ストリーミングサービスへの期待です。

ただし、この動画ストリーミング・サービスはまだ大きなコストをかけて投資をする段階で、このサービスで利益を出すのはまだしばらく先のことになりそうです。

動画サービスでしばらくはディズニーの利益が圧迫されることを考えると、短期的には株価の上昇余地はそれほど大きくない気もします。投資資金の効率を考えると、他の有望な株が見つかっているなら、ディズニーの株を一部売却するのも手かも知れません。

この記事のポイント

- 一株利益・売上ともに事前のアナリスト予想を上回る出来だった。

- 売上は前年比でマイナス23%と低迷したが、動画ストリーミングサービス(Disney+)は好調で、コロナの影響を受けたテーマパークやスタジオ(映画)などの売上低迷を補った。

- しかし、Disney+を含む動画サービス部門(DTC部門)はまだ事業拡大のために費用がかかって損失を出している。その上、パーク部門の低迷で利益は赤字になった。

- 個人的には、ディズニー株を一部を売ることも検討している。業績はまだ回復していないが、今後の業績の回復を織り込んで、すでに株価は既にコロナ前の水準にまで回復した。

2020年7-9月期決算

ここでは2020年7-9月期のディズニーの決算の数字を確認していきます。

- 一株利益:マイナス0.20ドルで、予想を0.45ドル上回る

- 収益:147.1億ドルで、予想を6.1億ドル上回る(前年比マイナス23.1%)

- ディズニープラス有料会員数:7,370万人で予想を上回る(予想値:6,550万人、4-6月期:5,750万人)

今回のディズニーの決算で良かった点は、一株利益も収益もアナリストの予想を上回ったことです。コロナの影響を受けてテーマパークや映画の売上が大きく低迷していても、アナリストの期待を超えてくるあたりは流石です。

しかし、一株利益はマイナスで、収益を見ても前年比マイナス23%と、かつてのウォルト・ディズニーを知っている投資家からすると寂しい数字に見えます。

| 単位B:10億ドル | 20Q4 | 前年比 |

|---|---|---|

| 収益 | $14.7B | -23% |

| 営業収益 | -$0.58B | -147% |

| 調整後一株利益 | -$0.20 | -119% |

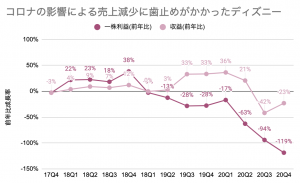

売上と一株利益の成長率の推移を見てみると、今期のディズニーはコロナで大きく沈んだ売上の減少には歯止めがかかった様子が見えてきます。

一方で、2019年から始まった動画ストリーミングサービス(Disney+)への投資コストが大きくかかっている上に、コロナでテーマパーク部門で損失が大きくなってしまったため、利益の成長率はマイナス幅が大きくなっているようです。

部門別売上

ディズニー社の各部門の業績を見ていきますが、その前に部門名をおさらいしておきます。

ディズニーの部門

- メディアネットワーク:ABCや21世紀FOXなどのテレビ局やメディア

- パーク&グッズ:テーマパーク、ツアー、キャラクターグッズ

- スタジオ・エンターテイメント:ディズニー・スターウォーズ・ピクサー・マーベルなどの映画

- Direct to Consumer(DTC)&海外:動画ストリーミングサービスのDisney+、EPSN+(スポーツ専門動画配信)、Huluの売上と米国以外の売上

少しわかりにくいのは「DTC(ダイレクト・トゥ・コンシューマー)」ですが、この中には今のウォルト・ディズニー社が力を入れている動画サービスのDisney+などの売上が含まれています。

今期の業績は、好調なDisney+を含むDTC部門とメディア部門*は前年でプラス成長を遂げましたが、それ以外は依然としてまだ大きなマイナス成長に落ち込んでいます。

(*前期のマイナス成長からプラス成長に復活したメディア部門には、底力を感じました。)

動画サービスのDTC部門が+41%成長で牽引

| 売上(単位B:10億ドル) | 20Q4 | 構成比 | 前年比 |

|---|---|---|---|

| メディアネットワーク | $7.2B | 49% | +11% |

| パーク&グッズ | $2.6B | 18% | -61% |

| スタジオエンターテイメント | $1.6B | 11% | -52% |

| DTC&海外 | $4.9B | 33% | +41% |

| その他 | -1.5B | -10% | -91% |

| 合計 | $14.7B | 100% | -23% |

上の表だけみると、Disney+などを手がけているDTC部門が成長率で、この企業の「期待の星」として映るかもしれません。

しかし、この部門はまだコストをかけて、赤字覚悟で事業規模を拡大している段階で、利益が出ていないのが現状です。

成長続けるDTC部門はまだ赤字覚悟の事業拡大期

| 営業利益(単位B:10億ドル) | 20Q4 | 前年比 |

|---|---|---|

| メディアネットワーク | $1.9B | +5% |

| パーク&グッズ | -$1.1B | -180% |

| スタジオエンターテイメント | $0.4B | -61% |

| DTC&海外 | -$0.6B | +23% |

この動画ストリーミング・サービスはまだ大きなコストをかけて投資をする段階で、このサービスで利益を出すのはまだしばらく先のことになりそうです。

短期的は上昇余地が小さくなりつつあると感じるディズニー株

今期のウォルト・ディズニーの決算では、動画サービスの売上好調や、メディア部門がプラス成長に戻る底堅さを見せたおかげで、収益・利益ともに予想を上回る決算になりました。

今回の決算が思ったほど悪くなかったので、ディズニーの株価はコロナ前の水準にほぼ戻しつつあります。

ただし、業績はまだ大きく低迷しているのに、株価がもとに戻っているところを見ると、ディズニー株には既に将来の業績回復も反映されていて、短期的にはこれ以上に株価が上がる余地が少ない気がします。

ニュース記事を見ていると「動画サービスのDisney+が好調で、株価が上がっている」という意見をよく見ますが、それが本当なら、動画サービスの事業拡大と事業黒字転換までのだいぶ先の未来の業績まで、株価に反映されていることを意味します。

動画サービスはネットフリックスやアマゾンなどの強豪がひしめく業界なので、ディズニーと言えど利益を出すのはかなり難しいはずです。(ディズニーならシェアは取れると思いますが、大きな利益を出せるかはまた別問題です)

今のディズニー株には、投資家の希望が強く反映されている気もします。

基本的には、ディズニーは優れた映像コンテンツやキャラクターを多数もっていて、他社が簡単には真似できないようなビジネスを展開しているので、ディズニー株は長期保有できる銘柄だと思っています。

しかし、高い期待を背負っているようにも見えるので、短期的にはディズニー株は伸び悩む可能性もあると見ていおいたほうが良さそうです。

もしも、他に有望な銘柄が見つかっているなら、ディズニー株といえども一部売却してその銘柄に資金を振り分けたほうが、投資効率は上がるかも知れません。