4月のアメリカの消費者物価のデータが発表されました。

今のアメリカの一番の問題はインフレだと言われているので、今回も消費者物価への注目度は高かったです。

結果はあまり良くありませんでした。

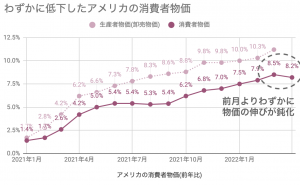

高すぎるインフレは確かに前月よりも伸びが緩やかになったのですが、多くのエコノミストの予想を超えて4月も伸びていたようです。

この記事のポイント

- 4月のアメリカの消費者物価は前年比+8.3%で、前月よりも伸びは低下した。

- しかし、予想ほどインフレの鈍化は進まなかった。エネルギー価格は減少したが、住居費をはじめ幅広い分野で高い物価の伸びを記録している。

- インフレの伸びが鈍化しないことには、金融引き締めのペースは緩まない。金融引き締めの長続きは株価にマイナスなので、2022年はなおも苦しい展開が続く恐れあり。

伸びは鈍化したものの予想以上だった4月の消費者物価

4月のアメリカの消費者物価の数字を確認していきたいと思います。

- 前年比:8.3%(予想8.1%、前回8.5%)

- 前月比:0.3%(予想0.3%、前回1.2%)

今回のデータで注目なのは、まずは上昇一辺倒だった消費者物価の伸びが久しぶりに鈍化したことが挙げられます。

その要因は、ロシアとウクライナの戦争で前月まで急上昇していたエネルギー価格に落ち着きが戻ったことです。

しかし、エネルギー価格が下落に転じても、幅広い品目に物価上昇が続いていて、エコノミストが予想したほどのインフレ鈍化には繋がりませんでした。

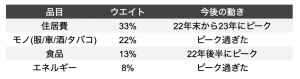

今月も住居費をはじめ、さまざまなモノで価格の高い伸びが相変わらず続いています。

アメリカのインフレはピークをつけた可能性はありますが、私の予想では住居費を含むいくつかの品目でまだ高い物価の伸びが続くと見ているので、まだまだこれからもアメリカのインフレは高い状態が続くのだろうと思っています。

今後の市場の動き

最後に今後の市場への影響について書いていきたいと思います。

アメリカのインフレについて考える材料になるのは、次の2つのことです。

- インフレ(消費者物価の前年比)はピークをつけた可能性がある。

- まだまだ高い水準のインフレが続くので、金融政策の引締めは続く。

インフレ率はピークをつけた可能性はあるので、石油や穀物などの商品(コモディティ)への投資はもう終えても良い頃だろうと思います。

最近の国債市場を見ていると、アメリカの景気後退を見透かし始めたかのような国債買いも見られます。なので、景気の過熱感があるときに上昇するコモディティに伸びしろは大きくないはずです。

また、もしも景気後退前の米国債買いの動きが本格化するなら、アメリカの長期金利上昇を背景に上昇していたドル高もここで一区切りになる可能性もあります。もちろん、長期国債の買いが一時的なら、この展開は露と消えますが、今は長期国債とドルの関係が節目のところに来ている可能性を少しだけ感じます。

一方で長期国債がまだまだ売られるとなると、まだまだインフレがアメリカの長期的な脅威になっていることを意味するので、これは厄介です。こうなってしまうと、インフレを止めるための金融引き締めが加速して、国債も株も売られる厳しい環境がまだ続くかも知れません。