10月の消費者物価の発表がありました。

結果はかなり良い感じにアメリカのインフレが収まっていることがデータからわかりました。これで市場の投資家は、ほぼ100%アメリカの利上げが終わったと見たようです。

今回の利上げはいつも以上に急なペースだったのであらゆる資産が下落してつらかったですが、ようやく乗り切ったのだと思います。投資家の皆様、本当にお疲れ様でした。

この記事のポイント

- 10月の消費者物価ではアメリカのインフレが鈍化していることが確認できた。

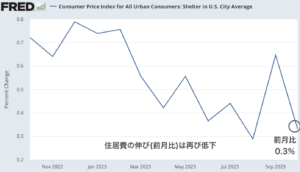

- 懸念していたコアインフレも鈍化している。前月に大きな伸びを見せた住居費の伸びも収まった。

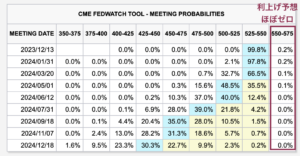

- 市場が予想する利上げ確率はほぼ0%になった。利上げが終わったなら米国債は買い、株も景気悪化の色が鮮明になるまで買われる。

アメリカのインフレ鈍化

10月の消費者物価は個人的にはかなり注目していました。原油やガソリンの先物価格が大きく下がっていたので、恐らく物価の伸びはかなり小さくなっているだろうと思ってはいました。

しかし、一方で前回の消費者物価では一度上昇すると厄介なモノやサービスの価格までが価格が大きく上昇していたので、次の消費者物価ではどうなるかと心配していたところでした。

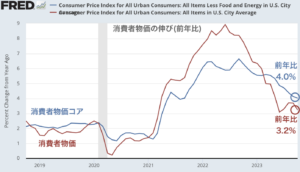

そして迎えた10月の消費者物価ですが、結果は問題ありませんでした。エコノミストの予想を下回り、アメリカのインフレはちゃんと鈍化していることが確認できました。

- 前月比:0.0%(予想0.1%、前回0.4%)

- コア前月比:0.2%(予想0.3%、前回0.3%)

前月からの物価の伸びは前回よりも小さくなり、インフレは鈍化傾向を辿っていることがわかります。

それに心配していた住宅費の伸びも前回の前月比+0.7%から、+0.3%まで低下しています。これは安心材料となりました。

10月単月の物価の伸びも小さかったので、前年と比較した物価の伸びも再び低下トレンドに入りそうな気配があります。

投資家は利上げ停止を予想

この物価の低下を市場は大きな歓迎ムードで祝福をしていました。

まず金利先物市場は、アメリカで今後利上げが起こる可能性をほぼゼロにまで引き下げました。

これは株式投資家にとっても債券投資家にとっても、とても良い知らせです。今までどちらも利上げによる悪影響を受けていましたが、それがようやく終わったことを意味するからです。

この日はわかりやすく、米国株も米国債も大きく買われました。

これからしばらくは、米国株も米国債も買いの時期が来るかもしれません、リスクの高い株のほうが上昇率は良いですが、この局面ではどちらかといえば私は米国債のほうを好みます。

2024年にアメリカの景気後退で企業の業績は悪化すると思っているので、米国株はどこかで反転して下落をする時期が来る一方で、米国債のほうが長い上昇期になると思うからです。

>>利上げ停止も利下げも株価を上昇させるが、景気後退にはかなわない

近年のアメリカ政府のお金使いの粗さ・国債増発の規模は目にあまるものがありますが、2024年に景気後退になれば再び投資家の国債への需要が戻ってくることを期待します。