2023年になってから、インフレは予想していたよりも長くくすぶるかもしれない懸念が出てきています。

>>予想よりも少し粘り強いかもしれない2023年のアメリカのインフレ

今晩発表される1月のアメリカの消費者の結果を受けて「なんだ、インフレは順調に低下している。よかった」となるかもしれませんが、インフレが大きく上昇してしまっていた場合には『なぜ、効果が見られ始めたアメリカの金融引き締めの効き目が薄れたのか』を考える必要はあると思います。

あまり自信はないのですが、アメリカの金融引き締めの効果を日銀が打ち消している可能性もあるのかもしれないと感じています。

この記事のポイント

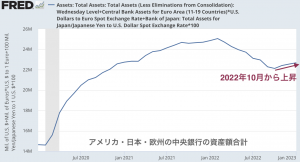

- アメリカ・欧州・日銀の中央銀行の資産額の変化を見てみると、2022年10月から上昇に転じている。

- 2022年10月から株価も上昇に転じている。恐らく10月から金融引き締めの効果が緩んだ。

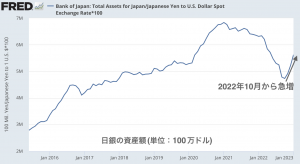

- 欧米の中央銀行の資産額は順調に減ってインフレを抑え込もうとしているが、22年10月から日銀の資産だけ急激に膨らみ、欧米の資産削減の効果を大きく上回っている模様。

欧米日の中央銀行の資産額は増えている

アメリカはインフレを抑えるために、中央銀行であるFRBの資産を削減する金融引き締め(QT)を行っています。

しかし、少し視野を広げてアメリカ・ヨーロッパ・日本の中央銀行の資産総額を見てみると、実は2022年10月から資産額が増えていることがわかります。

中央銀行の資産総額が増えるということは、おそらく国債が買われて市場にお金が流れていることを示します。これは金融緩和の状態です。

この影響があったのか、S&P500は2022年10月から上昇に転じています。

アメリカの中央銀行FRBは単独では資産を減らしてインフレを抑える金融引き締めをせっせとしているのにも関わらず、他の国の中央銀行の金融緩和の影響が大きく、FRB引き締めの効果を打ち消されているようです。

この状況では予想よりもインフレが長引いたり、FRBは政策金利をさらに大きく引き上げないと行けないかもしれません。

日銀がFRBの金融引き締めの効果を打ち消している

アメリカの金融引き締めの効果を打ち消している犯人は、恐らく日銀です。

近年のアメリカやヨーロッパの中央銀行の資産は右肩下がりに下がっているのですが、一方で日銀だけは資産額が2022年10月から急上昇しています。

最近では10年国債利回りが目標値(0.25%や0.5%)を上回らないようにするために、日銀は大量に国債を買っていました。その影響もあったのか、世界的に金融市場は緩和的になっているように見えます。

もしも、日銀の大規模な緩和がアメリカの金融引き締めの効果を打ち消しているとしたら、アメリカの金融政策の効果は薄れ、インフレは予想より少し長引く理由も、政策金利予想を上昇修正しないと行けない理由も納得です。

そして、黒田総裁に代わる新しい日銀総裁が金融緩和(イールドカーブ・コントロール)をやめれば、今度はアメリカでのインフレの低下が早く訪れたり、政策金利予想の下方修正もありえるのではないかと考えています。