昨日の記事で、今の時期に金融緩和に踏み切ればさらなるインフレを招くという話をしました。

>>コストなく金融緩和ができた時代は、インフレの到来で終わった(22年9月28日)

恐らくイギリス中央銀行のイングランド銀行もこの事をよくわかっているはずなのですが、昨晩、イギリスの長期債を購入する金融緩和を発表しました。

このブログでは今までイギリスについて触れることはほとんどなかったのですが、これは少し大きな動きのように見えるので取り上げたいと思います。

この記事のポイント

- イギリス中央銀行は、10月14日までの期限付きで最近売り込まれていたイギリス長期国債の購入を発表した。

- この金融緩和はインフレ圧力を強めるが、期限付きなので効果は限定的。時間稼ぎの側面が強そう。

- 国債が売り込まれれば、中央銀行が買い支えるという例を新たに作った。似たようなことをする日本の場合は円安を招いているが、イギリスの場合はどうなるか注目。

イングランド銀行が一時的な金融緩和を発表

まず、9月28日にイングランド銀行が何を発表したのかを確認します。

- 市場の安定を理由に、イギリスの長期債の購入を発表。国債購入は10月14日までの期限付き。

- 来週開始予定だったイギリス国債の売却を約1ヶ月延期し、10月31日開始に変更。(年間の売却予定額に変更はなし)

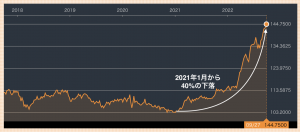

そもそも背景にあるのは、最近のイギリス長期国債の急な売りです。

イギリスでは新政権が誕生して減税や光熱費補填などの大型の経済対策を発表したので(多額の新規の国債が発行される匂いを投資家が感じ取ったので)、イギリス国債が売られて利回りが急上昇していました。

このイギリスの長期国債の売りを止めるためにイングランド銀行は金融緩和で長期国債を買い支え、さらに来週から計画していたイギリス国債の売却を1ヶ月遅らせる発表をしました。

インフレ下での国債買い支えの影響

今回のイングランド銀行の行動は、どのような効果があるでしょうか。

イギリスよりも先に売り込まれる長期国債を買い支えつづけている国に日本がありますが、日本の様子を見ていると長期国債の利回りが上昇はたしかに抑えられていますが、通貨安は防げていません。

通貨が安くなってしまえば、輸入を通じて物価が上がってインフレ圧力が高まります。

イギリスの8月の消費者物価は日本よりもかなり高い前年比9.9%なので、もしもイングランド銀行の金融緩和が続けば、この高いインフレ率が長続きするリスクはあります。

効果は限定的か

ただ、発表資料を読んでみると、この金融緩和は10月14日までの期限付きでかなり短い期間に限られていることがわかります。

なので、期間がかなり限られていることを考えると、今回の金融緩和がインフレを加速するリスクも限定的だと思われます。

今回の狙いは投資家によるイギリス国債の売却の過熱を止めたかったのか、それともイギリス政府に大型経済対策の財源を考え直すように時間を与えたのかわかりませんが、どちらにせよ時間稼ぎの側面が強そうです。

市場に対しても、政府に対しても「時間を作るから、少し落ち着こう」とイングランド銀行が呼びかけているように見えます。

さいごに

イングランド銀行は金融緩和を発表しましたが、わずか約2週間の期限付きなので効果はかなり限定的だと思います。

また、もともと予定していたイングランド銀行の国債売却の動きも延期こそしますが、予定の規模を縮小する予定はないのでインフレと戦う姿勢は撤回していないようです。

しかし、あまりにも国債が売られれば、(一時的であっても)中央銀行は買い支えに動くという例を作ったと思います。まだイングランド銀行の発表から一日だけの市場の動きしか見れていないのですが、発表後は「株高」「国債買い」「コモディティ買い」というわかりやすい金融緩和の動きで投資家は反応しています。

ひょっとすると、将来のアメリカでも起こりうるかもしれない事態なので、市場がどう反応するのかをこれから2週間よく観察しておこうと思います。