投資をこれから始めたい人、もう一度基本から理解したい人向けです。

「どうして投資をしたほうがいいの?」という投資を始める前の人の疑問から、具体的に投資をし始めた人が思いがちな「何に投資したら良いのか」といった疑問まで、投資の基本的な考え方を書いた記事をまとめています。

投資はお金持ちだけのものではない

日本人はあまりお金について人から教わったりする機会がないので、投資は危ないとか、お金持ちがやるもんだから自分とは無関係だと思っている人も多いと思います。

でも、投資はお金持ちだけのものではありません。

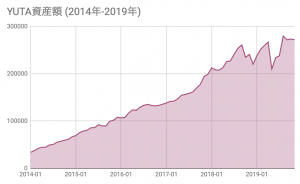

私は2007年にまだ学生だった頃に10万円で投資をはじめましたが、長い時間をかけてじっくりと取り組んだ結果、2019年には3,000万を超えるまでに資産を増やせました。

お金持ちの人から見たらまだまだ米粒みたいな資産額です。

でも、たいしてお金がない状態から少しまとまった金額まで資産を伸ばせたので、この記事を読んでいる多くの人にも同じことはできると信じています。

ただし、独学で投資を学ぶと私のように投資の失敗を繰り返し、何年も遠回りしかねません。

同じ失敗をしないように、この記事で投資で資産を増やすための基本的な考え方をまとめておきます。

なぜ投資をするの。預金じゃだめなの。

そもそもですが、なぜ貯金じゃだめなんでしょうか。

投資によってわざわざ大切なお金が減るかもしれないリスクにさらすよりも、貯金や定期預金に預けておくのではいけないのでしょうか。

たしかに、預金をしていれば預けた金額が減る事はありません。でも、物価が上昇してしまった場合、同じ100万円でも買える物が少なくなる現象(インフレ)がある事を見逃してはいけません。

実は貯金では大事なお金を守れていないとを知ることが、投資への第1歩だと言えます。

なぜ投資が必要なのかを次の記事で書いています。

【資産運用】なぜ投資をするのか。預金ではダメなのか。

「なぜ投資を行うのでしょうか。預金ではダメなのでしょうか。」という疑問に答えます。歴史的には預金は年々価値が減少するインフレに弱いため、預金のままではどんどん価値を失いかねません。投資というと山をやるイメージがありますが、資産を守るために貯金以外の資産運用を学ぶ必要があります。

投資は儲かるのか

「いやいや、資産を守るとかじゃなくて、儲けたいんだよ」という人も中にはいると思います。

投資の目的はリターンなので、儲かるかどうかという視点は正しいです。

ただし、残念ながら多くの人が予想しているよりもゆっくりのペースでしか投資は儲かりません。

「え!?それじゃあ、やっぱり投資してもお金持ちにはなれないの?」と心配する必要はありません。時間がかかりますが、着実に資産を積み上げていく方法を次の記事で考えていきます。

【初心者向け】株は儲かるのか。投資歴10年以上の私の実績も公開します

株はどれだけ儲かるのでしょうか。儲かるかどうかは、投資を始める前に知っておきたいところです。残念ながら、1年間投資しても元での数%程度しか儲かりません。それでも、複利をうまく使って長年投資をすることで資産を築くことはできます。

何に投資をするのか。

実際に投資を始めるとして、何に投資をしたら良いのでしょうか。

お金持ちがどうやって長い時間をかけて資産を築いてきたかを見ると、株や国債に投資していることが見えてきます。

ただし、2020年代にはアメリカを中心に株の低迷期に入る恐れもあります。次の株の低迷にどのように備えるかも含めて、こちらの記事で解説します。

※以下、記事には中級者向けに書いた章もありますが、投資初心者のうちは飛ばして読んで構いません。

何に投資するべきか【株・国債・金・FX・仮想通貨】

「株・債権・金・FX、いろんなものがあるけど、何に投資したら良いの?」という問いに応えます。長期的なリターンから判断すると株が有望な投資先に上がってきます。ただし、2020年代には株の低迷の恐れがあるので、株に投資する場合には低迷への備えも必要になります。

なぜ日本株ではないのか

私は米国株を中心に投資していますが、「なんで日本株じゃないの?日本株はダメなの?」と聞かれます。

結論からいうと、日本株もダメではないです。チャンスは十分あると思います。

ただし、米国の経済や企業なら、いくつかの理由で、将来的に日本企業よりも安定して成長することができると思っています。

私が米国の株に注目している理由をこちらで解説しています。

なぜ米国株で投資をするのか。日本株ではダメなのか?

なぜ米国株に投資するのですか?日本株ではダメですか?という質問に答えます。長期的に良い条件が整っていることが米国企業に投資する理由です。アメリカは人口が今後も増加するだけでなく、世界進出もうまく言っていて、株主への利益還元も充実しているからです。

初心者におすすめな銘柄

「投資が必要なこともわかった。投資するなら、株が良さそうなこともわかった。でも、実際に投資するときには、どんな企業の株を買ったらいいの?」

これは誰もが一度は抱く疑問だと思います。

私も株を始めたばかりのときに、本を読んでどんな株を買えばいいか勉強しました。私が実際に実践した株を選ぶ方法や、おすすめな銘柄を紹介します。

【初級向け】おすすめな株と投資スタイル

「おすすめな株を教えて」という質問をよく受けます。この記事では初心者に向けて長期投資に向いたおすすめ銘柄と投資スタイルをこの記事で紹介します。

最後に

「お金は全てではない」と言った言葉は誰が言ったのかわからないくらい有名な言葉です。この言葉の背景には、お金は大事であるという前提があります。

お金は大事であるはずなのに、なぜかお金について親以外から教わった経験が私にはありませんでした。

私がお金に対する考え方が大きく変わったのは、大学生の頃だったと思います。金持ち父さん・貧乏父さんを読んだことがきっかけです。

私は、それ以降投資をはじめましたが、独学が多かった私の投資のリターンは決してよくありませんでした。2008年のリーマンショックの失敗は良い思い出です。

回り道もたくさんして、ようやく2013年以降は今の投資のスタイルが確立して資産を伸ばせるようになりました。それらの回り道は必要な勉強だったのだろうと思います。

ただ、他の人の投資スタイルがもっと体系的に学べたら、時間もいらない苦労もせずに資産を形成できていたかも知れません。

このサイトで実践している投資は、数ある投資スタイルのうちのたった一つでしかありませんが、少しでも読者の方の参考になればと思います。

参考

もっと投資について勉強したい人向けに、私が投資を始めた初期の頃によく読んでいた本を紹介します。

- 金持ち父さん・貧乏父さん:

なぜ投資が大事なのか、お金持ちになるための考え方の基本を教えてくれる本です。この本に出会えていなければ、投資をする価値に気づけませんでした。 - 個人投資家への手紙(ヘボショボ 個人投資家 プロダクションズ):

これからアメリカ株の投資をする人にわかりやすく、投資方法を解説しています。私の米国株の投資方法はほとんどこの本から学びました。 - 株式投資の未来~永続する会社が本当の利益をもたらす(ジェレミー・シーゲル):

すこし投資に慣れてきたら、こちらの本で理解を深めると良いです。データを豊富に使って、米国株の投資を考察している本です。初心者から中級者にレベルアップするための必読書です。

「どの証券会社がオススメですか」という相談を受けることがありますが、ネット証券ならどこも全く文句ないレベルです。

私が実際に使っているのは以下です。口座を開けばセミナー動画や経済レポートが無料で見れるので、情報収集源として広く口座を持っておくことをオススメします。

投資は情報戦です。良い情報をタイムリーに得られるようにしましょう。