少し前からアメリカの投資環境が変わったように感じるので、その話をしたいと思います。

投資に詳しい方向けにいうと、「恐らく逆金融相場はもう終わった」という話です。この表現で伝わる人はそれ以上のことは書いていないので、そっとこのページを閉じてしまって問題ないです。

この記事のポイント

- 2022年は実質長期金利の上昇の悪影響を受けて、米国株は下落していた。

- しかし、10月から実質長期金利の伸びは止まった。金利が株価を押し下げる逆金融相場というステージはほぼ終わった。

- 次に注目するのは企業利益。企業利益が本格的に下落を始めると、逆業績相場と呼ばれる株価が一段安になるステージに入る。ただし、今はまだ景気が持ちこたえているのでゆるく株高が続いている。

2022年の株価下落の背景

株には大きな下落要因が2つあります。

- 実質長期金利の上昇(金融引き締め)

- 一株利益の低下(業績悪化)

2022年は株価が大きく下落しましたが、この下落の原因は実質長期金利の上昇が原因だったと私は考えています。

次のグラフで10年米国債の実質利回りを確認すると、2022年から急上昇していることが確認できます。

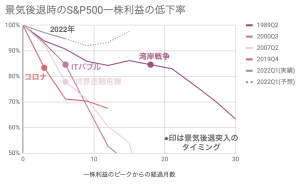

その一方で、S&P500の一株利益はわずかしか低下していません。過去の景気後退時と比べても、2022年の一株利益の減少スピードはかなり緩やかです。

このことから、2022年の株価の下落要因は金融引き締めによる長期金利の上昇だったことがわかります。

2022年の株価下落要因は収まった

さて、では最近の長期金利はどうなっているのでしょうか。

この数ヶ月の10年米国債と30年米国債の実質利回りの動きを見ていると、10月からほぼ横ばいで推移していることがわかります。

2022年に株価を苦しめた実質長期金利の上昇は既に収まったように見えます。

一般的に実質金利は金融引き締めが強まるほど上昇すると言われます。

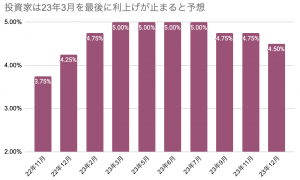

FRB高官の話では次回の12月の利上げ幅は今までの0.75%から0.50%に減って、金融引き締めのペースが緩む予定です。また、下のグラフを見てみると金利先物市場の投資家の予想では23年3月にも利上げが止まると見られています。

そろそろ実質金利はピークを打った(まだピークを付けていなかったとしても、かなり近い)と考えても良さそうです。

金利が株価を苦しめる逆金融相場と呼ばれる時期はもう終わるのだろうと思います。そして逆金融相場が終わった後ですが、逆業績相場と言われる時期がまっています。

景気サイクルと株価

- (1)金融相場:金融緩和(PER上昇)で株上昇

- (2)業績相場:金融緩和終了も、業績上昇(EPS上昇)で株上昇

- (3)逆金融相場:金融引き締め(PER低下)で株下落

- (4)逆業績相場:業績悪化(EPS低下)で株下落(←次はこれ)

ただ、(3)逆金融相場が一段落しても一株利益の低下がゆっくりならば、(4)逆行相場にすぐに移行せずに一時的に株価上昇をする場合があります。10月以降に米国株はゆるく上昇していますが、今はその時期なのかも知れません。

次の逆金融相場の株下落が来たかどうかを見るために、これから数ヶ月は一株利益の減少速度を見ることになりそうです。