景気後退懸念が強まるアメリカ

このブログでは、何度も逆イールド現象について触れてきましが、また新たなタイプの逆イールド現象が発生しました。

2019年で度々発生していた米10年国債利回りが3ヶ月国債利回りを逆転する現象ではなく、今後は10年国債利回りが2年国債利回りを逆転したようです。

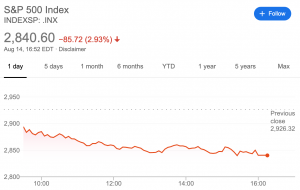

この新たなタイプの逆イールド現象も、また景気後退局面の前に必ず現れていることから、アメリカの景気後退懸念が強まり、株式市場は大きく売られました。

逆イールド現象とは

住宅ローンなどと同じように、国債でも長期金利のほうが、短期金利よりも高いのが普通です。しかし景気の見通しが悪くなって、多くの投資家が長期国債を買い始めると、長短金利が逆転する現象がまれに発生します。

これを逆イールド現象といいます。過去の景気後退前にはかならず逆イールド現象が発生していたので、逆イールド現象は景気後退の前兆だと言われています。

ここまでの説明は、このブログでも何度も紹介していたので、知っている人も多いかと思います。

【解説】12年ぶり発生した景気後退シグナル、逆イールドとは何か。

10年国債利回りと2年国債利回りの逆イールド現象も発生

このサイトで頻繁に紹介していたのは10年国債利回りと3ヶ月国債利回りの逆イールド現象だったのですが、投資家が景気後退前に注目する逆イールド現象はもう1つあるようです。

10年国債利回りと2年国債利回りの逆イールド現象で、2019年8月14日についに、こちらの逆イールド現象も発生しました。そしてこちらの逆イールド現象も過去の景気後退前にかならず発生していることから、今後のアメリカの景気後退入りは残念ながらより確実なものになってしまったと言えます。

上記の図は米10年国債利回りから2年国債利回りを引き算した値のグラフです。グレーで塗られた期間が景気後退期を示していますが、景気後退期の直前には毎回グラフがマイナスになっていることが確認できます。

グラフのマイナスは逆イールド現象の発生を意味するので、10年国債利回りと2年国債利回りの逆転も景気後退前の前兆と言われているようです。

2つの逆イールド現象の発生で景気後退に備える

10年以上投資してきましたが、逆イールド現象に複数のタイプがあることを初めて知りました。景気後退局面は10年に1度くらい到来せず、なおかつ前回の景気後退時期は投資を初めた素人だったためか、景気後退に関するどの情報も新鮮に聞こえます。

しかし、これは良い情報です。「10年-3ヶ月」「10年-2年」の2つの逆イールド現象が発生が起こってから、景気後退に突入することが分かっていたら、この2つの逆イールド現象が発生してから株を売るなど、投資行動をとるタイミングの基準として使えそうです。

この知識を活用できるのは次の10年後の景気後退局面かもしれませんが、覚えておいて損はないです。

なお、上の逆イールド現象のグラフは以下サイトで確認ができます。ぜひご活用ください。