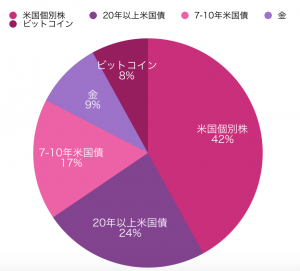

国債利回りの低下を希望する理由

国債に投資するまで一度も気にしたことがなかったのですが、やはりいざ国債に投資を始めると、国債利回りは気になるものです。

利回りと価格は表裏一体の関係にあるので、利回りが低下すれば、国債の価格が上昇します。

私は今の不安定な景気の見通しが晴れるか、もしくは実際に景気後退が訪れたら、ゆくゆくは購入した国債を売却して、資金を株に戻すつもりです。

なので、国債の利回りができるだけ低下して、売却益をたくさんもらった状態で、株に資産を切り替えられたらと祈っているところです。(売却するタイミングで、利益と損のどちらが出ているかは、ほとんど運のようなものですが。)

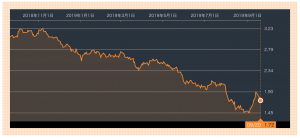

バンカメは2019年末までに10年国債利回り1.2%に低下と予想

さて、直近1年間の米10年国債の利回りの変化を見てみると、たった1年で急激に低下していることがわかります。

しかし、9月18日発表したバンク・オブ・アメリカの見解では、これから2019年末にかけて米中貿易戦争や、イギリスのユーロ離脱の影響を受けて景気の見通しが悪くなり、さらに利回りが低下するようです。

9月20日には米10年国債利回りは1.72%ですが、これが年末までに1.25%にまで低下すると言います。

おや、随分と有り難い予想です。

ただし、これだけ短期間に安全資産の国債が買われるということは、何か世の中的に投資家が不安に買われるような事態になるとバンク・オブ・アメリカは見ているのかも知れません。要は、「荒れるぞ」と言っているのですね。

合わせて発表したバンク・オブ・アメリカの予想では、2019年末は10年国債利回りと2年国債利回りが同じく1.25%になると言っており、再度逆イールド現象が起こりそうです。

【解説】12年ぶり発生した景気後退シグナル、逆イールドとは何か。

アメリカ国債投資のチャンス

バンカメのように2019年年末までの数ヶ月後の予想は、プロではない私には予想が立てられないのですが、もう少し長いスパンで考えると、アメリカ国債には投資のチャンス(今後、利回りが低下する展開)がありそうだなというのは、賛同できます。

以前、「今後のアメリカを中心とした世界経済で起こる9つのこと」という記事を書きました。その中でも書いていますが、アメリカは景気後退した場合に比較的早い段階で中央銀行んFRBが国債を大量に購入する量的緩和という手段に出ると思っています。

市場であれ、中央銀行であれ、大量の国債を購入すれば、アメリカの国債利回りは低下します。ひょっとすると、中央銀行が大量に国債を買っている日本やヨーロッパのように、あらゆる年限で国債利回りがゼロ以下になる可能性もあると思っています。

| 利回り | 3ヶ月国債 | 2年国債 | 10年国債 |

|---|---|---|---|

| アメリカ | 1.92% | 1.69% | 1.72% |

| 日本 | -0.10% | -0.30% | -0.22% |

| ドイツ | -0.65% | -0.71% | -0.53% |

| フランス | -0.57% | -0.67% | -0.22% |

私は景気後退時の株の下落を和らげて国債に資産を移していますが、決して「逃げ」だけではなく、国債でもリターンを得られそうなストーリーがあることがわかります。