世界中の中央銀行は伝統的に政策金利を調整して、短期の金利をコントロールしてきました。

でも、長年低インフレに悩んだ末に日銀は短期金利と長期国債金利の2つをコントロールするという、世界の中央銀行でもめったに採用していない政策をとっています。

この日銀がとっている作戦ですが、一つの正念場を迎えつつあるように思えます。長期金利が目標値を大きく超えて下がり出してから、歯止めがかかっていないからです。

私はアメリカの長期金利が今後下がることを見越して長期米国債に投資をしているので、日銀が長期金利の低下を止める有効な手段を確立できるかに、とても注目しています。

もしも日銀が長期金利の低下を抑えることができるなら、近い将来にアメリカ中央銀行FRBもそれを実施する可能性があり、私の目論見通りに米国債利回りが下がらない状況(国債が思ったほど買われずに、投資の儲からない状況)が生まれてしまいます。

日銀の政策と抱えつつある問題

日銀もはじめから長短で2つの金利目標を設定していたわけではありません。長短金利のコントロールを始める前は、日銀も短期金利だけをマイナスにしていました。

しかし、マイナス金利にしたことで、長期金利もどんどんと下がって長短金利の差が縮小する現象が起こってしまいました。

民間の銀行は長期と短期の金利差で儲けているので、このままでは銀行の利益を圧迫してしまうと考えた末に日銀が編み出したのが、長短2つの金利の目標を値を設定して、長短金利の差を確保することでした。

日銀の目標を超えて下がりだした長期金利

日銀の目標では、長期金利の目標値として10年国債利回りをゼロに設定しています。ピッタリとゼロ%にすることが目標ではなく、±0.2%の幅をもたせて、おおよそゼロ%を目標設定にしています。

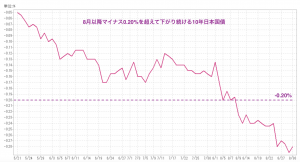

しかし、2019年8月中旬に10年国債の利回りが下限のマイナス0.2%を超えて下落して以降、この下落に歯止めがかかっていません。29日には日本10年国債の利回りは過去最低の-0.29%を記録しています。

このまま日銀は長期金利を目標のゼロに引き上げることができるのか、それとも9月の政策決定会合で何かしら長期金利の下落を止める策を打ってくるのかに、注目が集まっています。

市場の大方の予想で有力なのは、日銀が認めている0.2%の変動幅を広げるという手段です。変動幅を0.3%に広げれば、過去最低利回りの-0.29%でも数字上は問題なくなります。

しかし、それは数字上の話で、市場の日本国債購入を止める有効な手段にはなりません。9月は会合は許容幅の拡大でしのぐのかも知れませんが、日銀に長期金利下落を止める手段があるかが今後の争点になりそうです。

世界の最先端を行く日銀の政策、長期金利の下落を止められるか

ヨーロッパ中央銀行のECBは9月の会合にも、金利の引き下げや(中央銀行が国債を買い取る)量的緩和などの策を開始すると見られています。

そして確率はだいぶ低いものの、日本が採用している短期と長期2つにそれぞれ金利目標を設定するという方法もECBで検討される可能性があります。

日本は低成長下が長年続いたため、良くも悪くも日本の金融政策は世界の最先端を行っています。日本で取られた政策が、世界で研究されていることから、日銀の打つ1手に世界中の中央銀行が期待しています。