アメリカの金融政策を決める会議であるFOMCが12月も行われました。

今回のFOMCは、投資家にとって早めのクリスマスのような優しい内容でした。

2024年利下げを後押してくれて、株・国債・コモディティあらゆる資産の価格が大きく上昇しています。

この記事のポイント

- 12月のFOMCでは、2024年の利下げを意識した発言や見通しが示された。

- 利下げはあらゆる資産を上昇させる。昨晩はどの市場も大きく上昇した。

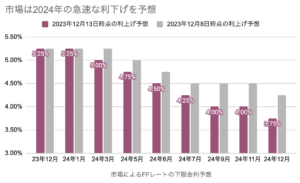

- 市場の利下げ予想は大きく前進し、2024年に5回の利下げを織り込み始めた。

利下げ開始について、パウエル議長「視野に入った」

今回のFOMCで大事な点をあげるなら、ついに投資家だけでなくFOMCでも利下げが視野に入ったことです。

具体的には利下げに関して次のようなことがありました。

- パウエル議長は今回のFOMCで利下げの議論をしたことを認めた。

- FOMCメンバーによる来年2024年末の政策金利見通しが引き下げられた(2023年12月利上げがなくなり、2024年の利下げ回数が増加した)。

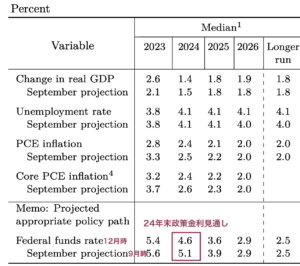

今回のFOMCでは参加メンバーによる政策金利見通しが発表されました。

9月時点では2024年末には政策金利は5.0%〜5.25%(下図では5.1表記)になると見られていたのですが、今回12月FOMCではそれが4.5%〜4.75%(下図では4.6表記)にまで引き下げられています。

24年末の政策金利の見通しは0.5%分引き下げられたことになります。内訳は2023年12月に0.25%の利上げをしないことにしたこと、2024年の0.25%の利下げを1回多くしたことです。

FOMCの政策金利見通し修正のインパクトは大きかったようで、金利先物市場はFOMCの見通し以上の利下げを織り込む動きが見られました。

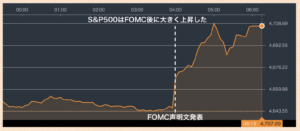

利下げが行われれば、株や国債などあらゆる資産の価格が上昇する効果があります。昨晩の米国株指数S&P500はわかりやすく、FOMCの発表直後に大きく上昇しました。

今後資産について

利下げはあらゆる資産の価格を引き上げる効果がありますが、これから持つ資産は何でもいいわけではありません。

投資家がこれから何が起こると考えるかによって、適した資産は違います。

今の状況で資産を持つ意味について、ざっと考えられることを以下に並べておきます。

- 米国株:2024年に景気の軟着陸(ソフトランディング)を期待するなら買い。反対に景気後退(リセッション)を予想するなら売り。

- 米国債:2024年のリセッションを予想するなら買い。ただし、早めの利下げでインフレ再燃が起これば売り。

- コモディティ:インフレ再燃があると予想するなら買い。ただし、景気悪化に弱い資産なのでリセッションが来るなら売られる。

- ゴールド:金融引き締め終了なら買い。ただし、コモディティの側面も持つので、リセッションが深刻化するとゴールドも売られる。

もしも、2024年にアメリカが大きな景気悪化に見舞われない(ソフトランディングで済む)と考えるなら、株の保有がいいのでしょう。

一方で、私はアメリカの2024年は多くの投資家が予想している以上に景気が悪化すると思っているので、株よりも米国債の保有のほうがいいかなと思っています。

米国債を保有する際のリスクは2024年こそ景気後退は起こるのか、利下げをしてインフレは再燃しないかです。毎月の経済指標でいうと、雇用統計とインフレ率が今後も要注目になると思います。