アメリカの消費を支えるためには、雇用の調子が落ちないことが必要です。

11月の雇用統計の発表までにはまだあと10日ほどありますが、11月の雇用が強かったのかどうかは毎週発表される別のデータで垣間見ることができるので、少し覗いてみましょう。

この記事のポイント

- Indeedが発表している求人数は10月まで横ばいが続いていたが、11月にいくらか落ち込んだことが確認された。

- アメリカの雇用がやや弱まったのなら、失業率は前月よりも上昇しているかもしれない。

- 11月も失業率が上がったのなら、アメリカは景気後退の判断基準の一つであるサームルールを満たす可能性がある。

求人件数は11月にやや減少

アメリカの雇用統計の発表は月に1回しかなく、次回発表の12月8日まで待たないと結果はわかりません。

しかし、毎週発表されてるデータを使えば、ある程度11月の雇用が良かったのか悪かったのかは確認することができます。

ここではIndeedから発表されている企業の求人件数の推移を見てみましょう。

以下の図は11月17日までの日々の求人件数の推移を表したものですが、11月に入ってから2週間でやや低下しているようです。

このデータだけでは何とも断定はできませんが、なんとなく11月は今までの数ヶ月よりも雇用が弱かったのではないかという予想が立ちます。

失業率とリセッション入りの判断

もしもアメリカの失業率が0.1%ポイントだけでも上昇したら、少し興味深いことが起こります。

過去のアメリカでは、次のサームルールを満たした時にリセッションになっていることが知られています。

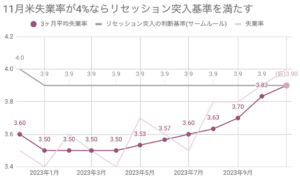

サーム・ルールによる景気後退期の判定

- 過去3ヶ月間の失業率の平均値が、過去12ヶ月間の失業率の最低値よりも0.5%ポイント上昇していたら、景気後退期と判断する。

そして、もしも11月のアメリカの失業率が0.1%ポイントでも上昇すると、11月にもサームルールを満たすことになります。

具体的には、過去12ヶ月間の最低失業率は3.4%なので、リセッションの突入となる基準はこれに0.5%を足した失業率3.9%(3ヶ月平均)になります。

仮に11月の失業率が前月より0.1%上昇して4.0%になったとしたら、9月から11月までの3ヶ月間の平均失業率は3.9%になり、サームルールを満たすことになるのです。

この条件を満たした時点から劇的に株価が下がるわけでも、国債が急速に買われるわけでもありません。

しかし、過去の景気後退期では企業が利益を低下させ株価は下げてきた歴史があるので、もしも景気後退期に入ったとなれば投資家は株への投資はしにくくなるでしょう。

株への投資を敬遠すべき時期は失業率の悪化が止まるまで続くことになります。私も株への投資はそれまで我慢をするつもりです。