昨日のブログでは、2024年のアメリカのインフレについて2024年半ば頃まで低下するはずだという内容を書きました。

でも、投資家が本当に知りたいのは2024年の景気であり、もっというと2024年の株価であると思います。

まだ2023年は4ヶ月も残っている段階で、来年の予想をするのはかなり早いのは承知です。考える材料が不足している現時点ではありますが、今考えている見通しを先にお伝えしておこうと思います。

この記事のポイント

- 2年国債利回りと企業利益の関係を見ていると、企業利益の成長率の最悪期は2024年7-9月期頃までに訪れる。

- 企業利益が下がるタイミングでは株価には下落圧力がかかり、また景気も悪化している。

- 景気悪化時に強い米国債への投資は現時点では報われてないが、その時期まで保有を続けるつもり。

2024年7-9月期まではアメリカに景気悪化のリスク

2024年の見通しについてですが、結論はインフレと同じでアメリカ経済も株価も2024年7-9月期頃までは悪化のリスクが存在し続けると思います。

私自身にアメリカの経済を見通す力はないので、債券市場の賢い投資家たちがどのような展望を持っているかを確認します。

次のグラフは、アメリカの2年国債利回りとS&P500企業の一株利益をまとめたものです。

このグラフ(特に水色の2年国債利回りの線)は少し変わった作り方をしているので説明します。

水色のグラフは2年国債利回りが1年前に比べてどれだけ変化したかを示しています。前年から利回りが大きく上昇していたら大きく下向きに動き、反対に利回りが低下しているなら水色のグラフが上に向くようになっています。

そして、こうした2年債の利回りは企業利益よりもかなり早く動くので、7四半期(1年9ヶ月)ほどグラフを右にずらして上げると、上のグラフのように2年国債利回りの動きがS&P500の企業利益にとても良く似るようになります。

上のグラフを眺めてみると、水色の2年国債利回りの動きは2023年末から2024年7-9月期にかけて大きく下がっています。企業利益(濃い青線)もこの動きに従うなら、アメリカはこれから1年くらいの間、景気も株価も冴えない展開になるはずです。

このグラフに解釈を加えるなら、「2022年から進めてきたアメリカの金融引き締めがようやく2023年後半からアメリカの企業の利益に本格的に大きなダメージを与えはじめて、2024年7-9月期頃まで悪影響は続く」と読めます。

2023年7-9月まで企業の利益が低下するということは、その頃までアメリカは景気低迷のリスクが存在し、そこまでのどこかのタイミングで株価が下がるはずです。

注意点

ただ、アメリカのリセッション(景気後退)や大きな株の下落がどのタイミグで始まるかは私には良くわかりません。

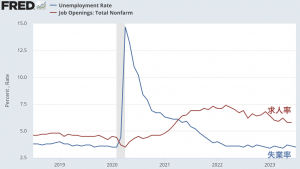

ただ、リセッションに関して言うと、失業率よりも求人率が高い今の状態では年内には起こらないと思います。

もしも、年内にリセッションになるなら◯◯ショックのようなイベントをきっかけに起こることはありえます。しかし、それこそ予測不可能です。

加えて言うと、株価の下落もいつ始まるかはまだ全くわかりません。株は将来を次々に織り込んでいくので、実際の景気の悪化よりもだいぶ前に株価の下落は始まると思われます。

株価の下落やリセッションのタイミングが読めない以上、まだ株への投資は控えてじっと買い時が訪れるのを待ちたいと思います。