最近では3月に起こったアメリカの中心とした銀行の不安もいったん落ち着いてきた印象があります。

実はまだアメリカ全体で預金額は減り続けているので安心はできませんが、デッドラインが近いような気もしません。

これからも大きなリスクを負っている一部の銀行は破綻する可能性は十分ありますが、幅広い銀行に問題が発生するにはまだ時間がかかりそうな気配があります。

どちらかというと、融資が受けられずに困ることになるだろう信用の低い一般企業のほうが先に困難がやってきそうです。

この記事のポイント

- 地銀はまだ潰れるかもしれないが恐らく一部のみ。銀行業界全体ではまだ健全に見える。

- ただ、企業向けの貸出は減少が始まっているので、信用が低い企業はこれから苦しい時期が続く。

銀行業界を巡る状況

さて、ニュースなどでよく話題になっているアメリカの銀行の預金額ですが、例にもれず最新のデータでも預金が減少していることが確認できました。

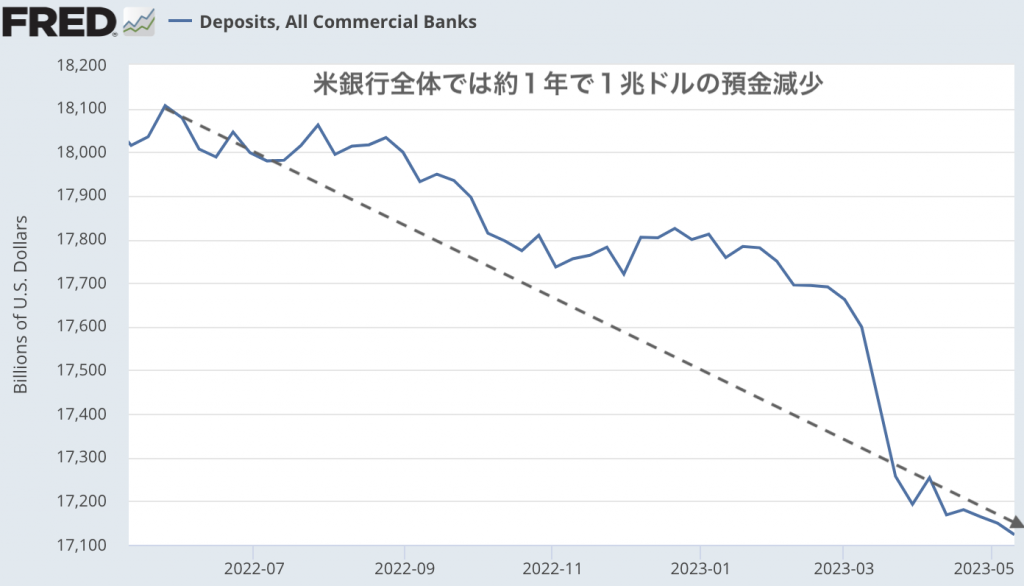

次のグラフは5月10日週までの1年間のアメリカ全銀行の預金額をグラフにしたものですが、約1年間で1兆ドル減ったことがわかります。

これだけ聞くと銀行業界はかなり危うい印象を持ちますが、アメリカの銀行全体の資産状況を調べてみると銀行にはまだ余力があるようにも見えます(もちろん、個別には危うい銀行もあるはずですが)。

3月のアメリカで銀行の破綻が相次いだ頃から、毎週FRBから発表される全米の銀行の資産を眺めて分かったことがあるので、ここでいくつか紹介したいと思います。

コロナ前に比べると預金はまだ多い

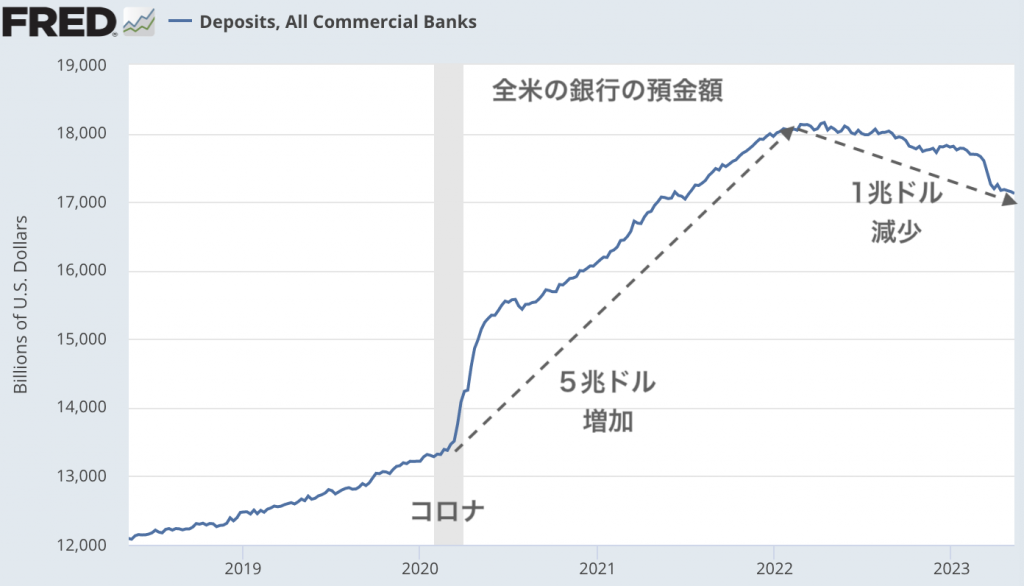

先ほど、直近1年間で1超ドルの預金が減ったと言いましたが、それでもコロナ前に比べるとアメリカの銀行の預金はまだかなり多いです。

この数年のアメリカの銀行の預金額の変化を見てみると、コロナが流行した2020年2月から5兆ドル増えた預金が1兆ドル減っただけと見ることもできます。

2020年と2021年のアメリカ政府の現金給付の恩恵をまだ受けている状態だと言えそうです。

銀行全体では現金を確保できている

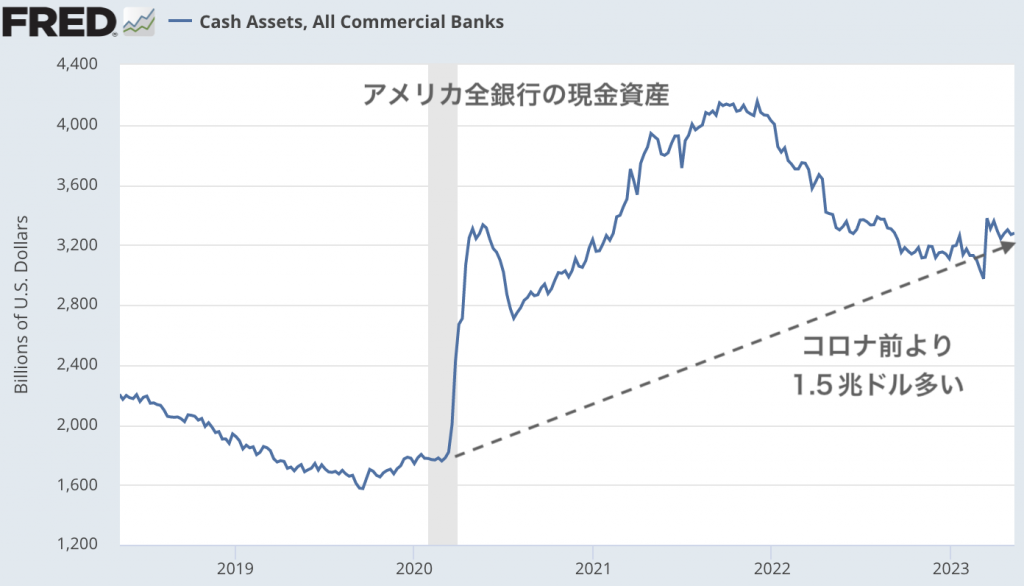

それでも「銀行の預金が減っているなら、現金が枯渇して破綻するじゃないか」という声もあります。

もちろん財務状態が良くない地銀もあるかもしれませんが、銀行業界全体では現金はちゃんと確保できているように見えます。

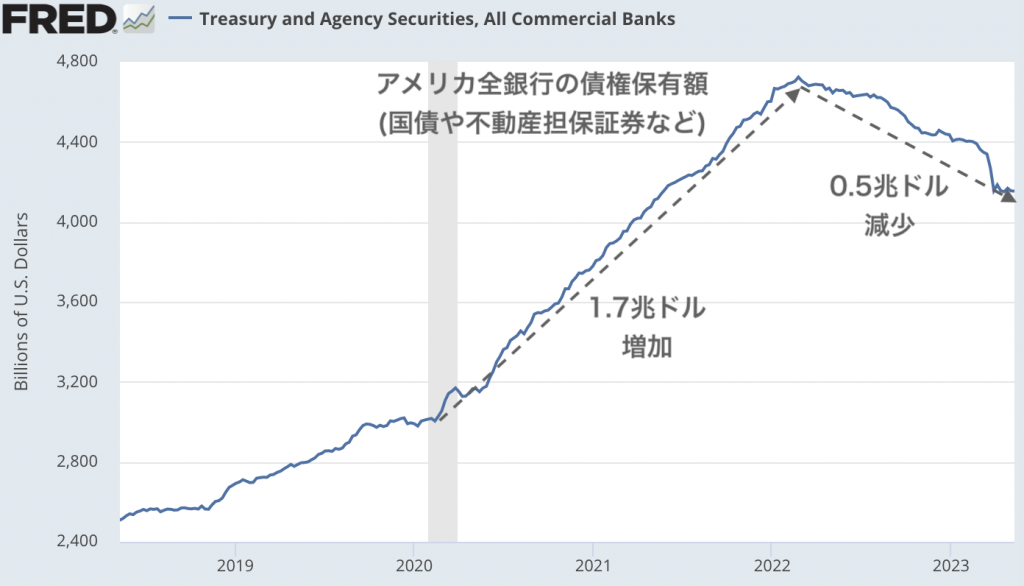

そのからくりは銀行が保有している国債です。コロナ流行時の現金給付で増えたお金で買っていた国債などの資産を少しずつ取り崩して、現金を確保しているように見えます。

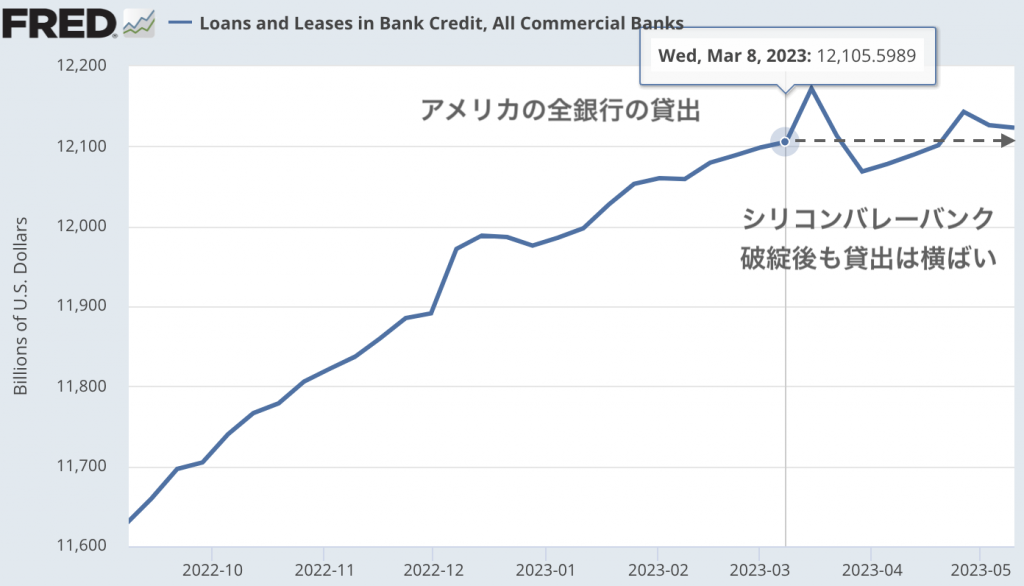

なので、シリコンバレーバンク破綻後も銀行全体で銀行の貸出額(銀行にとっての資産)は横ばいを維持しています。

企業への貸出は減っている

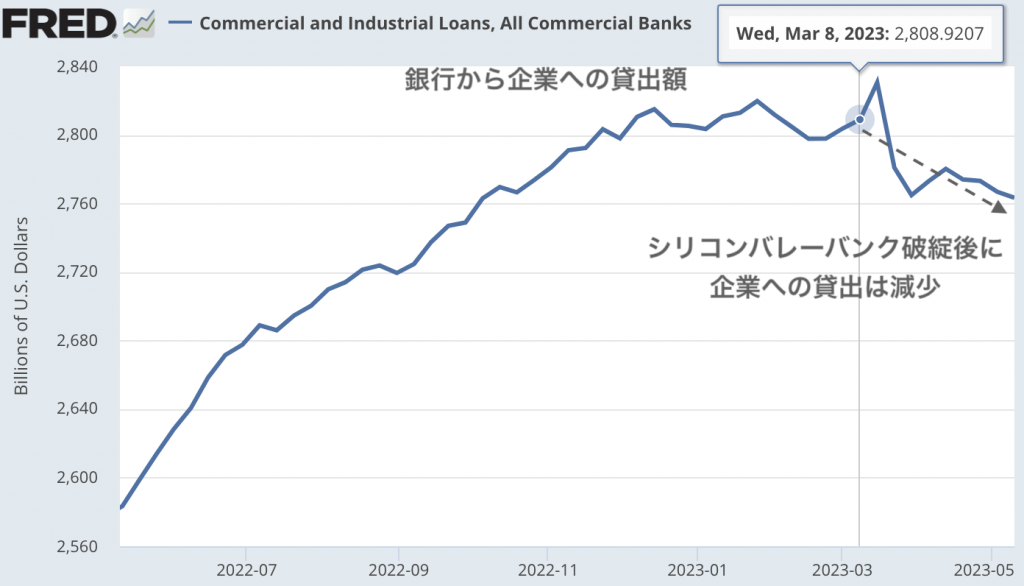

じゃあ、どこも問題がないかというとそうではありません。

銀行はクレジットカードなど個人向けのローンは増やしていますが、企業向けの融資は減らし始めているからです。

これは資金繰りの苦しい企業、信用の低い企業にとっては辛い時期が始まったことを意味します。

ここまで見てきたように銀行業界全体にはまだいくらか余裕があるように見えますが、銀行から資金を借りれなくなった企業で人員削減や倒産が増えてくる気がします。

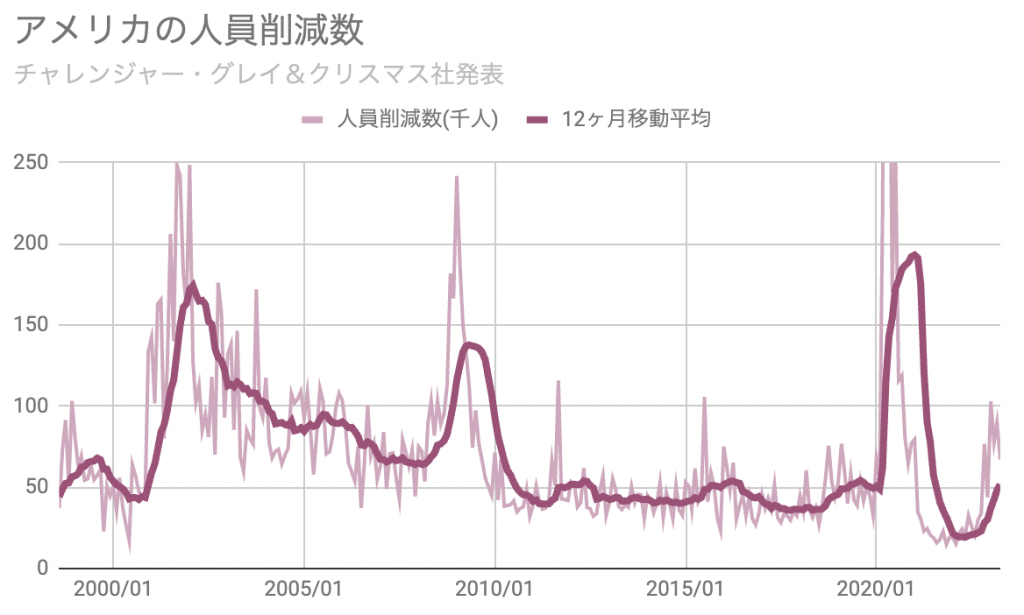

チャレンジャー・グレイ・クリスマス社によるアメリカの人員削減数の発表では、人員削減数の12ヶ月平均は既に上昇を始めています。

これを見る限り、銀行業界全体が痛むよりも前に、企業の倒産や人員削減が先に問題になる気がしています。