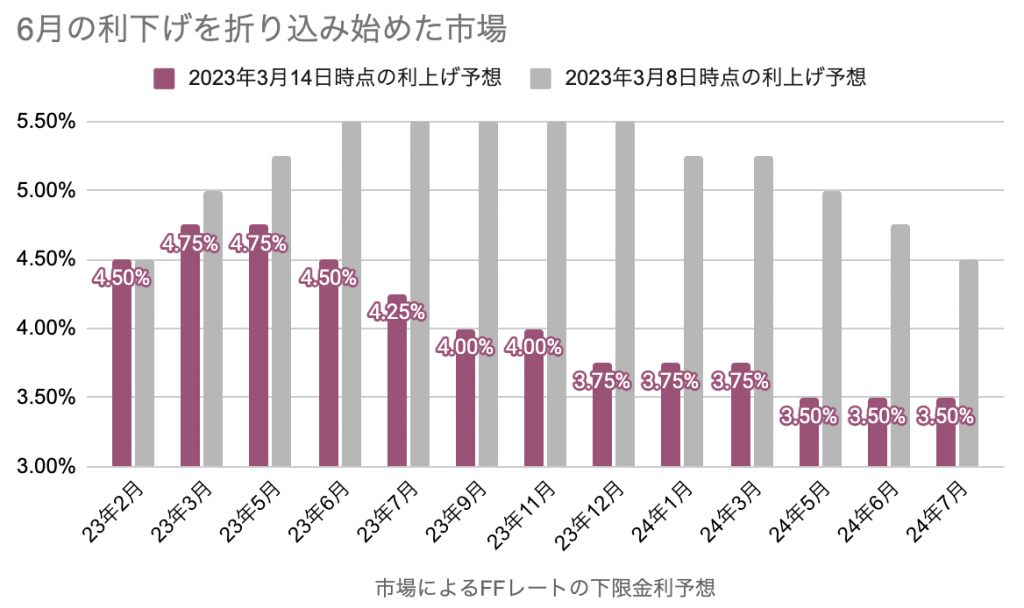

一時的なものかも知れませんが、アメリカの利上げが来週のFOMCで終わって、6月から立て続けに利下げが起こる予想が市場で出ています。

今晩の消費者物価の発表で予想はまた変わる可能性は十分ありますが、もしも「3月利上げ停止」だけでなく「6月利下げ」ですら堅い予想になるなら、とても強い米国債の買いシグナルだと思っています。

この記事のポイント

- 2022年からの利上げのやりすぎでアメリカの銀行のいくつかが破綻し、市場は利上げ終了どころか早期利下げ開始まで折り込み始めた。

- 利上げ停止と利下げ開始はどちらも米国債が買われる強いシグナルになり得る。

- ただし、早期利下げはまだ一時的な予想かも知れない。今晩の2月消費者物価指数を見届ける必要あり。

アメリカの銀行株を取り巻く状況

最近のアメリカの銀行をめぐる動きは早いので、現時点の状況を一度ここでまとめます。

最近立て続けに起こっているシリコンバレーバンクなどの銀行の破綻に、投資家の注目が集まっています。

この背景にあるのは、2022年の金融引き締めのやりすぎ(&いくつかの銀行のリスクの取りすぎ)です。

アメリカではインフレ退治のために2022年から政策金利を引き上げてきたのですが、インフレを倒す前に高い金利に耐えられず倒れてしまう銀行が出てきたというのが今の状況です。

最近破綻した銀行の預金は全額政府が守ってくれるとのアナウンスが出ていますが、「投資家は保護しない」と言っているので、銀行株に投資していた投資家は自分で自分の身を守る必要が出ています。

具体的には、逃げるように株を売り払って自分の資産の減少を防ごうと必死になっています。

アメリカ政府の預金保護のアナウンス後の初めての取引だった昨日のニューヨーク市場では、運転資金が確保できると分かったテクノロジー企業の株は買われましたが、銀行株は大きく売られました。

銀行株を投げ売らないといけないと言うことは、恐らくシリコンバレーバンクのように破綻する企業がまだあると投資家は思っていることになります。

私はアメリカの銀行業界について詳しくありませんが、才能あふれるプロでひしめく市場の投資家が銀行株を売っているということは、リスクの高い銀行がまだきっとあるのでしょう。

3月を最後に利上げ停止か

銀行の破綻の再認識されはじめて「FRBは積極的な利上げができなくなった」というのは、昨日の記事で書きました。

>>シリコンバレーバンク破綻でFRBは積極的な利上げができなくなった。(23年3月13日)

そして、急展開すぎて少し信じられないのですが、積極的な利上げができなくなったどころか、今月3月で利下げが終わって、今後は一転して6月には利下げがあるという予想が市場でメインシナリオになっています。

もしも、本当に来週の3月FOMCで利上げが止まるなら、それだけで米国債を買い増す強いシグナルです。過去に利上げ停止が行われた前後で国債買いがみられたことは、以前の記事でも書きました。

とは言え、今晩にはアメリカのインフレの強さを測る消費者物価指数の発表があります。

この数字が強くて、やはり利上げがまだまだ必要と市場が考えるなら、「3月での利上げ停止」「6月利下げ開始」のシナリオも揺らぐ恐れは十分にあります。

消費者物価でどんな数字が出てくるのか、そして市場はどのような反応をするのかを楽しみに待ちたいと思います。